| 🎓 Заказ №: 22505 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

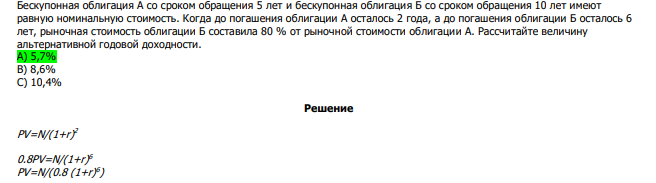

Бескупонная облигация А со сроком обращения 5 лет и бескупонная облигация Б со сроком обращения 10 лет имеют равную номинальную стоимость. Когда до погашения облигации А осталось 2 года, а до погашения облигации Б осталось 6 лет, рыночная стоимость облигации Б составила 80 % от рыночной стоимости облигации А. Рассчитайте величину альтернативной годовой доходности. А) 5,7% В) 8,6% С) 10,4%

Решение PV=N/(1+r) 2 0.8PV=N/(1+r) 6 PV=N/(0.8 (1+r) 6 )

| Научись сам решать задачи изучив экономику на этой странице: |

| Услуги: |

Готовые задачи по экономике которые сегодня купили:

- Определить ожидаемый годовой уровень инфляции при месячном уровне инфляции 1.6 и 1.2 %.

- АО «А» получило в налоговом периоде следующие доходы: дивиденды от АО «В» (резидента РФ ) 400 рублей, дивиденды от АО «С» ( нерезидента РФ) 200 рублей, доход в виде процентов по облигациям АО «В» 100.

- Фирма является совершенным конкурентом и на рынке готовой продукции, и на рынке труда

- Управляющая компания ПИФа продает инвестиционные паи по цене 154,5 руб. за пай.

- При учете векселя в условиях инфляции должна быть обеспечена реальная доходность, определяемая учетной ставкой 8% годовых.

- От сдачи в аренду здания предприниматель получает в конце каждого квартала доход в размере 5 тыс долл которые он переводит на депозит в банк.

- Определить эффективную ставку сложных процентов, чтобы получить такую же наращенную сумму, как и при использовании номинальной ставки j%, при ежеквартальном начислении процентов (m=4; j = (5+n)%).

- Вклад 2000 руб. был положен в банк 12 марта 2004 г. и востребован 25 декабря того же года.

- Юридическое лицо, резидент РФ, получило на свой расчетный счет дивиденды по принадлежащим ему акциям АО «А», резидента РФ, в размере 182 000 рублей.

- АО «А» начислило проценты по своим облигациям АО «Б» в сумме 10 000 рублей.