| 🎓 Заказ №: 22480 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

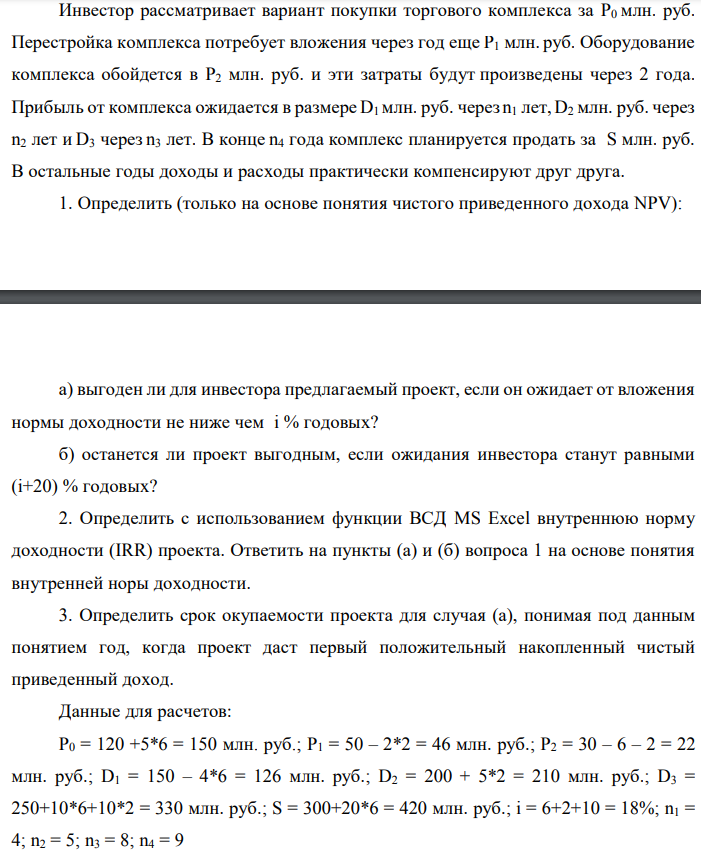

Инвестор рассматривает вариант покупки торгового комплекса за P0 млн. руб. Перестройка комплекса потребует вложения через год еще P1 млн. руб. Оборудование комплекса обойдется в P2 млн. руб. и эти затраты будут произведены через 2 года. Прибыль от комплекса ожидается в размере D1 млн. руб. через n1 лет, D2 млн. руб. через n2 лет и D3 через n3 лет. В конце n4 года комплекс планируется продать за S млн. руб. В остальные годы доходы и расходы практически компенсируют друг друга. 1. Определить (только на основе понятия чистого приведенного дохода NPV): а) выгоден ли для инвестора предлагаемый проект, если он ожидает от вложения нормы доходности не ниже чем i % годовых? б) останется ли проект выгодным, если ожидания инвестора станут равными (i+20) % годовых? 2. Определить с использованием функции ВСД MS Excel внутреннюю норму доходности (IRR) проекта. Ответить на пункты (а) и (б) вопроса 1 на основе понятия внутренней норы доходности. 3. Определить срок окупаемости проекта для случая (а), понимая под данным понятием год, когда проект даст первый положительный накопленный чистый приведенный доход. Данные для расчетов: P0 = 120 +5*6 = 150 млн. руб.; P1 = 50 – 2*2 = 46 млн. руб.; P2 = 30 – 6 – 2 = 22 млн. руб.; D1 = 150 – 4*6 = 126 млн. руб.; D2 = 200 + 5*2 = 210 млн. руб.; D3 = 250+10*6+10*2 = 330 млн. руб.; S = 300+20*6 = 420 млн. руб.; i = 6+2+10 = 18%; n1 = 4; n2 = 5; n3 = 8; n4 = 9

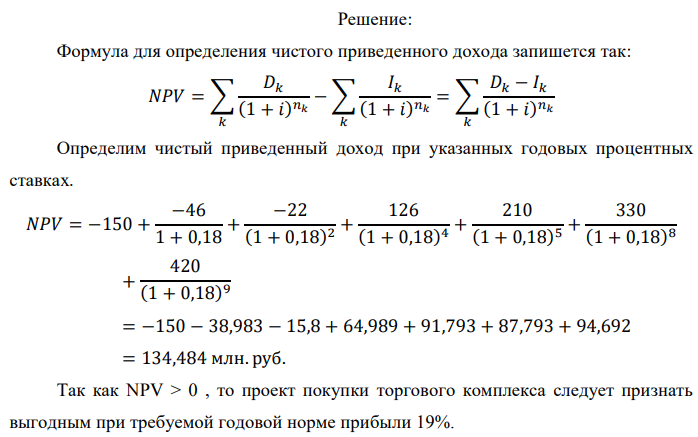

Решение: Формула для определения чистого приведенного дохода запишется так: Определим чистый приведенный доход при указанных годовых процентных ставках. Так как NPV > 0 , то проект покупки торгового комплекса следует признать выгодным при требуемой годовой норме прибыли 19%.

| Научись сам решать задачи изучив экономику на этой странице: |

| Услуги: |

Готовые задачи по экономике которые сегодня купили:

- Инвестор сформировал инвестиционный портфель на 1 апреля из двух видов ценных бумаг: акций и облигаций.

- Определить сумму кредита, выданного банком по 14 процентов годовых, если через два года заёмщик выплатил 2 млн 150 тыс. руб.

- Кредит на сумму 300 тыс. руб. выдан на два года.

- Найти сумму выданного кредита Р(0), если кредит выдан с условием возврата через 1 год Р(t) млн. рублей и дисконтом d%.

- По исходным данным приложения 4 определить: Таблица 6 Данные об оборачиваемости оборотных средств предприятия Вариант Товарная продукция 2010 г, тыс руб Средний остаток оборотных средств 2010 г, тыс руб Товарная продукция 2011 г, тыс руб Средний остаток оборотных средств 2011 г, тыс руб 11 22300 22650 25400 23480 а) коэффициенты оборачиваемости, закрепления и длительность одного оборота в 2010 и 2011 годах; б) определить абсолютное и относительное высвобождение или перерасход оборотных средств.

- По исходным данным приложения 9: Таблица 10 Данные по инвестиционному проекту сроком на пять лет Вариант Поступления, тыс руб 452 Ставка дисконтирования, % Вложение, тыс руб 1 2 3 4 5 11 24 1000000 124000 234000 302500 268000 219000 а) определить окупаемость проекта в течение пяти лет по критерию ЧДД; б) если проект окупается определить срок его окупаемости; в) определить индекс рентабельности проекта.

- Рассчитайте приблизительную сумму к получению по казначейскому обязательству номиналом 1000 долларов, с r% годовых и сроком погашения через n месяцев

- Государство Y просит в долг у государства X денежную сумму в размере P млрд. €. P = 10+2+3*6 = 30 млрд. €; R2 = 8+2*6 = 20 млрд. €; n1 = 1+2 = 3 год

- Ссуда в размере 60000 руб. выдана 2 октября до 19 января включительно под 23% годовых. PV = 60000 руб., t1 = 2.10 = , t2 = 19.01 = , i = 23% = 0,23

- Найти сумму инвестиционного капитала Рn (при точном и приблизительном расчетах), если кредит выдан в сумме Р млн. рублей с 15.01.1999г. по 15.03.1999г. под r% годовых.