Оглавление:

Нет бизнеса без риска. Как правило, самая высокая прибыль достигается за счет высокорисковых рыночных операций. Однако, во всем должен быть определенный уровень. Риск всегда должен быть рассчитан до максимально допустимого предела. Менеджер должен предоставить дополнительные возможности для смягчения резких колебаний рынка. Основная задача менеджмента — обеспечить, чтобы в худшем случае произошло лишь незначительное снижение прибыли, но никогда не банкротство. Поэтому особое внимание уделяется постоянному совершенствованию управления рисками — риск-менеджмента.

В рыночной экономике производители, продавцы и покупатели действуют независимо, т.е. на свой страх и риск, в конкурентной среде. Поэтому их финансовое будущее непредсказуемо и не очень предсказуемо. Управление рисками — это система оценки рисков, контроля над рисками и финансовыми отношениями, которые возникают в процессе деятельности. Риском можно управлять с помощью различных мер, которые позволяют в определенной степени прогнозировать возникновение рисковых событий и своевременно принимать меры по снижению уровня риска.

Степень и степень риска могут фактически зависеть от финансового механизма, осуществляемого с использованием стратегии и методов финансового управления. Данный конкретный механизм управления рисками — это управление рисками. Сердцевиной управления рисками является организация работы по выявлению и уменьшению рисков. Основными целями системы управления рисками в организации являются повышение финансовой устойчивости и совершенствование механизмов управления.

Риск — деятельность, связанная с управлением неопределенностью в ситуации неизбежного выбора, с возможностью количественной и качественной оценки вероятности достижения ожидаемого результата, неудачи и отклонения от цели.

Управление рисками — это процесс идентификации, анализа рисков и принятия решений, предусматривающих максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий.

Управление рисками — это система управления рисками и экономическими (финансовыми) отношениями, которые возникают в процессе такого управления, включая стратегию и тактику управления рисками.

Под риском, как правило, понимается возможность наступления неблагоприятного события, приводящего к различным потерям (например, телесные повреждения, утрата имущества, получение дохода ниже ожидаемого уровня и т.д.).

Предпринимательская деятельность сопряжена с определенной степенью риска, который должен приниматься на себя предпринимателем путем определения характера и степени этого риска.

Закон Российской Федерации «О предприятиях и предпринимательской деятельности» определяет предпринимательство как «активную, самостоятельную деятельность граждан и их объединений, осуществляемую на свой страх и риск, под свою ответственность и направленную на получение прибыли». Это законодательно устанавливает, что ведение предпринимательской деятельности в любой форме связано с риском.

В бизнесе под «риском» обычно понимается вероятность (угроза) потери части ресурсов компании, потери дохода или возникновения дополнительных затрат в результате определенной производственной и финансовой деятельности.

Или риск — это деятельность, связанная с управлением неопределенностью в ситуации неизбежного выбора, в ходе которой существует возможность количественной и качественной оценки вероятности достижения намеченного результата, неудачи и отклонения от цели.

В феномене «риска», взаимодействие которого составляет его суть, можно выделить следующие элементы:

- Возможность отклонения от намеченной цели, для которой была реализована выбранная альтернатива;

- вероятность достижения желаемого результата;

- отсутствие уверенности в достижении поставленной цели;

- возможность материальных, моральных и иных потерь, связанных с реализацией выбранной альтернативы в условиях неопределенности.

Основными характеристиками риска являются: противоречивость, альтернативность и неопределенность.

Такое свойство, как непоследовательность риска, приводит к столкновению объективно существующих рискованных действий с их субъективной оценкой.

Ведь помимо инициатив, инновационных идей, внедрения новых перспективных видов деятельности, ускорения технического прогресса и влияния на общественное мнение и интеллектуальную атмосферу общества, существует также консерватизм, догматизм, субъективизм и так далее.

Альтернативность в риске предполагает необходимость выбора из двух и более возможных вариантов решений, направлений, действий. Если нет выбора, то нет ситуации риска и, следовательно, нет риска.

Неопределенность и ситуация риска

Под неопределенностью понимается неполнота или неточность информации об условиях проекта (решения). Наличие риска напрямую связано с наличием неопределенности, неоднородной по форме и содержанию.

На предпринимательскую деятельность влияет неопределенность внешней среды (экономической, политической, социальной и т.д.), многие переменные, контрагенты и физические лица, поведение которых не всегда можно предсказать с приемлемой точностью.

Основными причинами неопределенности являются

- спонтанность природных процессов и явлений, стихийных бедствий (землетрясения, ураганы, наводнения, засуха, заморозки, лед).

- Случайность. Когда одно и то же событие происходит по-разному в схожих условиях в связи со многими социально-экономическими и технологическими процессами.

- наличие противоборствующих тенденций, столкновение интересов (военные действия, межэтнические конфликты).

- вероятностный характер научно-технического прогресса. Определить определенные последствия тех или иных научных открытий, технических изобретений практически невозможно.

- неполнота, неадекватность информации об объекте, процессе, явлении. Эта причина приводит к ограничениям человека в сборе и обработке информации, при постоянной изменчивости этой информации.

- ограничение материальных, финансовых, людских и других ресурсов при принятии решений и осуществлении. Невозможность однозначного знания объекта на преобладающем уровне и с помощью методов научного познания; ограниченность сознательной деятельности человека, существующие различия в социально-психологических установках, оценках, поведении.

Наличие риска напрямую связано с неопределенностью. Неопределенность подразумевает наличие факторов, результаты действий которых не являются детерминированными, и степень, в которой эти факторы могут повлиять на результаты, неизвестна; это неполная или неточная информация об условиях проекта.

Выделяются следующие три типа ситуаций:

- ситуация определенности, когда выбор конкретного плана действий из набора всегда возможных приводит к известному, четко определенному результату;

- ситуация риска, при которой выбор конкретного плана действий, как правило, может привести к какому-либо результату из его определенного набора. Однако для каждой альтернативы известны вероятности реализации возможных исходов, т.е. каждая альтернатива характеризуется конечным набором вероятностей;

- Ситуация неопределенности характеризуется тем, что выбор конкретного курса действий может привести к любому результату из фиксированного набора результатов, однако вероятности его реализации неизвестны. Здесь можно выделить два дела: Либо вероятности неизвестны из-за отсутствия необходимой статистической информации, либо говорить об объективных вероятностях вообще не имеет смысла.

Поэтому ситуация риска характеризуется следующими особенностями:

- наличие неопределенности;

- необходимость выбора альтернативных действий (следует отметить, что отказ от выбора также является одним из видов выбора);

- Возможность оценки вероятности реализации выбранной альтернативы, так как в ситуации неопределенности вероятность наступления событий в принципе неопределенна.

Ситуация риска — это такой тип неопределенности, при котором возникновение событий является вероятным и может быть уверенным. Другими словами, риск — это вероятность, как бы она ни оценивалась, а неопределенность — это то, что не может быть оценено.

Когда мы говорим о незащищенности, следует отметить, что она может проявляться по-разному:

- в виде распределений вероятностей (распределение случайной величины точно известно, но точно неизвестно, какое значение случайная величина примет)

- в виде субъективных вероятностей (распределение случайной величины неизвестно, но известны вероятности отдельных событий, определяемых экспертным суждением);

- с точки зрения интервальной неопределенности (распределение случайной величины неизвестно, но известно, что она может принимать любое значение в пределах определенного интервала).

Характер и факторы риска

Природа неопределенности определяется рядом факторов:

- Неопределенность во времени возникает из-за того, что невозможно предсказать значение того или иного фактора в будущем с точностью до 1;

- Неопределенность в отношении точных значений параметров рыночной системы можно назвать неопределенностью рынка;

- Непредсказуемость поведения участников в ситуации конфликта интересов также создает неопределенность и т.д.

На практике сочетание этих факторов приводит к различным типам неопределенности. Поскольку неопределенность является источником риска, ее следует минимизировать путем получения информации, в идеале — пытаясь свести неопределенность к нулю путем получения качественной, достоверной и полной информации.

Существует три основные точки зрения, признающие либо субъективный, либо объективный, либо субъективно-объективный характер риска, причем последняя является преобладающей.

Риск связан с выбором определенных альтернатив, с расчетом вероятности их исхода — это его субъективная сторона. Кроме того, субъективная сторона (характер риска) отражается и в том, что люди по-разному воспринимают одно и то же значение экономического риска в силу различий в психологических, моральных, идеологических ориентациях, установках и т.д.

Объективная природа риска определяется вероятностной природой многих природных, социальных и технологических процессов, многомерными материальными и идеологическими отношениями, в которые попадают объекты социально-экономической жизни. Объективность риска отражается в том, что понятие риска отражает явления, процессы и деятельность, которые фактически существуют в жизни. И риск существует независимо от того, знает ли человек о его существовании или нет, обращает на него внимание или игнорирует его.

Субъективно-объективный характер риска определяется тем, что риск порождается процессами, которые являются как субъективными, так и теми, существование которых не зависит от воли и сознания человека.

Выявление факторов риска основано на анализе рамочных условий политической, экономической и финансово-кредитной политики как отдельных стран, так и мирового сообщества в целом. Факторы риска составляют ядро так называемой теории фирмы-учредителя и играют важную роль в принятии решений об инвестициях в инновационные проекты крупных компаний, имеющих большой долгосрочный диверсифицированный инвестиционный портфель.

Факторы риска являются одной из наиболее сложных частей и в то же время одним из ключевых направлений работы по управлению рисками. Проведение факторного анализа намного сложнее, чем любой другой анализ, поскольку одни и те же факторы в разных условиях могут оказывать разное влияние на рынок или становиться абсолютно несущественными по сравнению с решающими факторами. Необходимо знать взаимосвязь и взаимовлияние различных факторов, отражающих отношения между различными государствами и историю их развития, чтобы определить совокупный результат той или иной экономической меры и установить связь между событиями, которые на первый взгляд совершенно не связаны друг с другом.

Наиболее важной группой фундаментальных факторов является политическая. Политические факторы риска включают в себя:

- Войны, конфликты, взрывоопасные ситуации и любые заявления политических деятелей об обострении ситуации;

- Переизбрание или смена правительства, выборы (смена правительства приводит к возможному изменению политического и экономического курса страны и влияет на привлекательность капитальных вложений в ее экономику; отставка главы центрального банка или смена лиц, занимающих важные политические или финансовые позиции, вызывает немедленную реакцию рынка);

- угроза национализации;

- Изменение политической системы и т.д.

Полный экономический анализ проводится на трех уровнях. Во-первых, он рассматривает состояние экономики в целом. Это позволяет выяснить, насколько общая ситуация благоприятна для инвестиций, и выявить основные факторы, определяющие эту ситуацию. После изучения общей экономической ситуации анализируются отдельные секторы рынка с целью выявления тех, которые являются наиболее благоприятными для размещения средств в существующих экономических условиях с точки зрения выбранных инвестиционных целей и приоритетов. При этом учитывается состояние отраслей и подотраслей экономики. Определение предпочтительных направлений размещения средств создает основу для отбора конкретных видов инвестиций в рамках этих направлений, инвестиций, которые обеспечат наиболее полное выполнение поставленных задач. Таким образом, на третьем уровне анализа подробно описываются конкретные инновационные программы, проекты и состояния отдельных фирм и компаний, акции или долговые инструменты которых торгуются на рынке. Это позволяет решить, какие устройства привлекательны, а какие следует выбросить.

Исследование общеэкономической ситуации на первом этапе анализа базируется на рассмотрении показателей, характеризующих динамику производства, уровень экономической активности, потребления и накопления, влияние инфляционных процессов и финансовое состояние государства. Одновременно предпринимается попытка определить конкретные механизмы влияния основных политических и общественных событий на состояние дел в экономике. Выявление факторов, определяющих экономическую ситуацию в целом и непосредственно влияющих на рынок, позволяет определить общие условия, на которых должна проводиться инвестиционная политика, и сделать прогнозы о перспективах ее изменения. Поскольку за макроэкономической средой пристально следят многие экономисты, фундаментальный анализ может быть основан на достаточно глубокой проработке и выводах ведущих экспертов в этой области.

Общая экономическая ситуация отражает состояние дел в большинстве отраслей экономики, но каждая из этих отраслей подчиняется не только общим законам, но и своим частным (внутренним) законам. Соответственно, выводы, сделанные на макроуровне, нуждаются в уточнении и корректировке. Даже если анализ среды в целом показывает, что она неблагоприятна для инвестиций, это не означает, что невозможно найти сектора, в которые можно было бы инвестировать деньги с большой пользой.

В рамках отраслевого анализа сравниваются показатели, отражающие динамику производства, объема продаж, стоимости запасов товаров и сырья, уровня цен и заработной платы, прибыли и сбережений как в разрезе отраслей, так и в сравнении с аналогичными показателями для всей экономики в целом. При этом аналитики в странах с развитой экономикой полагаются на стандартные индексы, характеризующие ситуацию в различных отраслях.

После определения наиболее подходящих для инвестиций отраслей необходимо выбрать из большого числа компаний и существующих инновационных проектов тот tc, который позволит реализовать инвестиционные цели.

Таким образом, фактор риска подразумевает учет прошлого в динамике, экономических знаний в целом и в частности, что позволяет мыслить в широких масштабах и своевременно рассматривать и оценивать происходящие качественные изменения.

Функции и характеристики риска

Можно отметить следующие функции риска:

- Cтимулирующая функция риска, которая проявляется в двух аспектах:

- конструктивный аспект, который заключается в изучении источников риска при проектировании операций и систем, проектировании специального оборудования, операций, форм сделок, устраняющих или уменьшающих возможные последствия риска как отрицательное отклонение;

- деструктивный аспект, который проявляется в том, что выполнение решений с непроверенным или ненадлежащим риском может привести к реализации объектов или операций, которые классифицируются как авантюрные, волюнтаристские;

- Защитная функция риска также имеет два аспекта:

- Историко-генетический аспект заключается в том, что юридические и физические лица вынуждены искать средства и формы защиты от нежелательной реализации риска;

- Социально-правовой аспект заключается в объективной необходимости правового закрепления понятия «легитимность риска», правового регулирования страховой деятельности;

- компенсационная функция риска может иметь балансирующий эффект (положительную компенсацию), т.е. дополнительную прибыль по сравнению с запланированной прибылью в случае благоприятного исхода (реализации возможности);

- социально-экономическая функция риска, то есть риск и конкуренция в процессе рыночной деятельности позволяют выявить социальные группы эффективных собственников в социальных классах, а в экономике — секторах деятельности, в которых риск является приемлемым. Вмешательство государства в рисковые ситуации на рынках (включая гарантии, например, в области финансов и кредита) ограничивает эффективность социально-экономической функции риска.

Риск имеет математически выраженную вероятность наступления определенного события, основанную на статистических данных или экспертных оценках, которые могут быть рассчитаны математически.

Если рассматривать риск с точки зрения его оценки, то необходимо решить следующие задачи: Необходимо соблюдать следующие ограничения: — pi = 1, т.е. сумма вероятностей всех событий равна 1; — 0 <= pi< 1, вероятность одного события должна быть больше или равна 0 и меньше 1.

Этот метод наиболее подходит, если имеется обширная и достаточно достоверная информация об истории оцениваемого объекта.

Метод приближенной вероятности используется в тех случаях, когда по каким-либо причинам невозможно получить требуемое распределение вероятности для всех вариантов событий. Предпринята попытка намеренно упростить ряд вариантов расчета, чтобы полученная примерная модель была полезной.

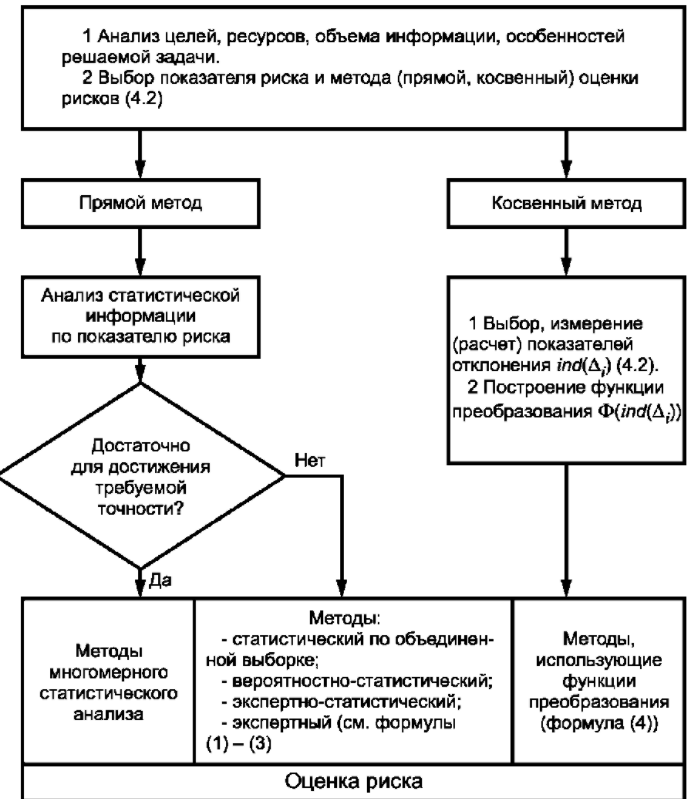

Косвенный (качественный) метод. Если применение точной или приблизительной вероятности модели окажется практически невозможным, то можно ограничиться измерением некоторых других показателей, которые косвенно характеризуют рассматриваемый риск и доступны для практического измерения. Этот метод дает только качественную оценку риска.

Субъективный метод основан на использовании субъективных критериев, основанных на различных предположениях; они могут включать в себя суждение лица, принимающего решение, его личный опыт, оценку эксперта, консультанта и т.д.

Стандартные параметры риска рассчитываются на основе вероятностей:

- Математическое ожидание представляет собой средневзвешенную величину всех возможных исходов с использованием вероятностей их возникновения в качестве весов.

- Дисперсия — это средневзвешенное значение квадратов отклонений случайной величины от ее математического ожидания (т.е. отклонений фактических результатов от ожидаемых); мера дисперсии — квадратный корень дисперсии — называется среднеквадратическим отклонением и показывает степень дисперсии возможных результатов проекта.

- Коэффициент вариации указывает на долю среднего значения случайной величины в ее среднем вариации

- Коэффициент корреляции указывает на связь между переменными, которая заключается в том, что изменение среднего значения одной из переменных зависит от изменения других переменных.

Описанные выше критерии применяются к нормальному распределению вероятностей, поскольку его основные свойства (симметрия распределения относительно средней, незначительной вероятности больших отклонений случайной величины от центра распределения) позволяют существенно упростить анализ.

Методическое рассмотрение неопределенных факторов, закон распределения которых неизвестен, основано на формировании специальных критериев (критерий Уолда, критерий Сэвиджа, критерий Хурвица, критерий Байеса-Лапласа, критерий крайнего оптимизма), на основе которых принимаются решения.

Классификация риска

В процессе своей деятельности предприниматели сталкиваются с рядом различных видов рисков, которые отличаются друг от друга местом и временем возникновения, рядом внешних и внутренних факторов, влияющих на их уровень, и, следовательно, характером их анализа и методов описания. Как правило, все виды рисков взаимосвязаны и влияют на деятельность предпринимателя. Таким образом, изменение одного вида риска может привести к изменению большинства других.

Классификация рисков означает систематизацию совокупности рисков по отдельным характеристикам и критериям, позволяющим объединить подгруппы рисков в более общие понятия.

Основными элементами для классификации рисков являются:

- Время возникновения;

- основные факторы возникновения;

- метод учета;

- характер последствий;

- Область происхождения и другие.

Риски делятся на ретроспективные, текущие и перспективные в зависимости от времени их возникновения. Анализ ретроспективных рисков, их природы и методов снижения рисков позволяет более точно прогнозировать текущие и будущие риски.

Риски классифицируются в соответствии с факторами их возникновения:

- Политические риски — риски, связанные с изменением политической среды, влияющей на предпринимательскую деятельность (закрытие границ, запрет на экспорт товаров, военные операции в стране и т.д.).

- Экономические (коммерческие) риски — риски, вызванные неблагоприятными изменениями в экономике предприятия или в экономике страны. Наиболее распространенными видами коммерческих рисков, в которых сконцентрированы частные риски, являются изменение конъюнктуры рынка, несбалансированная ликвидность (неспособность своевременно выполнить платежные обязательства), изменения в управлении и т.д.

По характеру учета риски разделены:

- К внешним рискам относятся риски, не связанные непосредственно с деятельностью компании или ее контактной аудиторией (социальные группы, юридические и (или) физические лица, проявляющие потенциальный и (или) реальный интерес к деятельности конкретной компании). На уровень внешних рисков влияют различные факторы — политические, экономические, демографические, социальные, географические и др.

- К внутренним рискам относятся риски, обусловленные деятельностью самой компании и ее контактами. Их уровень зависит от деловой активности руководства компании, выбора оптимальной маркетинговой стратегии, политики и тактики, а также других факторов: производственного потенциала, технического оснащения, степени специализации, уровня производительности труда, технологии безопасности.

Риски классифицируются в соответствии с характером их последствий:

- Чистые риски (иногда их называют простыми или статическими) характеризуются тем, что они почти всегда связаны с потерями для хозяйственной деятельности. Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные деяния, некомпетентность организации и так далее.

- Спекулятивные риски (иногда их называют динамическими или коммерческими) характеризуются тем, что они могут повлечь за собой как убытки, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату. Причинами возникновения спекулятивных рисков могут быть изменения конъюнктуры рынка, изменения валютных курсов, изменения в налоговом законодательстве и т.д.

Наиболее многочисленной группой является классификация рисков по сфере возникновения, основанная на сферах деятельности. По сферам предпринимательской деятельности обычно различают следующие риски: производственные, торговые, финансовые и страховые.

Производственный риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг и другой производственной деятельности в результате неблагоприятного воздействия внешней среды, а также недостаточного использования нового оборудования и технологий, основных и оборотных средств, сырья и рабочего времени. К основным причинам возникновения производственного риска относятся: Снижение ожидаемого объема производства, увеличение материальных и/или иных затрат, уплата повышенных вычетов и налогов, неудовлетворительная дисциплина поставок, разрушение или повреждение оборудования и т.д.

Коммерческий риск — это риск, возникающий в результате продажи товаров и услуг, произведенных или приобретенных предпринимателем. Причины коммерческого риска: Сокращение объема продаж вследствие изменения конъюнктуры рынка или иных обстоятельств, повышение закупочной цены товара, потеря товара в процессе обращения, увеличение затрат на обращение и т.д.

Финансовый риск связан с возможностью того, что компания не сможет выполнить свои финансовые обязательства. Основными причинами финансового риска являются Обесценение инвестиционного и финансового портфеля в связи с изменением валютных курсов, невыполнением обязательств по платежам.

Страховой риск — это риск наступления указанных в условиях страхования событий, в связи с которыми страховщик обязан выплатить страховое возмещение (страховую сумму). Риск возникает в результате убытков, вызванных неэффективной страховой деятельностью как на этапе до заключения договора страхования, так и на последующих этапах — перестрахование, формирование страховых резервов и т.д. — и всё такое Основными причинами страхового риска являются: неправильно определенные страховые тарифы, игорная методология застрахованного лица.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Прогнозирование как функция управления

- Структура и процесс развития конфликта

- Эволюционные преобразования в менеджменте с позиции неоклассической школы

- Управленческие решения в системе управления организации

- Целевое направление менеджмента

- Оптимизация организационной структуры

- Процесс и функции менеджмента

- Японская культура управления

- Генити Тагути, японский инженер и статистик

- Выбор альтернативы в управленческом решении