Оглавление:

Термин «финансовый менеджмент», широко используемый в настоящее время, имеет множество толкований. Но в целом российские специалисты сходятся в одном, что финансовый менеджмент — это управление отношениями по формированию и использованию денежных ресурсов.

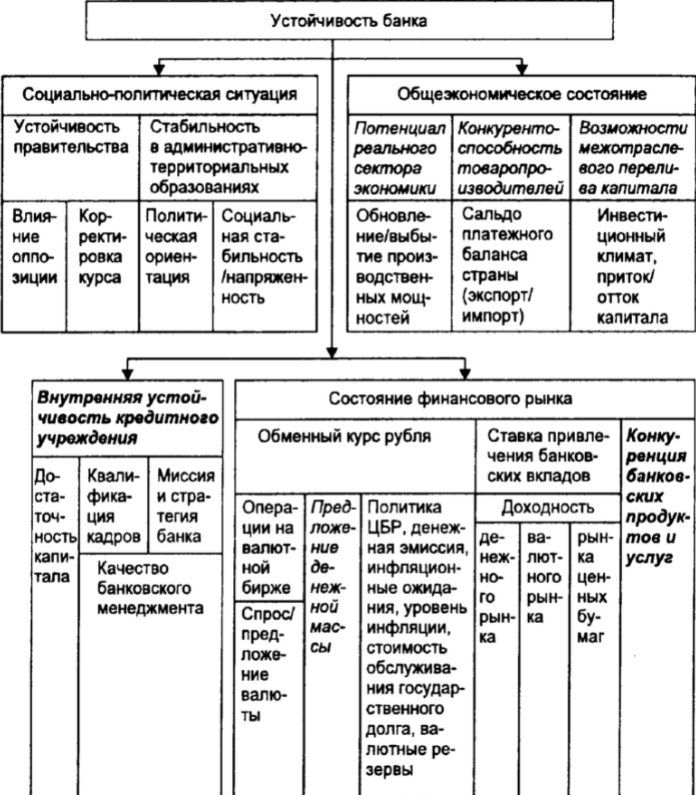

Одной из особенностей финансового менеджмента в коммерческом банке в современных российских условиях является отсутствие единой технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно-банковской системы. Главная особенность финансового менеджмента в коммерческом банке в современных российских условиях заключается в том, что коммерческий банк является единственным хозяйствующим субъектом, который системно управляет всеми функциями денег (мера стоимости, функции обращения, платежа и сбережения) и в этом отношении является основным элементом рыночной экономики. Внешняя среда финансового менеджмента в коммерческом банке представляет собой совокупность финансовых отношений.

Предмет деятельности финансового менеджмента в коммерческом банке: — процессы исследования финансовых операций банка и управления денежными потоками клиентов банка. Предмет деятельности финансового менеджмента в коммерческом банке: — разработка и применение систем и методов рационального планирования и осуществления финансовых операций (процессов получения и распределения средств).

Целью финансового менеджмента в коммерческом банке является определение рациональных требований и методических основ построения оптимальных организационных структур и режимов функциональных и технологических систем, обеспечивающих планирование и осуществление финансовых операций банка и поддерживающих его устойчивость при установленных параметрах, направленных на увеличение собственного капитала (акционерного капитала) и/или прибыли при условии сохранения стабильности и устойчивости коммерческого банка.

Финансовый менеджмент в коммерческом банке, как и любая система управления, состоит из двух подсистем:

- управления, или объект управления;

- Управление, или предмет управления. Основным объектом управления в финансовом менеджменте в коммерческом банке являются деньги в деловом обороте коммерческого банка посредством финансовых операций.

Субъектом финансового менеджмента в коммерческом банке является высшее руководство, управленческий персонал, персонал банка, который посредством различных форм управленческого воздействия осуществляет целенаправленное функционирование объекта.

Объектом управления являются средства клиентов банка, которые движутся в соответствии с оформленными сделками (договорами). Юридическая сторона этого процесса осуществляется непосредственно субъектом управления — коммерческим банком как юридическим лицом.

В процессе финансового управления в соответствии с объектом, предметом и целью своей деятельности денежные потоки клиента банка трансформируются в финансовые операции банка, создавая добавленную стоимость, которая обеспечивает увеличение капитала банка.

Цели и задачи финансового менеджмента в коммерческом банке — определение рациональных требований и методологических основ построения оптимальных организационных структур и режимов действия функциональных и технологических систем, обеспечивающих планирование и реализацию финансовых операций банка и поддерживающих его устойчивость при установленных параметрах, планирование финансовых операций Банка и управление процессами привлечения и размещения денежных средств — не включают следующие блоки банковских операций бухгалтерский учет и отчетность, валютное регулирование, банковское право, политическую отчетность и управление экономическими нормативами, включая обязательные резервы и резервы под обесценение операций с ценными бумагами и выданных кредитов, поскольку являются политическими нормативами, вводимыми на государственном уровне (Центральный банк РФ, Министерство финансов РФ и др.)и т.д.) и не подлежат контролю со стороны внутренних и внешних резервов Банка, обусловленных внешними условиями банковской деятельности. Для реализации целей финансового менеджмента необходимо определить основные функции подсистемы подразделений коммерческого банка. Эти функции подсистемы включают:

- Стратегическое планирование — определение перспективных финансовых задач и разработка программы эффективных мер, направленных на достижение этих задач. Задача — цель деятельности, заданная в определенных условиях (например, в проблемной ситуации) и подлежащая достижению путем преобразования этих условий в соответствии с определенной процедурой;

- Моделирование — это использование набора методов, технологий и инструментов для подготовки информации, способной убедить руководство в эффективности предлагаемых проектов и целесообразности предлагаемых действий, а также для оценки текущего и прогнозируемого состояния объекта управления. Модель — это материальный объект или система знаков, имитирующая структуру или функционирование изучаемого объекта;

- Оперативное планирование — определение рациональных путей решения текущих финансовых задач с учетом необходимости достижения перспективных финансовых целей Банка;

- Мониторинг — сбор информации о состоянии объекта управления и окружающей среды;

- Диагностика — это оценка соответствия текущих значений параметров, характеризующих состояние объекта, плановым показателям в определенный момент времени;

- Цель контроля — обеспечить надежность объекта контроля.

Модель модифицированного уравнения баланса

Существующие подходы к анализу деятельности банка во многом определяются различными видами и методами. При решении вопросов кредитования и установления корреспондентских отношений с другими коммерческими банками представляется необходимым определить общее состояние ликвидности и прибыльности (рентабельности), определить специализацию и значимость видов деятельности отдельных банков.

Модель анализа основана на модифицированном балансовом уравнении: активы = обязательства, или балансовом уравнении для анализа эффективности использования банком оборотного капитала. Основной целью аналитической модели является не определение уровня доходности и ликвидности банка, а качественное использование имеющихся у банка пассивов и определение различных сторон финансового состояния банка с позиции баланса между доходностью и ликвидностью. Аналитическая модель позволяет выявить оптимальное соотношение между доходностью и ликвидностью банка или определить, придерживается ли руководство банка необходимой диверсификации и рациональности управления банковским портфелем в активных и пассивных операциях. Финансовый менеджмент балансовая стоимость

Для получения объективной картины финансово-экономического положения Банка используются два блока анализа.

Первый блок анализа состоит из показателей качества активов и пассивов и ликвидности и также может быть использован для оценки финансовой устойчивости банка-заемщика.

Второй блок анализа включает оценку эффективности Банка, дополнительные или более детальные показатели эффективности, причины изменения основных показателей и подробное описание факторов эффективности.

Группа показателей качества активов позволяет оценить их по отношению к ресурсной базе банка. Доходные активы наиболее важны для оценки по отношению к оплаченным активам (К2), поэтому данный коэффициент предпочтительнее традиционного показателя К1, так как доходные активы могут не обеспечить необходимый уровень рентабельности для выполнения оплаченных обязательств.

Модель анализа операционных затрат

Анализ операционной деятельности и затрат (далее OCA) определяет анализ прибыльности Банка на основе сравнения доходов от активных операций и расходов от пассивных операций.

TSA дает представление о затратах и прибыльности (убыточности) конкретных операций, услуг и подразделений Банка и учитывает затраты на обработку конкретных операций и услуг Банка в подразделениях, которые предоставляют услуги или выполняют операции.

Экономические группировки используются для оценки балансовых активов на основе степени риска инвестиций и потенциальной потери части их стоимости. Банк разрабатывает группировки рисков для всех видов операций. От 0 до 100%,

Операционно-затратный анализ (рентабельность) позволяет оценить стоимость и прибыльность банковских услуг и отдельных операций. Это позволяет оценить влияние каждого вида операций на формирование прибыли банка и разработать основные направления банковской политики для максимизации дохода. Для этого анализа чаще всего используют отчет о прибылях и убытках.

Анализ проводится с помощью различных статистических приемов и методов. Наиболее часто используемыми методами являются методы группировки, сравнения и коэффициента.

метод сравнения — сравниваются балансы разных банков, а также балансы в динамике. Кроме того, баланс можно сравнить со средними показателями банков в конкретном регионе или специализации.

Метод коэффициентов используется для выявления количественных взаимосвязей между различными статьями, разделами или группами баланса.

Используется для контроля уровня ликвидности коммерческого банка, в основном центральным банком, например, коэффициент ликвидности, коэффициент использования активов, коэффициент, характеризующий долю каждого вида ценных бумаг по срокам погашения, коэффициенты риска, коэффициент прибыльности.

Таким образом, бухгалтерский учет банка позволяет не только отразить деятельность банка, но и дает возможность оценить финансовую устойчивость, объем операций, ликвидность и платежеспособность данного коммерческого банка, его конкурентоспособность и эффективность.

Одной из особенностей финансового менеджмента в коммерческом банке является создание ассортимента продуктов банка (следует отметить, что на это направлен и маркетинг банка). Эта функция не только удовлетворяет потребности коммерческого банка в управлении коммерческой и функциональной устойчивостью, но и обеспечивает надежность объекта управления по удовлетворению потребностей клиентов, что позволяет реализовать основную концепцию любого коммерческого банка: надежный клиент — устойчивый банк.

Основными составляющими успешного развития бизнеса являются широкая сеть филиалов и дочерних компаний, современная операционная система, квалифицированный персонал, конкурентоспособная продукция и каналы сбыта.

Стоимость операций, продуктов и услуг банка всегда интересовала практиков. Это связано не только с тем, что владельцы банка контролируют управление с целью сохранения вложенного в банк капитала, но и с тем, что для банка стоимость управления является в некотором смысле одним из показателей его эффективной работы.

Необходимость постоянного соотнесения доходов и расходов, ужесточение контроля последних на фоне снижения доходности активных операций, низкий уровень процентной маржи в операциях межбанковского и торгового кредита обуславливают выделение банковских расходов как самостоятельного объекта управления в банке и как объекта управленческого учета.

Повышение эффективности банковской деятельности и прибыльности ее операций требует обновления парадигмы управления банковским капиталом в целом и переосмысления не только сути этого процесса, но, что не менее важно, поиска модели управления затратами, соответствующей возможностям и потребности современного банка.

Понятие и роль финансового анализа в коммерческом банке

Анализ в широком смысле понимается как способ познания объектов и явлений окружающей среды, основанный на разложении целого на составные части и изучении их связей и зависимостей во всем их многообразии.

Экономический анализ относится к абстрактно-логическому методу изучения экономических явлений. Теоретический экономический анализ изучает экономические явления и процессы как на макро-, так и на микроуровне.

Экономический анализ имеет довольно долгую историю в своем развитии, особенно в разработке научно-теоретических вопросов. В области практического применения накопленного теоретического балласта в настоящее время идет процесс переосмысления и развития.

Реформы в российской экономике, начавшиеся в 1990-х годах, существенно изменили аналитическую работу в коммерческих банках.

В условиях централизованно-плановой распределительной системы, которая характеризовалась общественной, даже государственной собственностью на средства производства, директивным характером планирования, отсутствием самостоятельности предприятий в выборе стратегии своего развития, централизованной системой цен, преимущественно экстенсивным характером развития промышленности и т.д., аналитическая работа заключалась в подготовке годовых отчетов во всех сферах производственно-хозяйственной деятельности предприятия на основе утвержденного плана развития. Основным содержанием анализа было выявление отклонений от плана, определение влияния факторов на основные показатели плана и разработка рекомендаций по использованию внутрипроизводственных резервов.

Реформы создали начальные условия для современного развития экономики:

- Приватизация государственной собственности; децентрализация управления;

- экономические принципы управления бизнесом, т.е. ориентация предпринимательской деятельности прежде всего на потребности рынка, получение максимальной прибыли, личная инициатива;

- Самостоятельность предприятий в планировании, обеспечении ресурсами, сбыте продукции, ценообразовании, выборе конкурентной стратегии, технической политике, отношениях с отечественными и зарубежными партнерами, организации аналитической работы и выборе методологических подходов к анализу.

Однако благоприятные возможности для развития частного бизнеса, предпринимательства, независимости производителей, закрепленные в законодательстве, пока не принесли ожидаемых результатов.

К факторам, оказавшим негативное влияние, относятся следующие:

- отсутствие развитой нормативно-правовой базы, регулирующей деятельность рынка;

- Изменения в отношениях собственности и аренды;

- Инфляция;

- высокие банковские процентные ставки и жесткие условия кредитования;

- Недостатки налоговой системы;

- низкая платежеспособность предприятий и взаимные дефолты, а также многие другие факторы.

Тем не менее, несмотря на вышеперечисленные факторы, условия резкого снижения роли централизованного управления и минимальной государственной поддержки, в период экономических реформ компании впервые почувствовали свою независимость и высокую ответственность за результаты своей работы. В то время начал зарождаться рынок капитала, появилась возможность выхода на международные рынки, существенно изменилась банковская система страны.

Новые условия организации и ведения бизнеса потребовали от коммерческих банков принципиально иного способа управления экономикой, а также изменения взглядов на характер и содержание основных функций управления, в том числе анализа. Как важнейшая функция менеджмента, анализ способствует сбору, обработке, осмыслению и пониманию информации, обеспечивает научную основу для принятия решений и их регулирования. Сегодня бизнес-анализ востребован как никогда и постепенно занимает свое место в управлении коммерческими банками.

Методология финансового анализа состоит из трех взаимосвязанных блоков:

- Анализ финансовых результатов;

- Анализ финансового положения коммерческого банка;

- Краткое изложение результатов финансового анализа.

Разделение финансового анализа на внутренний и внешний в некоторой степени условно для самого коммерческого банка, так как внутренний анализ можно рассматривать как продолжение внешнего и наоборот. Оба анализа основаны главным образом на бухгалтерской отчетности.

Финансовый анализ — это метод ознакомления с финансовым механизмом коммерческого банка, процессами формирования и использования финансовых ресурсов для его операционной и инвестиционной деятельности — является частью общего исследования бизнес-процессов компании и имеет очень важное и относительно самостоятельное значение.

В основном это связано с реальной способностью коммерческого банка управлять денежными потоками, формировать и использовать финансовые ресурсы, что позволяет предвидеть возможность возникновения кризисной ситуации и исключить риск банкротства. Увеличение числа пользователей финансовых отчетов, в том числе: Компании-партнеры, филиалы и дочерние предприятия, банки и другие инвестиционные институты, налоговые службы и страховые организации, персонал и руководство компаний и, наконец, государство также внесли свой вклад в этот процесс. Качество принимаемых ими решений по оптимизации своих интересов напрямую зависит от полноты, достоверности и качества результатов финансового анализа.

Современная концепция и содержание финансового анализа требуют учета следующих факторов:

- Целевой анализ;

- форма собственности и организационно-правовая форма предприятия;

- Взаимоотношения с налоговой системой;

- Стратегии финансового и экономического развития;

- особые характеристики, принадлежность к компании или отрасли;

- Наличие материальной и информационной базы, квалифицированного персонала для проведения аналитических исследований.

Целью изучения финансового анализа является освоение теоретических основ, методологических подходов, методов и приемов для приобретения навыков выполнения сложных расчетов денежного, финансового, технического, экономического и исследовательского характера.

Виды финансового анализа в коммерческом банке

Основной целью анализа является выявление проблем в банке на самой ранней стадии их развития. Результаты анализа должны использоваться при определении режима надзора, включая принятие решения о целесообразности проведения проверок банков и определение их предмета, а также типа мер надзорного реагирования, применяемых к банкам.

Непосредственно в рамках анализа решается задача получения достоверной картины текущего финансового положения банка, существующих тенденций его изменения и прогноза на перспективу до 1 года, в том числе при возможном неблагоприятном изменении внешних условий.

Для эффективного анализа финансового состояния банка должен быть выполнен ряд условий. Наиболее важными условиями являются надежность и точность информации, используемой в анализе, а также ее своевременность и полнота. Отсутствие достоверных данных приводит к недооценке проблем банков, что может иметь опасные последствия для развития ситуации. Достоверность отчетов банков и адекватность их оценок риска должны проверяться как в процессе документарного надзора, так и в ходе инспекций, а результаты должны использоваться в качестве важного источника информации для анализа.

Анализ основан на:

- Использование системы показателей, характеризующих деятельность Банка и виды принимаемых рисков, с выявлением взаимосвязи между показателями;

- Исследуйте факторы изменения этих показателей и значения принятых рисков;

- Сравнение полученных показателей со средними показателями по группе однородных банков.

Система показателей разделена на пакеты анализа в соответствии со следующими областями анализа:

- структурный анализ бухгалтерского баланса.

- структурный анализ отчета о прибылях и убытках. Экономическая эффективность банка и его отдельных бизнес-единиц.

- анализ достаточности капитала.

- анализ кредитного риска.

- анализ рыночных рисков.

Каждый аналитический пакет содержит таблицы аналитических показателей, позволяющие выявить тенденции и сделать выводы о соответствующем направлении анализа, а также диаграммы, характеризующие динамику показателей, и диаграммы, отражающие структурные особенности. Анализ банка также предполагает определение соответствия показателей деятельности конкретного банка установленным нормативам, а также тенденциям однородной группы банков.

Анализ основан на следующих формах отчетности:

- Выписка о продажах через бухгалтерские счета кредитной организации;

- Информация о фактических нормативах кредитной организации, рассчитанных в соответствии с Инструкцией Банка России от 01.10.97 № 1 «О порядке регулирования банковской деятельности», а также отдельные элементы расчета обязательных нормативов;

- Отчет о прибылях и убытках;

- Расчет резервов на возможные потери по ссудам;

- Информация об активах и обязательствах по срокам погашения и выплат;

- Данные об использовании прибыли и фондов, созданных за счет прибыли;

- Расчет собственных средств кредитной организации;

- консолидированный отчет об уровне рыночного риска,

- Информация о кредитах и непогашенных кредитах, выданных заемщикам в различных регионах, а также о сумме привлеченных депозитов;

- Информация о межбанковских кредитах и депозитах;

- Информация об открытых корреспондентских счетах и их остатках;

- Список открытых валютных позиций;

- а также данные проверок и аудита банков.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Основная цель риск-менеджмента

- Эффективность крупных организаций

- Теория и практика финансового оздоровления предприятия

- Целевая ориентация управленческих решений

- Улучшение организационной адаптивности

- Методы коллективного решения проблем

- Количественная оценка рисков

- Исследования организационного поведения

- Коллективные методы обсуждения и решения проблем

- Интегрированные организационные структуры