Оглавление:

Здравствуйте, на этой странице я собрала полный курс лекций по предмету «финансовая математика».

Лекции подготовлены для школьников и студентов любых специальностей и охватывает полный курс предмета « финансовая математика », можно даже назвать — это онлайн учебником.

В лекциях вы найдёте основные законы, формулы и подробные примеры.

| Если что-то непонятно — вы всегда можете написать мне в WhatsApp и я вам помогу! |

Финансовая математика — раздел прикладной математики, имеющий дело с математическими задачами, связанными с финансовыми расчётами. В финансовой математике любой финансовый инструмент рассматривается с точки зрения генерируемого этим инструментом некоторого (возможно случайного) денежного потока. wikipedia.org/wiki/Финансовая_математика

Что такое финансовая математика

Любая финансово кредитная операция, инвестиционный проект или коммерческое соглашение предполагают наличие ряда условий их выполнения, к ним относят: денежные суммы (постоянные, переменные), временные параметры (срок операции, наличие рассрочки, количество платежей), процентные ставки и другие величины. В рамках одной финансовой операции эти параметры образуют систему.

Изменение даже одного из параметров системы, сказывается на результатах соответствующих операции. Совместное влияние на финансовую операцию многих факторов делает конечный ее результат неочевидным. Для его оценивания необходим специальный количественный анализ. Совокупность методов расчета и составляет предмет курса, который можно назвать «Финансовые и коммерческие расчеты», «Финансовая математика», «Высшие финансовые вычисления». В курсе рассматриваются финансовые вычисления, необходимые для анализа сделок, включающих три основных элемента — размер платежа, срок и ставку процентов.

Количественный финансовый анализ имеет целью решение широкого круга задач от элементарного начисления процентов до анализа сложных инвестиционных, кредитных и коммерческих операций. К этому кругу задач можно отнести:

- измерение конечных финансовых результатов операции (сделки, контракта) для каждой из участвующих сторон;

- разработка оптимальных планов выполнения финансовых операций;

- выявление зависимости конечных результатов операций от основных её параметров;

- определение допустимых критических значений этих параметров и расчет параметров эквивалентного (безубыточного) изменения условий сделки;

- и др.

Наращение и дисконтирование по простым процентным ставкам. Время как фактор в финансовых и коммерческих расчетах

В практических финансовых и коммерческих операциях суммы денег обязательно связываются с некоторыми конкретными моментами или интервалами времени. Для этого в контрактах фиксируются соответствующие сроки, даты, периодичность поступлений денежных средств или их выплат.

Фактор времени играет не меньшую роль, чем размеры денежных сумм. Необходимость учета фактора времени определяется принципом неравноценности денег, относящихся к разным моментам времени. Дело в том, что даже в условиях отсутствия инфляции и риска 1 млн. руб., полученных через год, не равноценен этой же сумме, поступившей сегодня. Неравноценность определяется тем, что теоретически любая сумма денег может быть инвестирована и принести доход. Поступившие доходы в свою очередь могут быть реинвестированы и т.д. Следовательно, сегодняшние деньги в этом смысле ценнее будущих, а будущие поступления менее ценны, чем современные.

Очевидным следствием принципа «неравноценности» является неправомерность суммирования денежных величин, относящихся к разным моментам времени. Подобного рода суммирование допустимо лишь там, где фактор времени не имеет значения — например, в бухучете для получения итогов по периодам и в финансовом контроле.

В финансовых вычислениях фактор времени обязательно учитывается в качестве одного из важнейших элементов. Его учет осуществляется с помощью начисления процентов.

Введение в финансовую математику. Основные понятия

Размер платежа — выплачиваемая денежная сумма.

Срок операции — время от момента начала до окончания операции. Необходимость учета фактора времени вытекает из принципа неравноценности денег, относящихся к разным моментам времени, связано это с возможностью инвестировать денежные суммы, с целью получения доходов в будущем, влиянием инфляционных процессов.

Под процентными деньгами или, кратко, процентами в финансовых расчетах понимают абсолютную величину дохода от предоставления денег в долг в любой форме: в виде выдачи денежной ссуды, продажи в кредит, помещении денег на сберегательный счет, учет векселя, покупка сберегательного сертификата или облигаций и т.д.

Ставка процента — это относительная величина дохода (процентных денег) к сумме дохода. Именно с помощью начисления процентов каждый методов финансового анализа учитывает временной фактор. Процентная ставка показывает степень интенсивности изменения стоимости денег во времени.

Период начисления процентов — это временной интервал к которому приурочена процентная ставка, чаще всего это год.

Процесс увеличения суммы денег во времени с присоединением процентов называется наращением.

Процесс определения процентов при движении во времени в обратном направление, связанный с уменьшением суммы денег относящейся к будущему, на величину соответствующего дисконта (скидки) называется дисконтированием.

С помощью наращения определяется будущая стоимость «сегодняшних» денег Дисконтирование денежных сумм, применяют для обеспечения сопоставимости величины распределенных по времени платежей.

Под наращенной суммой ссуды (долга, депозита, других видов инвестированных средств) понимается первоначальная ее сумма вместе с начисленными на нее процентами к концу срока.

Виды процентных ставок и способы начисления процентов

Если процентная ставка применяется к одной и той же первоначальной сумме, то это простая ставка.

Если процентная ставка применяется к изменяющейся, увеличенной на проценты начисленные за предыдущий период сумме, то это сложная процентная ставка.

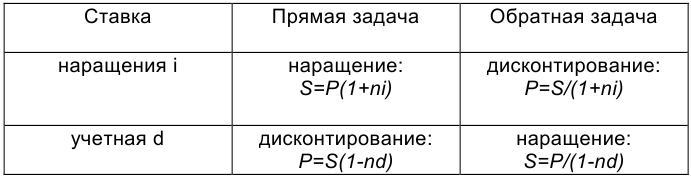

Если процентные деньги рассчитываются от настоящего к будущему то применяют ставки наращения, в противном случае (от будущего к настоящему) — учетные (дисконтные) ставки.

Различают процентные ставки фиксированные (их размер указан в контракте) и плавающие — равные сумме базовой ставки изменяющейся во времени и надбавки к ней постоянной или переменной, называемой «маржой». Плавающие ставки часто применяются во внешнеэкономических операциях. Примером базовой ставки может служить лондонская межбанковская ставка ЛИБОР (LIBOR — London interbank offered rate) или московская межбанковская ставка МИБОР. Размер маржи определяется целым рядом условий (сроком операции и т.д.). Судя по мировой практике, он обычно находится в пределах 0,5-5%. В контракте может использоваться и переменный во времени размер маржи.

Проценты могут начисляться непрерывно или дискретно за определенные промежутки времени. Дискретные проценты используют чаще на практике, непрерывные — в аналитических расчетах.

Теперь мы рассмотрим методы анализа сделок, в которых предусматриваются разовые платежи при выдаче и погашении кредита или депозита. Задачи такого анализа сводятся к расчету наращенной суммы, суммы процентов и размера дисконта, современной величины (текущей стоимости) платежа, который будет произведен в будущем.

Формулы наращения

Введем обозначения:

- Р — первоначальная сумма денег;

- i — годовая ставка (в виде десятичной дроби);

- n — срок операции, в годах;

- I — сумма процентных денег за весь срок;

- S — наращенная сумма за весь срок.

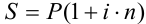

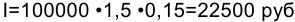

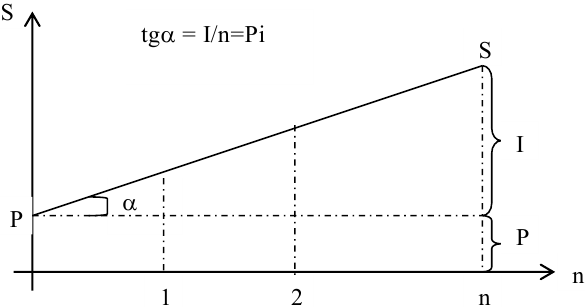

В случае начисления простых процентов процесс изменения суммы долга с начисленными простыми процентами описывается арифметической прогрессией. Первый член этой прогрессии равен Р, разность Pi, а последний член определяемый как  .

.

Абсолютная величина изменения денежной суммы во времени называется процентом и измеряется в денежных единицах (например, рублях). В случае начисления простых процентов сумма процентов определяется по формуле:

К наращенная сумма равна

Формула (1.1) называется формулой наращения по простым процентам или, кратко, формулой простых процентов. Множитель  является множителем наращения. Он показывает во сколько раз наращенная сумма больше первоначальной суммы.

является множителем наращения. Он показывает во сколько раз наращенная сумма больше первоначальной суммы.

Возможно эта страница вам будет полезна:

| Помощь по финансовой математике |

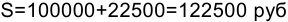

Пример №1

Определим проценты и сумму накопленного долга, если ссуда равна 100000 руб., срок долга 1,5 года при ставке простых процентов, равной 15% годовых.

Решение:

. — проценты за 1,5 года

. — проценты за 1,5 года

— наращенная сумма.

— наращенная сумма.

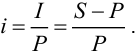

Процентная ставка i — относительная величина, измеряемая в десятичных дробях или %, она определяется делением процентов на первоначальную сумму:

На рис. 1.1. представлен график роста по простым процентам.

Практика начисления простых процентов

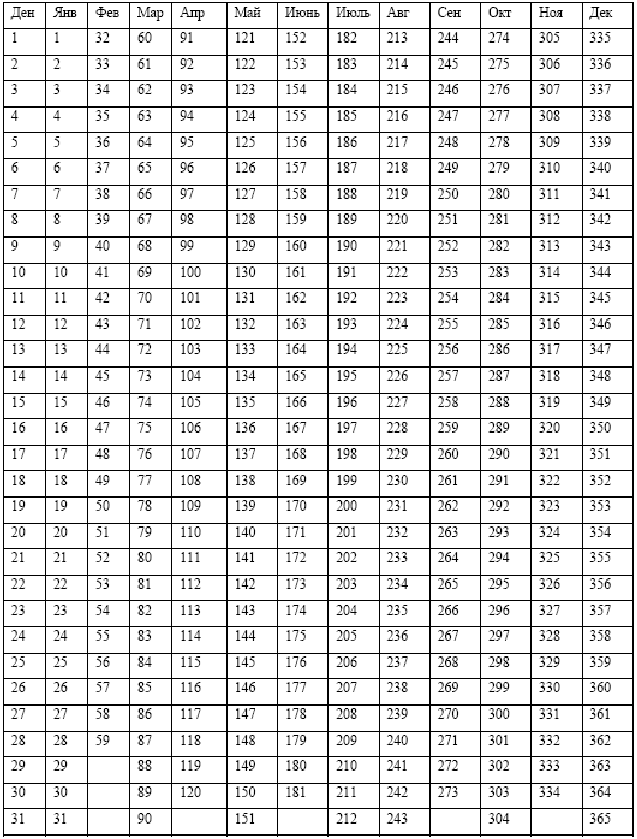

При анализе краткосрочных операций ( года), срок n выражают в виде дроби

года), срок n выражают в виде дроби

где t — срок контракта в днях;

К — временная база, число дней в году.

Здесь возможно несколько вариантов расчета процентов, различающихся выбором временной базы К и способом измерения срока пользования ссудой.

Часто за базу измерения времени берут год, условно состоящий из 360 дней (12 месяцев по 30 дней в каждом).

Если К= 365 (366), то получают точный процент, если K=12*30=360, получают обыкновенный процент.

Определение числа дней пользования ссудой также может быть точным, либо приближенно. В первом случае вычисляют фактическое число дней между двумя датами, во втором -продолжительность ссуды определяется числом месяцев и дней ссуды, приближенно считая все месяцы равными, содержащими по 30 дней. В обоих случаях счет дней 12 начинается со следующего дня после открытия операции.

рассчитывают с помощью таблицы с указанием порядковых номеров дней года по формуле:

рассчитывают с помощью таблицы с указанием порядковых номеров дней года по формуле:

определяют по формуле:

определяют по формуле:

Комбинируя различные варианты временной базы и методов подсчета дней ссуды, получаем три варианта расчета процентов, применяемые в практике (цифры в скобках обозначают соответственно величину t и К):

1) (365/365) — точные проценты с точным числом дней. Британский метод. Используют в России, США, Великобритании;

2) (365/360) обыкновенные проценты с точной длительностью операции — французский метод;

3) (360/360) обыкновенные проценты с приближенной длительностью операции — германский метод .

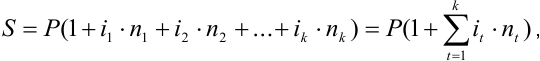

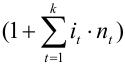

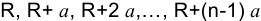

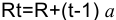

Переменные простые ставки

При начислении процентов в периоды времени  при изменяющихся простых процентных ставках

при изменяющихся простых процентных ставках  наращенная сумма к концу срока операции составит величину

наращенная сумма к концу срока операции составит величину

— множитель наращения.

— множитель наращения.

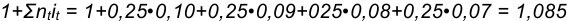

Пример №2

Пусть в договоре, рассчитанном на год, принята ставка простых процентов на первый квартал в размере 10% годовых, а на каждый последующий на 1% меньше, чем в предыдущий. Определим множитель наращения за весь срок договора.

Решение:

Реинвестирование

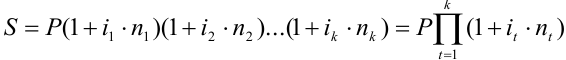

Реинвестирование проводится на сроки  при изменяющихся простых процентных ставках

при изменяющихся простых процентных ставках  , тогда наращенная сумма к концу срока операции составит величину

, тогда наращенная сумма к концу срока операции составит величину

При постоянных  формула примет вид

формула примет вид

Дисконтирование и учет по простым ставкам

В практике часто приходится решать задачу обратную наращению процентов, когда по заданной сумме S, соответствующей концу финансовой операции, требуется найти исходную сумму Р. Расчет Р по S называется дисконтированием суммы S. Величину Р, найденную дисконтированием, называют современной величиной (текущей стоимостью) суммы S.

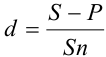

Проценты в виде разности  называются дисконтом или скидкой. Процесс начисления и удержания процентов вперед (в виде дисконта) называют учетом. Дисконт как скидка с конечной суммы долга может определяться через процентную ставку или в виде абсолютной величины.

называются дисконтом или скидкой. Процесс начисления и удержания процентов вперед (в виде дисконта) называют учетом. Дисконт как скидка с конечной суммы долга может определяться через процентную ставку или в виде абсолютной величины.

Таким образом, в практике используются два принципа расчета процентов: путем наращения суммы ссуды и устанавливая скидку с конечной суммы долга.

В большинстве случаев фактор времени учитывается в финансовых контрактах именно с помощью дисконтирования. Величина Р эквивалентна сумме S в том смысле, что через определенный период времени и при заданной ставке процентов она в результате наращения станет равной S. Поэтому операцию дисконтирования называют также приведением. Но понятие приведения шире, чем дисконтирование.

Приведение — это определение любой стоимостной величины на некоторый момент времени. Если некоторая сумма приводится к более ранней дате, чем текущая, то применяется дисконтирование, если же речь идет о более поздней дате, то -наращение.

Известны два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет.

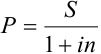

Математическое дисконтирование — это вид дисконтирования представляет собой решение задачи, обратной наращению первоначальной ссуды. Если в прямой задаче

то в обратной n S

Дробь в правой части равенства при величине S называется дисконтным множителем. Этот множитель показывает какую долю составляет первоначальная сумма ссуды в окончательной величине долга.

Дисконт суммы S равен

Банковский или коммерческий учет

Операция учета (учета векселей) заключается в том, что банк до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца (являющегося кредитором) по цене ниже той суммы, которая должна быть выплачена по нему в конце срока, т.е. приобретает (учитывает) его с дисконтом.

Для расчета процентов при учете векселей применяется учетная ставка, которую мы обозначим символом d.

По определению, простая годовая учетная ставка находится как

Размер дисконта или учета, удерживаемого банком, равен

откуда

Множитель  называется дисконтным множителем. Срок п измеряет период времени от момента учета векселя до даты его погашения в годах. Дисконтирование по учетной ставке производится чаще всего при условии, что год равен 360 дням.

называется дисконтным множителем. Срок п измеряет период времени от момента учета векселя до даты его погашения в годах. Дисконтирование по учетной ставке производится чаще всего при условии, что год равен 360 дням.

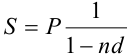

Наращение по учетной ставке. Учетная ставка может использоваться для наращения, т.е. для расчета S по Р. В этом случае формула имеет вид

Сравнение ставки наращения и учетной ставки. Операции наращения и дисконтирования по своей сути противоположны, но ставка наращения и учетная ставка могут использоваться для решения обеих задач. В этом случае, в зависимости от применяемой ставки, можно различать прямую и обратную задачи.

Совмещение начисления процентов по ставке наращения и дисконтирования по учетной ставке. В том случае, когда учету подлежит долговое обязательство, предусматривающее начисление простых процентов на первоначальную сумму долга, необходимо решить две задачи:

- Определить конечную сумму долга на момент его погашения; рассчитать сумму, получаемую при учете, путем дисконтирования конечной суммы долга, применяя учетную ставку, действующую в момент учета.

Решение двух этих задач можно записать в виде одной формулы, содержащей наращение по ставке простых процентов, фигурирующей в долговом обязательстве, и дисконтирование по учетной ставке:

где

— первоначальная сумма ссуды;

— первоначальная сумма ссуды;

— сумма, получаемая при учете обязательства;

— сумма, получаемая при учете обязательства;

— общий срок платежного обязательства, в течение которого начисляются проценты;

— общий срок платежного обязательства, в течение которого начисляются проценты;

— срок от момента учета до погашения долга.

— срок от момента учета до погашения долга.

Пример №3

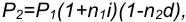

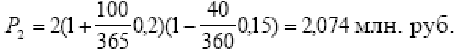

Платежное обязательство уплатить через 100 дней 2 млн. руб. с процентами, начисляемыми по ставке простых процентов  годовых, было учтено за 40 дней до срока погашения по учетной ставке

годовых, было учтено за 40 дней до срока погашения по учетной ставке  . Требуется определить сумму, получаемую при учете.

. Требуется определить сумму, получаемую при учете.

Решение:

Отметим, что при наращении здесь использовалась временная база 365 дней, а при дисконтировании — 360.

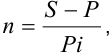

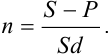

Определение продолжительности ссуды. Иногда задача ставится таким образом, что требуется найти временной интервал, за который исходная сумма при заданной ставке процентов вырастет до нужной величины, или срок, обеспечивающий определенный дисконт с заданной величины.

При использовании простой ставки наращения i из получаем

а при учетной ставке d из имеем

Формулы дают срок, измеряемый в годах, но простые ставки в основном используются в краткосрочных операциях, когда срок исчисляется днями. В этом случае срок финансовой операции в днях выражается как

где К — временная база.

Определение уровня процентной ставки. Уровень процентной ставки может служить мерой доходности операции, критерием сопоставления альтернатив и выбора наиболее выгодных условий. Из формул (1.1) и (1.8) получаем ставку наращения i и учетную ставку d

где использовалось соотношение.

Напомним, что срок n в двух формулах имеет разный смысл: в первом случае это весь срок операции, а во втором — оставшийся срок до погашения.

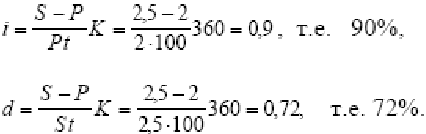

Пример №4

Определить доходность операции для кредитора, если им предоставлена ссуда в размере 2 млн. руб. на 100 дней и контракт предусматривает сумму погашения долга 2,5 млн. руб. Доходность выразить в виде простой ставки процентов i и учетной ставки d. Временную базу принять равной К=360 дней.

Решение:

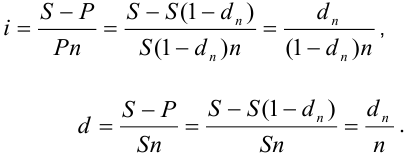

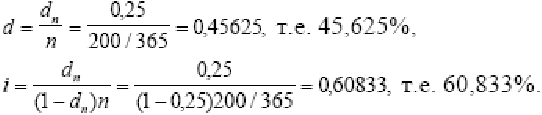

Иногда размер дисконта в контрактах фиксируется за весь срок ссуды в виде доли (или процента) от суммы погасительного платежа. Таким образом, уровень процентной ставки здесь задается в неявном виде. Но нетрудно вывести формулы, с помощью которых значения этих ставок можно вычислить.

Пусть S — размер погасительного платежа,  — доля этого платежа, определяющая величину дисконта за весь срок ссуды п. Требуется определить каким уровням годовых ставок i и d эквивалентны такие условия.

— доля этого платежа, определяющая величину дисконта за весь срок ссуды п. Требуется определить каким уровням годовых ставок i и d эквивалентны такие условия.

Итак, S — сумма возврата в конце срока ссуды,  -реально выдаваемая ссуда в момент заключения договора.

-реально выдаваемая ссуда в момент заключения договора.

Пример №5

Кредитор и заемщик договорились, что из суммы кредита, выданного на 200 дней, сразу удерживается дисконт в размере 25% указанной суммы. Требуется определить цену кредита в виде простой годовой учетной ставки d и годовой ставки простых процентов i. Считать временную базу К равной 365 дням.

Решение:

Начисление сложных процентов

Сложные проценты применяются в долгосрочных финансово- кредитных операциях, если проценты не выплачиваются периодически сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга. Присоединение начисленных процентов к сумме, которая служила базой для их определения, часто называют капитализацией процентов.

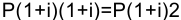

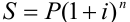

Формула наращения по сложным процентам

Пусть первоначальная сумма долга равна Р, тогда через один год сумма долга с присоединенными процентами составит  , через 2 года

, через 2 года  , через n лет —

, через n лет —  . Таким образом, получаем формулу наращения для сложных процентов

. Таким образом, получаем формулу наращения для сложных процентов

где S — наращенная сумма, i — годовая ставка сложных процентов, n — срок ссуды,  — множитель наращения.

— множитель наращения.

В практических расчетах в основном применяют дискретные проценты, т.е. проценты, начисляемые за одинаковые интервалы времени (год, полугодие, квартал и т.д.). Наращение по сложным процентам представляет собой рост по закону геометрической прогрессии, первый член которой равен Р, а знаменатель  .

.

Отметим, что при сроке  наращение по простым процентам дает больший результат, чем по сложным, а при

наращение по простым процентам дает больший результат, чем по сложным, а при  -наоборот. В этом нетрудно убедиться на конкретных числовых примерах. Наибольшее превышение суммы, наращенной по простым процентам, над суммой, наращенной по сложным процентам, (при одинаковых процентных ставках) достигается в средней части периода.

-наоборот. В этом нетрудно убедиться на конкретных числовых примерах. Наибольшее превышение суммы, наращенной по простым процентам, над суммой, наращенной по сложным процентам, (при одинаковых процентных ставках) достигается в средней части периода.

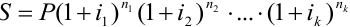

Формула наращения по сложным процентам, когда ставка меняется во времени

В том случае, когда ставка сложных процентов меняется во времени, формула наращения имеет следующий вид

где  — последовательные значения ставок процентов, действующих в периоды

— последовательные значения ставок процентов, действующих в периоды  соответственно.

соответственно.

Возможно эта страница вам будет полезна:

| Примеры решения задач по финансовой математике |

Пример №6

В договоре зафиксирована переменная ставка сложных процентов, определяемая как 20% годовых плюс маржа 10% в первые два года, 8% в третий год, 5% в четвертый год. Определить величину множителя наращения за 4 года.

Решение:

Формула удвоения суммы

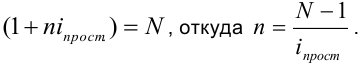

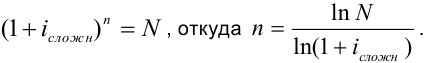

В целях оценки своих перспектив кредитор или должник может задаться вопросом: через сколько лет сумма ссуды возрастет в N раз при данной процентной ставке. Обычно это требуется при прогнозировании своих инвестиционных возможностей в будущем. Ответ получим, приравняв множитель наращения величине N:

а) для простых процентов

б) для сложных процентов

Особенно часто используется N=2. Тогда формулы называются формулами удвоения и принимают следующий вид:

а) для простых процентов

б) для сложных процентов

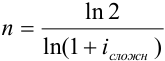

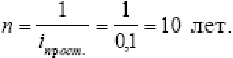

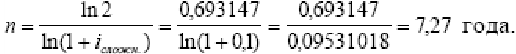

Пример №7

Рассчитать, за сколько лет долг увеличится вдвое при простых и сложных процентов равной 10%. Для ставки процентов расчеты выполнить по точной и приближенной Результаты сравнить.

Решение:

а) При простых процентах:

б) При сложных процентах и точной формуле:

Выводы:

1) Одинаковое значение ставок простых и сложных процентов приводит к совершенно различным результатам.

2) При малых значениях ставки сложных процентов точная и приближенная формулы дают практически одинаковые результаты.

Начисление годовых процентов при дробном числе лет

При дробном числе лет проценты начисляются разными способами:

1) По формуле сложных процентов

2) На основе смешанного метода, согласно которому за целое число лет начисляются сложные проценты, а за дробное -простые

где  , a-целое число лет, b-дробная часть года.

, a-целое число лет, b-дробная часть года.

3) В ряде коммерческих банков применяется правило, в соответствии с которым за отрезки времени меньше периода начисления проценты не начисляются, т.е.

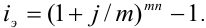

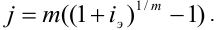

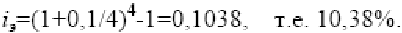

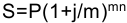

Номинальная и эффективная ставки процентов

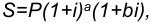

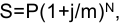

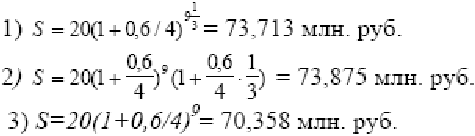

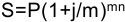

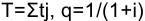

Номинальная ставка. Пусть годовая ставка сложных процентов равна j, а число периодов начисления в году т. Тогда каждый раз проценты начисляют по ставке j/m. Ставка j называется номинальной. Начисление процентов по номинальной ставке производится по формуле:

где N — число периодов начисления.

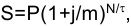

Если срок ссуды измеряется дробным числом периодов начисления, то при m разовом начислении процентов в году наращенную сумму можно рассчитывать несколькими способами, приводящими к различным результатам:

1) По формуле сложных процентов

где  — число (возможно дробное) периодов начисления процентов,

— число (возможно дробное) периодов начисления процентов,  — период начисления процентов,

— период начисления процентов,

2) По смешанной формуле

где а — целое число периодов начисления (т.е.  — целая часть отделения всего срока ссуды N на период начисления

— целая часть отделения всего срока ссуды N на период начисления  ), b- оставшаяся дробная часть периода начисления

), b- оставшаяся дробная часть периода начисления  .

.

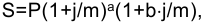

Пример №8

Размер ссуды 20 млн. руб. Предоставлена на 28 месяцев. Номинальная ставка равна 60% годовых. Начисление процентов ежеквартальное. Вычислить наращенную сумму в трех ситуациях: 1) когда на дробную часть начисляются сложные проценты, 2) когда на дробную часть начисляются простые проценты 3) когда дробная часть игнорируется. Результаты сравнить.

Решение:

Начисление процентов ежеквартальное. Всего имеется 28/3 кварталов.

Из сопоставления наращенных сумм видим, что наибольшего значения она достигает во втором случае, т.е. при начислении на дробную часть простых процентов.

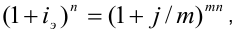

Эффективная ставка показывает, какая годовая ставка сложных процентов дает тот же финансовый результат, что и m -разовое наращение в год по ставке j/m.

Если проценты капитализируются m раз в год, каждый раз со ставкой j/m, то, по определению, можно записать равенство для соответствующих множителей наращения:

где  — эффективная ставка, a j — номинальная. Отсюда получаем, что связь между эффективной и номинальной ставками выражается соотношением

— эффективная ставка, a j — номинальная. Отсюда получаем, что связь между эффективной и номинальной ставками выражается соотношением

Обратная зависимость имеет вид

Пример №9

Вычислить эффективную ставку процента, если банк начисляет проценты ежеквартально, исходя из номинальной ставки 10% годовых.

Решение:

Пример №10

Определить какой должна быть номинальная ставка при ежеквартальном начислении процентов, чтобы обеспечить эффективную ставку 12% годовых.

Решение:

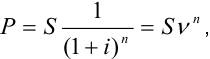

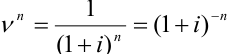

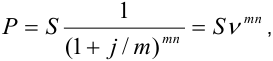

Учет (дисконтирование) по сложной ставке процентов

Здесь, также как и в случае простых процентов, будут рассмотрены два вида учета — математический и банковский.

Математический учет. В этом случае решается задача обратная наращению по сложным процентам. Запишем исходную формулу для наращения

и решим ее относительно Р

где

учетный или дисконтный множитель.

Если проценты начисляются гл раз в году, то получим

где

учетный или дисконтный множитель.

Величину Р, полученную дисконтированием S, называют современной или текущей стоимостью или приведенной величиной S. Суммы Р и S эквивалентны в том смысле, что платеж в сумме S через п лет равноценен сумме Р, выплачиваемой в настоящий момент.

Разность  называют дисконтом.

называют дисконтом.

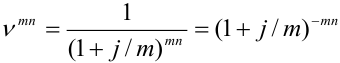

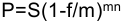

Банковский учет. В этом случае предполагается использование сложной учетной ставки. Дисконтирование по сложной учетной ставке осуществляется по формуле

где  — сложная годовая учетная ставка.

— сложная годовая учетная ставка.

Дисконт в этом случае равен

При использовании сложной учетной ставки процесс дисконтирования происходит с прогрессирующим замедлением, так как учетная ставка каждый раз применяется к сумме, уменьшенной за предыдущий период на величину дисконта.

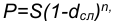

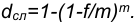

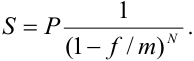

Номинальная и эффективная учетные ставки процентов

Номинальная учетная ставка. В тех случаях, когда дисконтирование применяют m раз в году, используют номинальную учетную ставку f. Тогда в каждом периоде, равном 1/m части года, дисконтирование осуществляется по сложной учетной ставке f/m. Процесс дисконтирования по этой сложной учетной m раз в году описывается формулой

где N — общее число периодов дисконтирования (N=mn).

Дисконтирование не один, a m раз в году быстрее снижает величину дисконта.

Эффективная учетная ставка. Под эффективной учетной ставкой понимают сложную годовую учетную ставку, эквивалентную (по финансовым результатам) номинальной, применяемой при заданном числе дисконтирований в году т.

В соответствии с определением эффективной учетной ставки найдем ее связь с номинальной из равенства дисконтных множителей

из которого следует, что

Отметим, что эффективная учетная ставка всегда меньше номинальной.

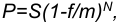

Наращение по сложной учетной ставке. Наращение является обратной задачей для учетных ставок. Формулы наращения по сложным учетным ставкам можно получить, разрешая соответствующие формулы для дисконтирования (2.16 и 2.18) относительно S. Получаем из 2.16

а из (2.18)

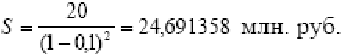

Пример №11

Какую сумму следует проставить в векселе, если реально выданная сумма равна 20 млн. руб., срок погашения 2 года. Вексель рассчитывается, исходя из сложной годовой учетной ставки 10%.

Решение:

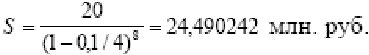

Пример №12

Решить предыдущую задачу при условии, что наращение по сложной учетной ставке осуществляется не один, а 4 раза в год.

Решение:

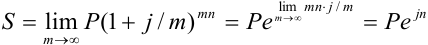

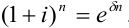

Непрерывные проценты. Наращение и дисконтирование

Наращенная сумма при дискретных процентах определяется по формуле

где j — номинальная ставка процентов, ат- число периодов начисления процентов в году.

Чем больше m, тем меньше промежутки времени между моментами начисления процентов. В пределе при  имеем

имеем

Для того, чтобы отличать ставку непрерывных процентов j от ставок дискретных процентов, ее называют силой роста и обозначают символом  . Тогда

. Тогда

Сила роста  представляет собой номинальную ставку процентов при

представляет собой номинальную ставку процентов при  .

.

Дисконтирование на основе непрерывных процентных ставок осуществляется по формуле

Связь дискретных и непрерывных процентных ставок

Дискретные и непрерывные процентные ставки находятся в функциональной зависимости, благодаря которой можно осуществлять переход от расчета непрерывных процентов к дискретным и наоборот. Формулу эквивалентного перехода от одних ставок к другим можно получить путем приравнивания соответствующих множителей наращения

Из записанного равенства следует, что

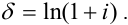

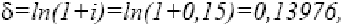

Пример №13

Годовая ставка сложных процентов равна 15%, чему равна эквивалентная сила роста,

Решение:

Воспользуемся формулой

т.е. эквивалентная сила роста равна 13,976%.

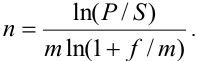

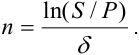

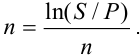

Расчет срока ссуды и процентных ставок

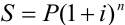

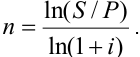

В ряде практических задач начальная (Р) и конечная (S) суммы заданы контрактом, и требуется определить либо срок платежа, либо процентную ставку, которая в данном случае может служить мерой сравнения с рыночными показателями и характеристикой доходности операции для кредитора. Указанные величины нетрудно найти из исходных формул наращения или дисконтирования. По сути дела, в обоих случаях решается в известном смысле обратная задача.

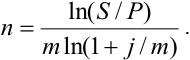

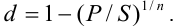

Срок ссуды

При разработке параметров соглашения и оценивании сроков достижения желательного результата требуется определить продолжительность операции (срока ссуды) через остальные параметры сделки. Рассмотрим этот вопрос подробнее.

A) При наращивании по сложной годовой ставке i. Из исходной формулы наращения

следует, что

Б) При наращивании по номинальной ставке процентов m раз в году из формулы  получаем

получаем

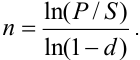

B) При дисконтировании по сложной годовой учетной ставке d. Из формулы

имеем

Г) При дисконтировании по номинальной учетной ставке m раз в году. Из  приходим к формуле

приходим к формуле

Д) При наращивании по постоянной силе роста. Исходя из  получаем

получаем

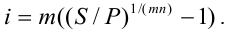

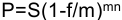

Расчет процентных ставок

Из тех же исходных формул, что и выше, получим выражения для процентных ставок.

A) При наращивании по сложной годовой ставке i. Из исходной формулы наращения  следует, что

следует, что

Б) При наращивании по номинальной ставке процентов m раз в году из формулы  получаем

получаем

B) При дисконтировании по сложной годовой учетной ставке d. Из формулы  имеем

имеем

Г) При дисконтировании по номинальной учетной ставке m раз в году. Из  приходим к формуле

приходим к формуле

Д) При наращивании по постоянной силе роста. Исходя из  получаем

получаем

Практические приложения теории

Рассмотрим некоторые практические приложения рассмотренной нами теории. Покажем как полученные выше формулы применяются при решении реальных задач по расчету эффективности некоторых финансовых операций, сравним различные методы расчетов.

Начисление процентов и инфляция

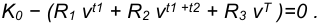

Следствием инфляции является падение покупательной способности денег, которое за период n характеризуется индексом  . Индекс покупательной способности равен обратной величине индекса цен

. Индекс покупательной способности равен обратной величине индекса цен  , т.е.

, т.е.

Индекс цен показывает во сколько раз выросли цены за указанный промежуток времени.

Наращение по простым процентам

Если наращенная за n лет сумма денег составляет S, а индекс цен равен  , то реально наращенная сумма денег, с учетом их покупательной способности, равна

, то реально наращенная сумма денег, с учетом их покупательной способности, равна

Пусть ожидаемый средний годовой темп инфляции (характеризующий прирост цен за год) равен h. Тогда годовой индекс цен составит (1+h).

Если наращение производится по простой ставке в течение n лет, то реальное наращение при темпе инфляции h составит

где в общем случае

и, в частности, при неизменном темпе роста цен h,

Процентная ставка, которая при начислении простых процентов компенсирует инфляцию, равна

Один из способов компенсации обесценения денег заключается в увеличении ставки процентов на величину так называемой инфляционной премии. Скорректированная таким образом ставка называется брутто-ставкой. Брутто-ставка, которую мы будем обозначать символом г, находится из равенства скорректированного на инфляцию множителя наращения по брутто-ставке множителю наращения по реальной ставке процента

откуда

Наращение по сложным процентам

Наращенная по сложным процентам сумма к концу срока ссуды с учетом падения покупательной способности денег (т.е. в неизменных рублях)составит

В этом случае падение покупательной способности денег компенсируется при ставке  , обеспечивающей равенство С=Р.

, обеспечивающей равенство С=Р.

Применяются два способа компенсации потерь от снижения покупательной способности денег при начислении сложных процентов.

А) Корректировка ставки процентов, по которой производится наращение, на величину инфляционной премии. Ставка процентов, увеличенная на величину инфляционной премии, называется брутто- ставкой. Будем обозначать ее символом г. Считая, что годовой темп инфляции равен h, можем написать равенство соответствующих множителей наращения

где i — реальная ставка.

Отсюда получаем формулу Фишера

То есть инфляционная премия равна

Б) Индексация первоначальной суммы Р. В этом случае сумма Р корректируется согласно движению заранее оговоренного индекса. Тогда

Нетрудно заметить, что и в случае А) и в случае Б) в итоге мы приходим к одной и той же формуле наращения. В ней первые два сомножителя в правой части отражают индексацию первоначальной суммы, а последние два — корректировку ставки процента.

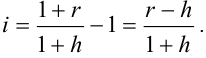

Измерение реальной ставки процента

На практике приходится решать и обратную задачу -находить реальную ставку процента в условиях инфляции. Из тех же соотношений между множителями наращения нетрудно вывести формулы, определяющие реальную ставку i по заданной (или объявленной) брутто-ставке г.

При начислении простых процентов годовая реальная ставка процентов равна

При начислении сложных процентов реальная ставка процентов

определяется следующим выражением

Возможно эта страница вам будет полезна:

| Курсовая работа по финансовой математике |

Конвертация валюты и начисление процентов

Рассмотрим совмещение конвертации (обмена) валюты и наращение простых процентов, сравним результаты от непосредственного размещения имеющихся денежных средств в депозиты или после предварительного обмена на другую валюту. Всего возможно 4 варианта наращения процентов:

- Без конвертации. Валютные средства размещаются в качестве валютного депозита, наращение первоначальной суммы производится по валютной ставке путем прямого применения формулы простых процентов.

- С конвертацией. Исходные валютные средства конвертируются в рубли, наращение идет по рублевой ставке, в конце операции рублевая сумма конвертируется обратно в исходную валюту.

- Без конвертации. Рублевая сумма размещается в виде рублевого депозита, на который начисляются проценты по рублевой ставке по формуле простых процентов.

- С конвертацией. Рублевая сумма конвертируется в какую-либо конкретную валюту, которая инвестируется в валютный депозит. Проценты начисляются по валютной ставке. Наращенная сумма в конце операции обратно конвертируется в рубли.

Операции без конвертации не представляют сложности. В операции наращения с двойной конвертацией имеются два источника дохода: начисление процента и изменение курса.

Причем начисление процента является безусловным источником (ставка фиксирована, инфляцию пока не рассматриваем). Изменение же обменного курса может быть как в ту, так и в другую сторону, и оно может быть как источником дополнительного дохода, так и приводить к потерям. Далее мы конкретно остановимся на двух вариантах (2 и 4), предусматривающих двойную конвертацию.

Предварительно введем следующие ОБОЗНАЧЕНИЯ:

— сумма депозита в валюте;

— сумма депозита в валюте;

— сумма депозита в рублях;

— сумма депозита в рублях;

— наращенная сумма в валюте;

— наращенная сумма в валюте;

— наращенная сумма в рублях;

— наращенная сумма в рублях;

— курс обмена в начале операции (курс валюты в руб.);

— курс обмена в начале операции (курс валюты в руб.);

— курс обмена в конце операции;

— курс обмена в конце операции;

— срок депозита;

— срок депозита;

i — ставка наращения для рублевых сумм (в виде десятичной дроби);

j — ставка наращения для конкретной валюты.

ВАРИАНТ:

Операция состоит из трех этапов: обмена валюты на рубли, наращения рублевой суммы, обратное конвертирование рублевой суммы в исходную валюту. Наращенная сумма, получаемая в конце операции в валюте, составит

Как видим, три этапа операции нашли свое отражение в этой формуле в виде трех сомножителей.

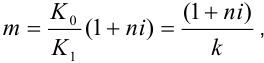

Множитель наращения с учетом двойной конвертации равен

где  — темп роста обменного курса за срок операции.

— темп роста обменного курса за срок операции.

Мы видим, что множитель наращения m связан линейной зависимостью со ставкой i и обратной с обменным курсом в конце операции  (или с темпом роста обменного курса k).

(или с темпом роста обменного курса k).

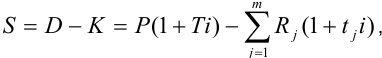

Исследуем теоретически зависимость общей доходности операции с двойной конвертацией по схеме  от соотношения конечного и начального курсов обмена k.

от соотношения конечного и начального курсов обмена k.

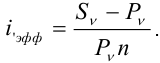

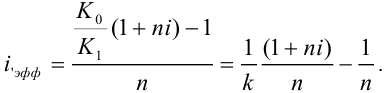

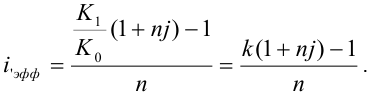

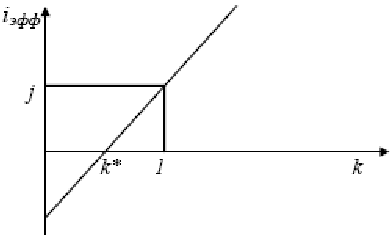

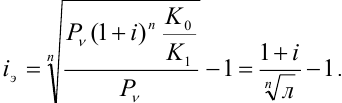

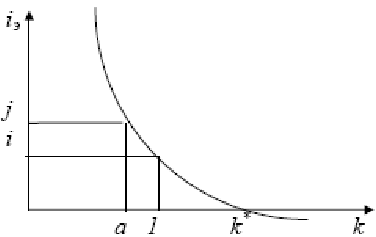

Простая годовая ставка процентов, характеризующая доходность операции в целом,равна

Подставим в эту формулу записанное ранее выражение для

Таким образом с увеличением к доходность  падает по гиперболе с асимптотой —

падает по гиперболе с асимптотой — . См. рис. 3.1.

. См. рис. 3.1.

Исследуем особые точки этой кривой. Отметим, что при  доходность операции равна рублевой ставке, т.е.

доходность операции равна рублевой ставке, т.е.  . При

. При

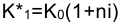

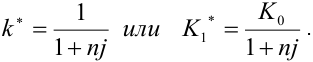

На рис. 2 видно, при некотором критическом значении k, которое мы обозначим как k*, доходность (эффективность) операции оказывается равной нулю. Из равенства

На рис. 2 видно, при некотором критическом значении k, которое мы обозначим как k*, доходность (эффективность) операции оказывается равной нулю. Из равенства  находим, что

находим, что  , что в свою очередь означает

, что в свою очередь означает  .

.

ВЫВОД 1: Если ожидаемые величины k или К1 превышают свои критические значения, то операция явно убыточна  ).

).

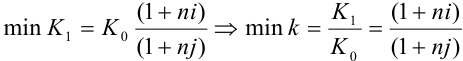

Теперь определим максимально допустимое значение курса обмена в конце операции К1, при котором эффективность будет равна существующей ставке по депозитам в валюте, и применение двойной конвертации не дает никакой дополнительной выгоды. Для этого приравняем множители наращения для двух альтернативных операций

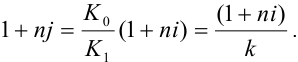

Из записанного равенства следует, что

ВЫВОД 2: Депозит валюты через конвертацию в рубли выгоднее валютного депозита, если обменный курс в конце операции ожидается меньше max  .

.

ВАРИАНТ:

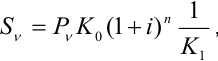

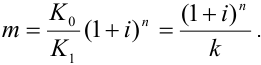

Рассмотрим теперь вариант с двойной конвертацией, когда имеется исходная сумма в рублях. В этом случае трем этапам операции соответствуют три сомножителя следующего выражения для наращенной суммы

Здесь также множитель наращения линейно зависит от ставки, но теперь от валютной ставки процентов. От конечного курса обмена он также зависит линейно.

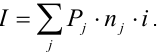

Проведем теоретический анализ эффективности этой операции с двойной конвертацией и определим критические точки.

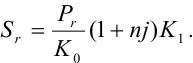

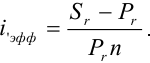

Доходность операции в целом определяется по формуле

Отсюда, подставив выражение для  , получаем

, получаем

Зависимость показателя эффективности  от k линейная, она представлена на рис. 3.2.

от k линейная, она представлена на рис. 3.2.

При

Найдем теперь критическое значение k*, при котором  =0. Оно оказывается равным

=0. Оно оказывается равным

ВЫВОД 3: Если ожидаемые величины k или К1 меньше своих критических значений, то операция явно убыточна  <0).

<0).

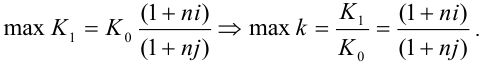

Минимально допустимая величина к (темпа роста валютного курса за весь срок операции), обеспечивающая такую же доходность, что и прямой вклад в рублях, определяется путем приравнивания множителей наращения для альтернативных операций (или из равенства  )

)

Откуда

ВЫВОД 4: Депозит рублевых сумм через конвертацию в валюту выгоднее рублевого депозита, если обменный курс в конце операции ожидается больше min  .

.

Теперь рассмотрим совмещение конвертации валюты и наращение сложных процентов. Ограничимся одним вариантом.

ВАРИАНТ:

Три этапа операции записываются в одной формуле для наращенной суммы

где i — ставка сложных процентов.

Множитель наращения

где  — темп роста валютного курса за период операции.

— темп роста валютного курса за период операции.

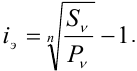

Определим доходность операции в целом в виде годовой ставки сложных процентов  .

.

Из формулы наращения по сложным процентам

следует, что

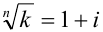

Подставив в эту формулу значение  , получим

, получим

Из этого выражения видно, что с увеличением темпа роста к эффективность  падает. Это показано на графике рис. 3.3.

падает. Это показано на графике рис. 3.3.

Анализ показывает, что при  . а при

. а при

Критическое значение к, при котором эффективность операции равна нулю, т.е.  , определяется как

, определяется как  , что означает равенство среднегодового темпа роста курса валюты годовому темпу наращения по рублевой ставке:

, что означает равенство среднегодового темпа роста курса валюты годовому темпу наращения по рублевой ставке:  .

.

ВЫВОД 5: Если ожидаемые величины k или  больше своих критических значений, то рассматриваемая операция с двойной конвертацией явно убыточна

больше своих критических значений, то рассматриваемая операция с двойной конвертацией явно убыточна  .

.

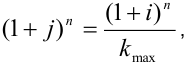

Максимально допустимое значение k, при котором доходность операции будет равна доходности при прямом инвестировании валютных средств по ставке j (т. а на рис. 4), находится из равенства соответствующих множителей наращения

откуда

ВЫВОД 6: Депозит валюты через конвертацию в рубли выгоднее валютного депозита, если обменный курс в конце операции ожидается меньше max  .

.

Возможно эта страница вам будет полезна:

| Контрольная работа по финансовой математике |

Влияние колебаний обменного курса на эффективность внешнеторговых операций

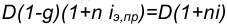

Рассматривается ситуация когда, курс валюты изменяется скачком с  . Период исследования принимается n лет.

. Период исследования принимается n лет.

Экспортная операция

Экспортер экспортирует товар на сумму Р руб. и реализует его на сумму S долл.., налог на экспорт составляет q (в долях единицы).

При курсе  руб./дол. экспортер конвертирует полученную сумму S дол. в

руб./дол. экспортер конвертирует полученную сумму S дол. в  руб., тогда доходность с учетом налога составит

руб., тогда доходность с учетом налога составит

При курсе  руб./дол. доходность составит

руб./дол. доходность составит

Если выразить S из выражения (3.12) и подставить в (3.13) получим доходность при изменении курса валюты.

При  , доходность операции не изменится

, доходность операции не изменится  .

.

При  , доходность операции увеличится (девальвация рубля).

, доходность операции увеличится (девальвация рубля).

При  , доходность операции уменьшится.

, доходность операции уменьшится.

Импортная операция

Импортируется товар на сумму Р дол. и реализуется на сумму S руб., налог на экспорт составляет q (в долях единицы).

При курсе  руб./дол. импортер конвертирует полученную сумму S руб. в

руб./дол. импортер конвертирует полученную сумму S руб. в  дол., тогда доходность с учетом налога составит

дол., тогда доходность с учетом налога составит

При курсе  руб./дол. доходность составит

руб./дол. доходность составит

Если выразитьБ из выражения (3.14) и подставить в (3.15) получим доходность при изменении курса валюты.

При  , доходность операции не изменится

, доходность операции не изменится  .

.

При  , доходность операции падает.

, доходность операции падает.

При  , доходность операции растет.

, доходность операции растет.

Погашение задолженности частями

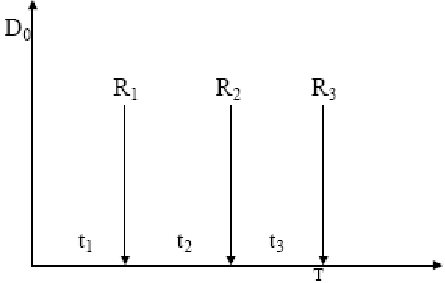

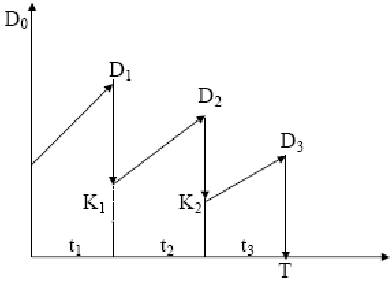

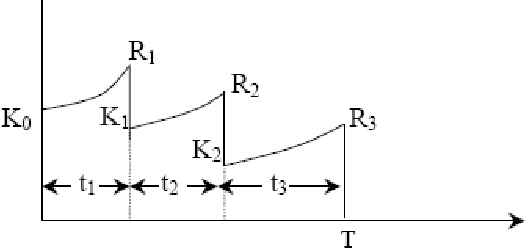

Контур финансовой операции Финансовая или кредитная операции предполагают сбалансированность вложений и отдачи. Понятие сбалансированности можно пояснить на графике.

а)

б)

Рис. 3.4. а) график платежей б) контур финансовой операции

Пусть ссуда в размере  выдана на срок Т. На протяжении этого срока в счет погашения задолженности производятся, допустим, два промежуточных платежа

выдана на срок Т. На протяжении этого срока в счет погашения задолженности производятся, допустим, два промежуточных платежа  , а в конце срока выплачивается остаток задолженности

, а в конце срока выплачивается остаток задолженности  , подводящий баланс операции.

, подводящий баланс операции.

На интервале времени  задолженность возрастает до величины

задолженность возрастает до величины  . В момент

. В момент  долг уменьшается до величины

долг уменьшается до величины  и т.д. Заканчивается операция получением кредитором остатка задолженности

и т.д. Заканчивается операция получением кредитором остатка задолженности  . В этот момент задолженность полностью погашается.

. В этот момент задолженность полностью погашается.

Назовем график типа б) контуром финансовой операции. Сбалансированная операция обязательно имеет замкнутый контур, т.е. последняя выплата полностью покрывает остаток задолженности. Контур операции обычно применяется при погашении задолженности частичными промежуточными платежами.

С помощью последовательных частичных платежей иногда погашаются краткосрочные обязательства. В этом случае существуют два метода расчета процентов и определения остатка задолженности. Первый называется актуарным и применяется в основном в операциях со сроком более года. Второй метод назван правилом торговца. Он обычно применяется коммерческими фирмами в сделках со сроком не более года.

Замечание: При начислении процентов, как правило, используются обыкновенные проценты с приближенным числом дней временных периодов.

Актуарный метод

Актуарный метод предполагает последовательное начисление процентов на фактические суммы долга. Частичный платеж идет в первую очередь на погашение процентов, начисленных на дату платежа. Если величина платежа превышает сумму начисленных процентов, то разница идет на погашение основной суммы долга. Непогашенный остаток долга служит базой для начисления процентов за следующий период и т.д. Если же частичный платеж меньше начисленных процентов, то никакие зачеты в сумме долга не делаются. Такое поступление приплюсовывается к следующему платежу.

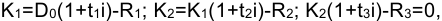

Для случая, показанного на рис. 5 б), получим следующие расчетные формулы для определения остатка задолженности:

где периоды времени  — заданы в годах, а процентная ставка i- годовая.

— заданы в годах, а процентная ставка i- годовая.

Правило торговца

Правило торговца является другим подходом к расчету частичных платежей. Здесь возможны две ситуации.

1) Если срок ссуды не превышает, сумма долга с начисленными за весь срок процентами остается неизменной до полного погашения. Одновременно идет накопление частичных платежей с начисленными на них до конца срока процентами.

2) В случае, когда срок превышает год, указанные выше расчеты, делаются для годового периода задолженности. В конце года из суммы задолженности вычитается наращенная сумма накопленных частичных платежей. Остаток погашается в следующем году.

При общем сроке ссуды  алгоритм можно записать следующим образом

алгоритм можно записать следующим образом

где S — остаток долга на конец срока,

— наращенная сумма долга,

— наращенная сумма долга,

К — наращенная сумма платежей,

— сумма частичного платежа,

— сумма частичного платежа,

— интервал времени от момента платежа до конца срока,

— интервал времени от момента платежа до конца срока,

— число частичных (промежуточных) платежей.

— число частичных (промежуточных) платежей.

Начисление простых процентов при движении денежных средств на расчетном счете

Рассмотрим ситуацию, когда в банке открыт сберегательный счет, и сумма счета в течение срока хранения изменяется: денежные средства снимаются, делаются дополнительные взносы.

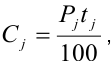

Если меняется сумма на расчетном счете, то при расчете процентов по сумме за весь период при простом проценте применяется формула:

— остаток средств в j-ом периоде;

— остаток средств в j-ом периоде;

— длительность j-oro периода (в годах).

— длительность j-oro периода (в годах).

В банковской практике при расчете процентов часто используют методику расчета с вычислением так называемых процентных чисел. Каждый раз, когда сумма на счете изменяется, вычисляется процентное число С) за прошедший период j, в течение которого сумма на счете оставалась неизменной, по формуле

где  — длительность j-ro периода в днях.

— длительность j-ro периода в днях.

Для определения суммы процентов, начисленной за весь срок, все процентные числа складываются и их сумма делится на постоянный делитель D:

где К — временная база (число дней в году, т.е. 360 либо 365 или 366), i — годовая ставка простых процентов (в %).

Таким образом

При закрытии счета владелец получит сумму равную последнему значению суммы на счете плюс сумму процентов.

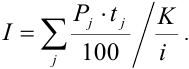

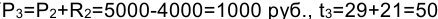

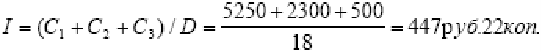

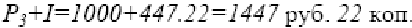

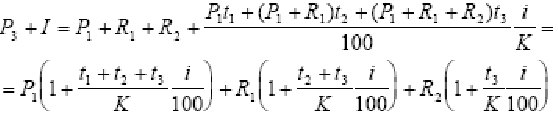

Пример №14

Пусть 20 февраля был открыт счет до востребования в размере Р1=3000 руб., процентная ставка по вкладу равнялась i=20% годовых. Дополнительный взнос на счет составил  =2000 руб. и был сделан 15 августа. Снятие со счета в размере

=2000 руб. и был сделан 15 августа. Снятие со счета в размере  =-4000 руб. зафиксировано 1 октября, а 21 ноября счет был закрыт. Требуется определить сумму процентов и общую сумму, полученную вкладчиком при закрытии счета.

=-4000 руб. зафиксировано 1 октября, а 21 ноября счет был закрыт. Требуется определить сумму процентов и общую сумму, полученную вкладчиком при закрытии счета.

Решение:

Расчет будем вести по схеме (360/360). Здесь имеются три периода, в течение которых сумма на счете оставалась неизменной: с 20 февраля по 15 августа ( =3000,

=3000,  ), с 15 августа по 1 октября (

), с 15 августа по 1 октября ( ), с 1 октября по 21 ноября (

), с 1 октября по 21 ноября ( ).

).

Найдем процентные числа

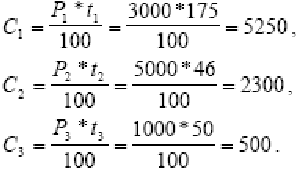

Постоянный делитель

Сумма процентов равна

Сумма, выплачиваемая при закрытии счета, равна

Теперь покажем связь этой методики с формулой простых процентов. Рассмотрим в алгебраическом виде представленный выше пример.

Сумму, выплачиваемую при закрытии счета, найдем следующим образом

Таким образом, мы получили выражение, из которого следует, что на каждую сумму, добавляемую или снимаемую со счета, начисляются проценты с момента совершения соответствующей операции до закрытия счета. Эта схема соответствует правилу торговца.

Изменение условий контракта

В практике часто возникает необходимость в изменении условий контракта: например, должник может попросить об отсрочке срока погашения долга или, напротив, изъявить желание погасить его досрочно, в ряде случаев может возникнуть потребность объединить (консолидировать) несколько долговых обязательств в одно и т.д. Во всех этих случаях применяется принцип финансовой эквивалентности старых (заменяемых) и новых (заменяющих) обязательств. Для решения задач по изменению условий контракта разрабатывается так называемое уравнение эквивалентности, в котором сумма заменяемых платежей, приведенных к какому-либо одному моменту времени, приравнивается сумме платежей по новому обязательству, приведенных к той же дате. Для краткосрочных контрактов применяются простые процентные ставки, а для средне- и долгосрочных — сложные ставки.

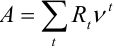

Анализ финансовых потоков

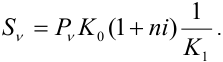

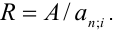

Многие финансовые, кредитные и коммерческие операции предполагают выплату одной из сторон регулярных периодических платежей, которые образуют поток платежей. Такие потоки характеризуются рядом параметров, совокупность которых существенно влияет на доходность операции. К таким параметрам относятся: сумма платежа (размер регулярных инвестиций, взносов, выплат и т.п.), периодичность поступлений или выплат, способы начисления процентов, срок операции и т.д. Важнейшей задачей при этом является расчет конечных финансовых результатов, определение их чувствительности к значениям параметров, разработка условий соглашений, эквивалентное изменение условий контрактов и т.д.

В данной теме рассматриваются методы количественного анализа последовательности (потоков) платежей, в частности, финансовых рент (аннуитетов). Такие методы имеют важное значение в практике финансовых расчетов при разработке планов выполнения ряда операций. Например, в анализе долгосрочных кредитных операций, сопоставлении инвестиционного потока платежей и потока возврата, в разработке планов формирования фонда или погашения долга, в оценке и сравнении эффективности инвестиционных проектов, расчете лизинга, ипотеки, страховых операций и т.д.

В первой части пособия были рассмотрены основные понятия, которыми оперируют в финансовых вычислениях, такие как процент, ставка процента, учетная ставка, современная (текущая) стоимость платежа и т.д., методы наращения и дисконтирования платежей, принципы, лежащие в основе финансовых вычислений, современная практика расчетов.

Данное пособие предполагает, что систематизированное изложение основных понятий и методов финансовых вычислений, данное нами в первой части, в курсе «Основы финансовых расчетов», читателю уже известно.

В «Анализе финансовых потоков» будут даны основы количественного анализа последовательности (потоков) платежей, в частности, — финансовых рент (аннуитетов). Потоки денежных платежей часто встречаются в практике. Например, регулярные взносы для формирования какого-либо фонда (инвестиционного, страхового, пенсионного, для погашения долга), периодическая уплата процентов, доходы по облигациям или ценным бумагам, выплата пенсий, поступление доходов от коммерческой или предпринимательской деятельности, налоговые платежи и т.д. Такие методы имеют важное значение в практике финансовых расчетов и позволяют определить как обобщающие характеристики рент (наращенную сумму, текущую стоимость), так и отдельные их параметры.

Потоки платежей

Очень часто в контрактах финансового характера предусматриваются не отдельные разовые платежи, а серию платежей, распределенных во времени. Примерами могут быть регулярные выплаты с целью погашения долгосрочного кредита вместе с начисленными на него процентами, периодические взносы на расчетный счет, на котором формируется некоторый фонд различного назначения (инвестиционный, пенсионный, страховой, резервный, накопительный и т.д.), дивиденды, выплачиваемые по ценным бумагам, выплаты пенсий из пенсионного фонда и пр. Ряд последовательных выплат и поступлений называют потоком платежей. Выплаты представляются отрицательными величинами, а поступления -положительными.

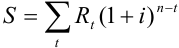

Обобщающими характеристиками потока платежей являются наращенная сумма и современная величина. Каждая из этих характеристик является числом.

Наращенная сумма потока платежей это сумма всех членов последовательности платежей с начисленными на них процентами к концу срока ренты.

Под современной величиной потока платежей понимают сумму всех его членов, дисконтированных (приведенных) на некоторый момент времени, совпадающий с началом потока платежей или предшествующий ему.

Конкретный смысл этих обобщающих характеристик определяется природой потока платежей, причиной, его порождающей. Например, наращенная сумма может представлять собой итоговый размер формируемого инвестиционного или какого-либо другого фонда, общую сумму задолженности. Современная величина может характеризовать приведенную прибыль, приведенные издержки.

Финансовые ренты (аннуитеты)

Поток платежей, все члены которого положительные величины, а временные интервалы постоянны, называют финансовой рентой или аннуитетом.

Финансовая рента имеет следующие параметры:

член ренты — величина каждого отдельного платежа, период ренты — временной интервал между двумя соседними платежами,

срок ренты — время, измеренное от начала финансовой ренты до конца ее последнего периода,

процентная ставка — ставка, используемая при наращении или дисконтировании платежей, образующих ренту,

число платежей в году, число начислений процентов в году, моменты платежа внутри периода ренты.

Виды финансовых рент

Классификация рент может быть произведена по различным признаками. Рассмотрим их.

В зависимости от продолжительности периода, ренты делят на годовые и р-срочные, где р — число выплат в году.

По числу начислений процентов различают ренты с начислением один в году, m раз или непрерывно. Моменты начисления процентов могут не совпадать с моментами рентных платежей.

По величине членов различают постоянные (с равными членами) и переменные ренты. Если размеры платежей изменяются по какому-либо математическому закону, то часто появляется возможность вывести стандартные формулы, значительно упрощающие расчеты.

По вероятности выплаты членов различают ренты верные и условные. Верные ренты подлежат безусловной выплате, например, при погашении кредита. Выплата условной ренты ставится в зависимость от наступления некоторого случайного события. Поэтому число ее членов заранее неизвестно. Например, число выплат пенсий зависит от продолжительности жизни пенсионера.

По числу членов различают ренты с конечным числом членов или ограниченные и бесконечные или вечные. В качестве вечной ренты можно рассматривать выплаты по облигационным займам с неограниченными или не фиксированными сроками.

В зависимости от наличия сдвига момента начала ренты по отношению к началу действия контракта или какому-либо другому моменту ренты подразделяются на немедленные и отложенные или отсроченные. Срок немедленных рент начинается сразу, а у отложенных запаздывает.

Ренты различают по моменту выплаты платежей. Если платежи осуществляются в конце каждого периода, то такие ренты называются обычными или постнумерандо. Если же выплаты производятся в начале каждого периода, то ренты называются пренумерандо. Иногда предусматриваются платежи в середине каждого периода.

Анализ потоков платежей в большинстве случаев предполагает расчет наращенной суммы или современной величины ренты.

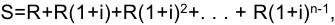

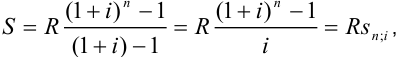

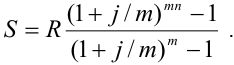

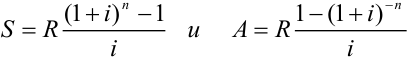

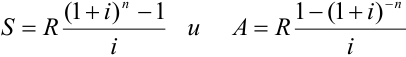

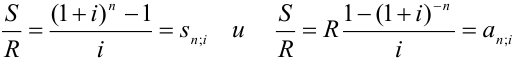

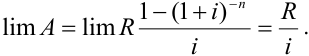

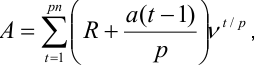

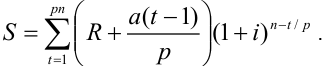

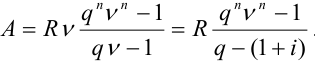

Формулы наращенной суммы

Обычная годовая рента Пусть в конце каждого года в течение n лет на расчетный счет вносится по R рублей, проценты начисляются один раз в года по ставке i. В этом случае первый взнос к концу срока ренты возрастет до величины  , так как на сумму R проценты начислялись в течение т-1 года. Второй взнос увеличится до

, так как на сумму R проценты начислялись в течение т-1 года. Второй взнос увеличится до  и т.д. На последний взнос проценты не начисляются. Таким образом, в конце срока ренты ее наращенная сумма будет равна сумме членов геометрической прогрессии

и т.д. На последний взнос проценты не начисляются. Таким образом, в конце срока ренты ее наращенная сумма будет равна сумме членов геометрической прогрессии

в которой первый член равен R, знаменатель  , число членов n. Эта сумма равна

, число членов n. Эта сумма равна

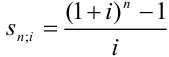

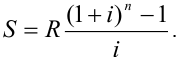

где  — называется коэффициентом наращения ренты. Он зависит только от срока ренты n и уровня процентной ставки i. Поэтому его значения могут быть представлены в таблице с двумя входами.

— называется коэффициентом наращения ренты. Он зависит только от срока ренты n и уровня процентной ставки i. Поэтому его значения могут быть представлены в таблице с двумя входами.

Возможно эта страница вам будет полезна:

| Заказать работу по финансовой математике |

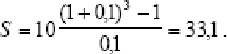

Пример №15

В течение 3 лет на расчетный счет в конце каждого года поступает по 10 млн. руб., на которые начисляются проценты по сложной годовой ставке 10%. Требуется определить сумму на расчетном счете к концу указанного срока.

Решение:

Годовая рента, начисление процентов m раз в году.

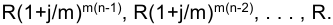

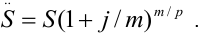

Посмотрим как усложнится формула, если предположить теперь, что платежи делают один раз в конце года, а проценты начисляют m раз в году. Это означает, что применяется каждый раз ставка j/m, где j — номинальная ставка процентов. Тогда члены ренты с начисленными до конца срока процентами имеют вид

Если прочитать предыдущую строку справа налево, то нетрудно увидеть, что перед нами опять геометрическая прогрессия, первым членом которой является R, знаменателем  , а число членов n.

, а число членов n.

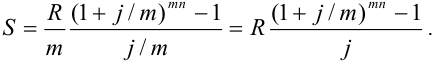

Сумма членов этой прогрессии и будет наращенной суммой ренты. Она равна

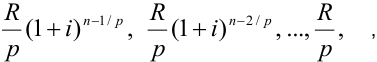

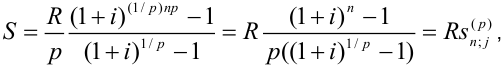

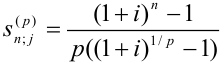

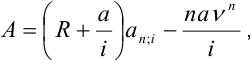

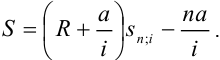

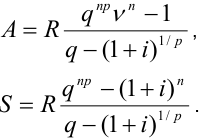

Рента р-срочная, m=1

Найдем наращенную сумму при условии, что рента выплачивается р раз в году равными платежами, а проценты начисляются один раз в конце года. Если R — годовая сумма платежей, то размер отдельного платежа равен R/p. Тогда последовательность платежей с начисленными до конца срока процентами также представляет собой геометрическую прогрессию, записанную в обратном порядке,

у которой первый член R/p, знаменатель  , общее число членов пр. Тогда наращенная сумма рассматриваемой ренты равна сумме членов этой геометрической прогрессии

, общее число членов пр. Тогда наращенная сумма рассматриваемой ренты равна сумме членов этой геометрической прогрессии

где  коэффициент наращения

коэффициент наращения

р-срочной ренты при m=1.

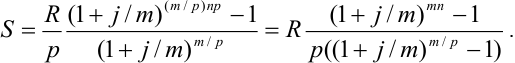

Рента р-срочная, р=m

В контрактах часто начисление процентов и поступление платежа совпадают во времени. Таким образом число платежей р в году и число начислений процентов m совпадают, т.е. р=т. Тогда для получения формулы расчета наращенной суммы можно воспользоваться аналогией с годовой рентой и одноразовым начислением процентов в конце года, для которой

Различие будет лишь в том, что все параметры теперь характеризуют ставку и платеж за период, а не за год.

Таким образом получаем

Рента р-срочная,  .

.

Это самый общий случай р-срочной ренты с начислением процентов m раз в году, причем, возможно  .

.

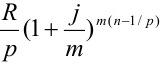

Первый член ренты R/p, уплаченный спустя 1/р года после начала, составит к концу срока вместе с начисленными на него процентами

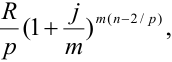

Второй член ренты к концу срока возрастет до

и т.д. Последний член этой записанной в обратном порядке геометрической прогрессии равен R/p, ее знаменатель  , число членов пт.

, число членов пт.

В результате получаем наращенную сумму

Отметим, что из нее легко получить все рассмотренные выше частные случаи, задавая соответствующие значения р и т.

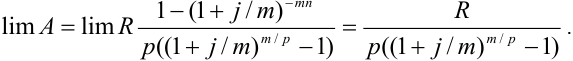

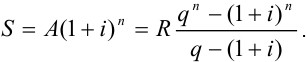

Формулы современной величины

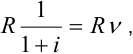

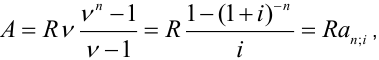

Обычная годовая рента

Пусть член годовой ренты равен R, процентная ставка i, проценты начисляются один раз в конце года, срок ренты n. Тогда дисконтированная величина первого платежа равна

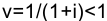

где  дисконтный множитель.

дисконтный множитель.

Приведенная к началу ренты величина второго платежа равна  и т.д. В итоге приведенные величины образуют геометрическую прогрессию:

и т.д. В итоге приведенные величины образуют геометрическую прогрессию:  , сумма которой равна

, сумма которой равна

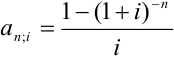

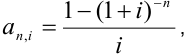

где  — коэффициент приведения ренты.

— коэффициент приведения ренты.

Как видим, коэффициент приведения ренты зависит только от двух параметров: срока ренты п и процентной ставки i. Поэтому его значения могут быть представлены в табличном виде. Такие таблицы можно найти в книгах или построить самим на компьютере.

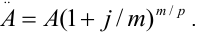

Рента р-срочная,

Аналогичные рассуждения позволяют получить формулу для расчета современной величины ренты в самом общем случае для произвольных значений р и m

от которой нетрудно перейти к частным случаям при различных р и m.

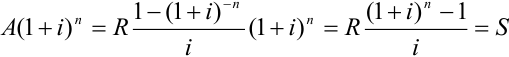

Зависимость между современной величиной и наращенной суммой ренты

Пусть А — современная величина годовой ренты постнумерандо, a S — ее наращенная стоимость к концу срока n, р=1, m=1.

Покажем, что наращение процентов на сумму А за n лет дает сумму, равную S:

Отсюда же следует, что дисконтирование S дает А:

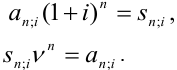

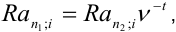

а коэффициент дисконтирования и наращения ренты связаны соотношениями:

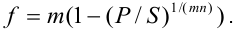

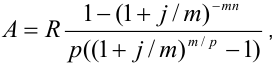

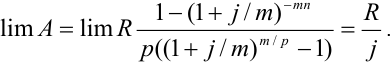

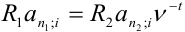

Определение параметров финансовой ренты

Иногда при разработке контрактов возникает задача определения по заданной наращенной сумме ренты S или ее современной стоимости А остальных параметров ренты:  ,

,  . Такие параметры как тир обычно задаются по согласию двух подписывающих сторон. Остаются параметры

. Такие параметры как тир обычно задаются по согласию двух подписывающих сторон. Остаются параметры  . Два из них задаются, а третий рассчитывается. Такие расчеты могут быть неоднократно повторены при различных значениях задаваемых параметров, пока не будет достигнуто согласие сторон.

. Два из них задаются, а третий рассчитывается. Такие расчеты могут быть неоднократно повторены при различных значениях задаваемых параметров, пока не будет достигнуто согласие сторон.

Определение размера ежегодной суммы платежа R

В зависимости от того какая обобщающая характеристика постоянной ренты задана S или А, возможны два варианта расчета

или

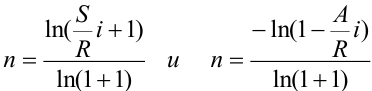

Определение срока постоянной ренты

Рассмотрим решение этой задачи на примере обычной годовой ренты с постоянными заданными платежами. Решая исходные формулы для S и А

относительно срока п, получаем соответственно следующие два выражения

Последнее выражение, очевидно, имеет смысл только при  .

.

Определение ставки процентов

Для того, чтобы найти ставку i, необходимо решить одно из нелинейных уравнений (опять предполагаем, что речь идет о постоянной годовой ренте постнумерандо) следующего вида

которые эквивалентны двум другим

В этих уравнениях единственным неизвестным является процентная ставка i. Решение нелинейных уравнений может быть найдено лишь приближенно. Известно несколько методов решения таких уравнений: метод линейной интерполяции, метод Ньютона-Рафсона и др.

Другие виды постоянных рент

Вечная рента

Под вечной рентой понимается последовательность платежей, число членов которой не ограничено, то есть она выплачивается бесконечное число лет (например, выплаты по бессрочным облигационным займам). В этом случае наращенная сумма с течением времени возрастает бесконечно. А вот современная величина имеет вполне определенное конечное значение.

Рассмотрим, например, бесконечную постоянную годовую ренту постнумерандо  . При

. При

В общем случае, когда  при

при

Если же  , то при

, то при

Отложенная рента

Начало отложенной (или отсроченной) ренты отодвигается от момента заключения сделки на какой-то момент в будущем. Наращенная сумма такой ренты может быть подсчитана по тем формулам, которые нам уже известны. А ее современную величину можно определить в два этапа: сначала найти современную величину соответствующей немедленной ренты (эта сумма характеризует ренту на момент начала ее срока), а затем с помощью дисконтирования этой величины по принятой ставке в течение срока задержки привести ее к моменту заключения договора.

Например, если современная величина годовой немедленной ренты равна А, то современная величина отложенной на t лет ренты составит

где  — дисконтный множитель за t лет,

— дисконтный множитель за t лет,  .

.

Рента пренумерандо

Рассмотрим теперь ренту, когда платежи производятся в начале каждого периода, — ренту пренумерандо. Различие между рентой постнумерандо и рентой пренумерандо заключается лишь в том, что у последней на один период начисления процентов больше. В остальном структура потоков с одинаковыми параметрами одинакова. Поэтому наращенные суммы обоих видов рент (с одинаковой периодичностью платежей и начисления процентов и размером выплат) тесно связаны между собой.

Если обозначить через

наращенную сумму ренты пренумерандо, а через S, как и раньше, наращенную сумму соответствующей ренты постнумерандо, то в самом общем случае получим

Точно также для современной величины ренты пренумерандо и соответствующей ей ренты постнумерандо имеем следующее соотношение

Рента с платежами в середине периодов

Наращенная сумма  и современная стоимость

и современная стоимость  ренты с платежами в середине периодов и соответствующей ренты постнумерандо связаны так

ренты с платежами в середине периодов и соответствующей ренты постнумерандо связаны так

Анализ переменных потоков платежей

Нерегулярный поток платежей

Временные интервалы между последовательными платежами в нерегулярном потоке могут быть любыми, не постоянными, любыми могут быть так же и члены потока. Обобщающие характеристики в этом случае получают только путем прямого счета:

наращенная сумма  .

.

современная величина  ,

,

где t- время от начала потока платежей до момента выплаты,  — сумма платежа.

— сумма платежа.

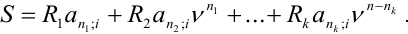

Переменная рента с разовыми изменениями размеров платежа

Пусть общая продолжительность ренты n и этот срок разбит на к участков продолжительностью  , в каждом из которых член ренты постоянен и равен

, в каждом из которых член ренты постоянен и равен  но изменяется от участка к участку.

но изменяется от участка к участку.

Тогда наращенная сумма для годовой ренты постнумерандо  вычисляется по формуле

вычисляется по формуле

а современная величина как

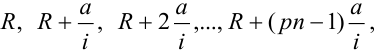

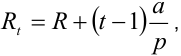

Рента с постоянным абсолютным приростом платежей

Пусть размер платежей изменяется с постоянным приростом а (положительным или отрицательным). Если рента годовая постнумерандо, то размеры последовательных платежей составят  . Величина t-ro члена равна

. Величина t-ro члена равна  .

.

Тогда современная стоимость такой ренты равна

а наращенная сумма

В случае р-срочной ренты с постоянным приростом платежей (m=1) последовательные выплаты равны

где  — прирост платежей за год, R — первый платеж, то есть

— прирост платежей за год, R — первый платеж, то есть

где t — номер члена ряда,  .

.

Современная величина

а наращенная сумма

Ренты с постоянным относительным изменением платежей

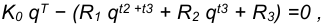

Если платежи годовой ренты изменяются с постоянным темпом роста q, то члены ренты будут представлять собой ряд:  . Величина t-ro члена равна

. Величина t-ro члена равна  .

.

Для того чтобы получить современную величину, дисконтируем эти величины:  . Мы получили геометрическую прогрессию.

. Мы получили геометрическую прогрессию.

Сумма этих величин равна

Наращенная сумма

Для р-срочной ренты (m=1):

Конверсия аннуитетов

В практике иногда возникает необходимость изменить условия финансового соглашения, предусматривающего выплату аннуитетов, то есть конвертировать ренту. Рассмотрим некоторые типичные ситуации.

Выкуп ренты

Выкуп ренты представляет собой замену предстоящей последовательности выплат единовременным платежом. Из принципа финансовой эквивалентности следует, что в этом случае вместо ренты выплачивается ее современная величина.

Рассрочка платежей

Это замена единовременного платежа аннуитетом. Для соблюдения принципа финансовой эквивалентности современную величину ренты следует приравнять величине заменяемого платежа. Далее задача обычно сводится к определению члена ренты или ее срока при остальных заданных параметрах.

Замена немедленной ренты на отсроченную

Пусть имеется годовая немедленная рента с параметрами  и ее необходимо заменить на отсроченную на t лет ренту, то есть начало ренты сдвигается на t лет. Обозначим параметры отложенной ренты как

и ее необходимо заменить на отсроченную на t лет ренту, то есть начало ренты сдвигается на t лет. Обозначим параметры отложенной ренты как  . Ставку процентов при этом будем считать неизменной. Тогда может быть два типа расчетных задач.

. Ставку процентов при этом будем считать неизменной. Тогда может быть два типа расчетных задач.

1. Задан срок  , требуется определить размер

, требуется определить размер  .

.

Исходим из принципа финансовой эквивалентности результатов, то есть из равенства современных стоимостей заменяемого и заменяющего потоков:  . Раскрывая это равенство, получаем

. Раскрывая это равенство, получаем

то есть

В частном случае, когда  , решение упрощается и принимает следующий вид

, решение упрощается и принимает следующий вид

2. Размеры платежей заданы, требуется определить срок n2. Рассмотрим частный случай, когда платежи годовой ренты остаются теми же  .

.

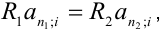

Исходя из равенства современных стоимостей,

где

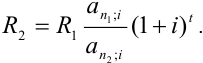

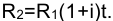

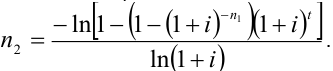

последовательно приходим к выражению

Изменение продолжительности ренты

Пусть имеется годовая обычная рента, и у партнеров есть договоренность об изменении срока ренты, то есть вместо срока  , принят новый срок

, принят новый срок  . Тогда для эквивалентости финансовых результатов требуется изменение и размера платежа. Найдем его из равенства

. Тогда для эквивалентости финансовых результатов требуется изменение и размера платежа. Найдем его из равенства

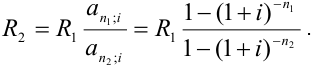

из которого следует, что

Общий случай изменения параметров ренты

В случае одновременного изменения нескольких параметров ренты, исходим из равенства  . Если рассматривается годовая рента, то приводится к виду

. Если рассматривается годовая рента, то приводится к виду

где

подсчитывается заранее, ряд параметров задается по согласованию сторон, и один параметр находится из этого уравнения.

Объединение рент

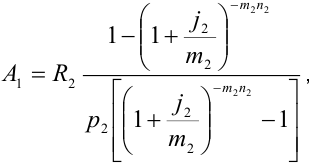

В случае объединения (консолидации) нескольких рент в одну из принципа финансовой эквивалентности обязательств до и после операции следует, что

где А — современная величина заменяющей ренты,  — современная величина k-ой объединяемой ренты.

— современная величина k-ой объединяемой ренты.

Кредитные операции

Доходы от финансово-кредитных операций и различных коммерческих сделок могут представать в виде: процентов, комиссионных, дисконта при учете векселей, дохода от ценных бумаг (дивиденда, платежа по купону, курсовой разности). Причем в одной операции может быть предусмотрено несколько видов дохода.

Отметим, что при получении кредита должник может оплачивать комиссионные или другие разовые расходы (посреднику), которые увеличивают цену кредита, но не меняют доходность кредитора.

Долгосрочные кредиты

Рассмотрим баланс долгосрочной финансово-кредитной операции, используя контур финансовой операции (начисление процентов по сложной ставке).

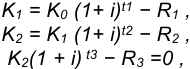

Для контура, показанного на рис.4.1, получим следующие расчетные формулы

где  — первоначальная сумма долга,

— первоначальная сумма долга,  -промежуточные платежи,

-промежуточные платежи,  — последний платеж. Последнее уравнение является балансовым. Выразим

— последний платеж. Последнее уравнение является балансовым. Выразим  через

через  и подставим его в балансовое уравнение

и подставим его в балансовое уравнение

которое нетрудно привести к следующему виду

где  .

.

В этом уравнении методологически ясно представлены два процесса: наращение первоначальной задолженности за весь период и наращение погасительных платежей за срок от момента платежа до конца срока операции. Таким образом, полученное уравнение отражает баланс сумм, наращенных на момент времени Т. Умножим это уравнение на дисконтный множитель

В этом виде уравнение выражает равенство суммы современных величин погасительных платежей сумме кредита, то есть баланс современных величин.

Эти уравнения нетрудно обобщить на случай п погасительных платежей. Методы оценки показателей доходности для разных видов ссудно-кредитных операций основываются на соответствующем балансовом уравнении. Если погасительные платежи осуществляются периодически постоянными или переменными суммами, то они образуют постоянную или переменную ренту, параметры которых могут быть рассчитаны обычным образом.

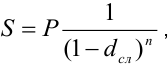

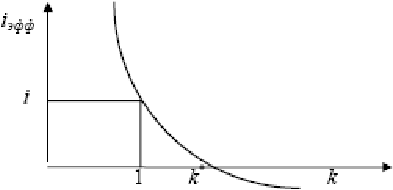

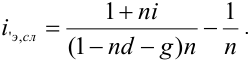

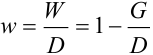

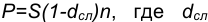

Доходность ссудных и учетных операций, предполагающих удержание комиссионных

Ссудные операции. За открытие кредита, учет векселей и другие операции кредитор часто взимает комиссионные, которые повышают доходность операций, так как размер фактически выданной ссуды сокращается.

Пусть ссуда в размере D выдана на срок п, и при ее выдаче из нее удерживаются комиссионные в размере G. Фактически выданная ссуда равна D-G.

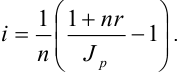

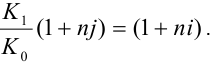

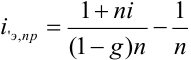

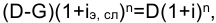

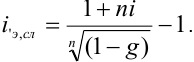

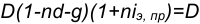

Рассмотрим сначала сделки с начислением простых процентов по ставке i. Обозначим через  — фактическую доходность, выраженную через ставку простых процентов, и пусть g — относительная величина комиссионных в сумме кредита, то есть

— фактическую доходность, выраженную через ставку простых процентов, и пусть g — относительная величина комиссионных в сумме кредита, то есть  . Тогда из балансового уравнения

. Тогда из балансового уравнения

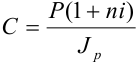

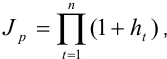

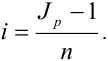

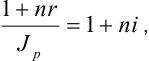

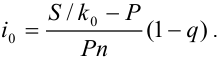

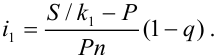

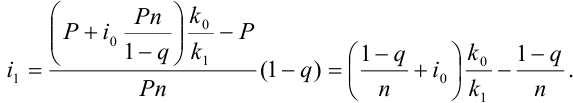

находим