Оглавление:

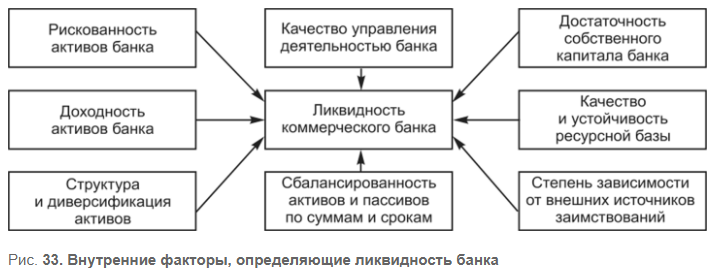

Главная задача банка при ведении бизнеса — уметь своевременно возвращать средства. Для этого коммерческие банки должны организовывать свою деятельность таким образом, чтобы всегда можно было найти свободные ресурсы для выполнения обязательств. Чтобы оценить это, банки используют понятие «ликвидность», которое представляет собой легкость, с которой предметы, имеющие ценность, могут быть проданы, реализованы и превращены в наличные деньги. Ликвидность важна не только для самого банка, поскольку она является необходимым условием стабильности его финансовых показателей, но и для его клиентов. Высокая ликвидность является показателем того, что клиенты всегда могут вернуть вложенные средства или получить кредит в банке, а также защищает акционеров банка от вынужденной продажи активов в случае форс-мажорных обстоятельств.

Проводится различие между совокупной банковской ликвидностью и ликвидностью отдельных кредитных организаций. Совокупная банковская ликвидность, в свою очередь, имеет две интерпретации: В широком смысле под совокупной банковской ликвидностью понимается форма организации расчетно-платежного оборота в банковской системе в соответствии с потребностями финансового капитала; в более узком смысле — это сумма расчетных и квазирасчетных средств, имеющихся в

банковской системы. На ликвидность банковского сектора в целом влияет ряд факторов:

- Изменение валюты в обращении (вне Банка России), которое отражает изменение наличных денег, выпущенных в обращение Банком России, за исключением наличных денег в кассах учреждений Банка России;

- Изменение остатков средств на счетах расширенного правительства в Банке России по федеральному бюджету, бюджетам субъектов Российской Федерации, местным бюджетам, государственным внебюджетным фондам и внебюджетным фондам субъектов Российской Федерации и органов местного самоуправления и прочим операциям;

- Регулирование Банком России обязательных резервов кредитных организаций»,

- интервенции Банка России на внутреннем валютном рынке, отражающая чистый объем продаж/покупок иностранной валюты, осуществленных Банком России на внутреннем валютном рынке;

- чистый объем операций Банка России по предоставлению и абсорбированию ликвидности (без учета интервенций на внутреннем валютном рынке), рассчитываемый как разница между изменением обязательств Банка России перед банковским сектором и изменением требований Банка России[3] к банковскому сектору за текущий день. Кроме того, в расчет данного показателя включается сальдо операций Банка России по покупке/продаже ценных бумаг на вторичном рынке без обязательства обратной продажи/покупки.

Однако чаще его называют ликвидностью кредитного учреждения или ликвидностью банка. Ликвидность банка — это способность встретить актив как средство платежа или быстро и с минимальными потерями конвертировать финансовые активы в наличность. Банк считается ликвидным, если объем его денежных ресурсов, которые банк может быстро мобилизовать из других источников, позволяет ему своевременно выполнять свои обязательства перед клиентами.

Таким образом, ликвидность банка является гарантией его стабильности и работоспособности, поскольку банк с достаточной ликвидностью способен выполнять присущие ему функции с минимальными потерями для себя, а именно:

- Осуществлять платежи по поручению клиентов (обязательства по расчетам, текущие и корреспондентские счета, зарезервированные для расчетов).

- Возврат средств вкладчикам (кредиторам) как в срок, так и до наступления срока погашения (например, срочные вклады)

- для удовлетворения денежных требований клиентов по принятым обязательствам, например, по кредитным договорам, кредитным линиям, корреспондентским и овердрафтным кредитам

- для выкупа ценных бумаг, выпущенных Банком

- нести ответственность по обязательствам, которые могут возникнуть в будущем, например, по забалансовым обязательствам (выданные гарантии, доверительное управление, денежные и форвардные сделки)

- И т.д.

Теории управления ликвидностью

Теории управления ликвидностью возникли почти одновременно с организацией самих банков. Теория коммерческого кредита возникла в английской банковской практике и гласит, что банк поддерживает свою ликвидность до тех пор, пока его активы инвестируются в краткосрочные кредиты, которые своевременно погашаются в ходе обычной деятельности. Согласно этой теории, коммерческие банки не должны предоставлять кредиты на покупку ценных бумаг, недвижимости, а также долгосрочные кредиты сельскому хозяйству. В США теория коммерческого кредитования преобладала до 1930-х годов и широко пропагандировалась регулирующими органами и самими банками. Основными недостатками этой теории являются:

- Непринятие во внимание потребности хозяйствующих субъектов в долгосрочных кредитах и обоснование неучастия банков в финансировании инвестиций в основной капитал, расширения и технического перевооружения предприятий, приобретения жилья;

- Непринятие во внимание относительной стабильности банковских депозитов, которые позволяют банкам инвестировать средства на относительно долгосрочной основе без существенных потерь ликвидности.

- Предположение, что при нормальной деловой активности все (краткосрочные) кредиты могут быть погашены. Это предположение справедливо только в условиях действительно высокой деловой активности.

Вторая теория — теория перемещения — предполагает, что ликвидность банка будет сохранена при условии, что его активы могут быть реструктурированы («перемещены») или проданы другим кредиторам или инвесторам за наличные. Таким образом, согласно этой теории, условием удовлетворения требований ликвидности отдельного банка считается постоянное наличие активов, которые можно быстро и без потерь продать. Будучи основным источником ликвидных активов, они долгое время считались легко реализуемыми ценными бумагами, которые также служили резервами. В большей степени, чем предыдущие, теория движения выполняет задачи поддержания ликвидности банка. В то же время, многие банки, которые следовали этой теории, испытывали проблемы с ликвидностью в 1930-х годах и после.

Согласно третьей теории, теории ожидаемого дохода, банковскую ликвидность можно предсказать или даже просто спланировать, если взять за основу графика погашения кредита будущие доходы заемщиков. Эта позиция основана на том, что привязка срока кредитования к доходам заемщиков является более надежной и выгодной, чем, например, ориентация на залог. По мнению сторонников этой теории, на ликвидность банка можно повлиять путем корректировки структуры инвестиций и сроков погашения кредитов. Например, краткосрочные промышленные кредиты более ликвидны, чем среднесрочные, а потребительские кредиты на товары длительного пользования более ликвидны, чем ипотечные жилищные кредиты. Достоинством теории ожидаемой доходности является то, что она признает необходимость быстрого роста средне- и долгосрочных кредитов для бизнеса, потребительских кредитов и кредитов на недвижимость. Однако вышеупомянутое достоинство не работает в контексте массовых дефолтов.

Теория управления пассивами основана на возможностях получения дополнительных средств с денежного рынка для поддержания ликвидности банка. Появление этой теории связано с восстановлением рынка ФРС в США и развитием недепозитных методов привлечения денег, в частности, переводных депозитных сертификатов. В узком смысле управление пассивами (привлечение депозитов) относится к действиям, предпринимаемым банком для сохранения своей ликвидности путем активного поиска заемных средств в случае необходимости. Такие операции считаются рискованными, поэтому в процессе управления обязательствами необходимо тщательно сопоставлять затраты на привлечение средств с доходом, получаемым от их инвестирования.

Методы управления ликвидностью

Ликвидность очень тесно связана с прибыльностью банка. Чем выше ликвидность, тем ниже прибыльность банка. Это связано с тем, что наиболее ликвидные активы (резервы в центральном банке, наличность, средства на корреспондентском счете) приносят минимальную прибыль, а высокодоходные (вложения в долгосрочные ценные бумаги, долгосрочные кредиты) имеют низкую ликвидность.

Чтобы устранить это противоречие (между прибыльностью и ликвидностью), банк осуществляет управление ликвидностью. Для этого разрабатывается и применяется целый комплекс мер по поддержанию оптимального уровня ликвидности, который обеспечивает удовлетворение спроса на наличность со стороны клиентов банка и в то же время не снижает рентабельность активов и прибыль банка, так как избыточная ликвидность негативно влияет на доходность банка.

В краткосрочной перспективе банку выгодно поддерживать наличность на минимальном уровне — достигается наиболее эффективное использование имеющихся ресурсов, что, при соблюдении определенных принципов управления, обеспечивает прибыльность проводимых операций. В долгосрочной перспективе предпочтительнее поддерживать относительно высокий уровень ликвидности, что противоречит достижению более высокой нормы прибыли, но способствует укреплению финансового положения банка. Все это приводит к тому, что руководство банка ежедневно сталкивается с вопросом о том, в какие финансовые инструменты, на какой срок и с каким риском следует разместить имеющиеся средства, или какой приток заемных средств необходим для того, чтобы обеспечить приемлемую доходность инвестиций, с одной стороны, и не испытывать дефицита средств для обеспечения текущих и будущих обязательств, с другой.

В зависимости от специализации банка, специфики его клиентской базы, операций и многих других факторов управление ликвидностью сильно различается.

В настоящее время существует несколько основных направлений и теорий, в соответствии с которыми осуществляется управление ликвидностью. При управлении активами банк определяет, как разместить собственные и заемные средства для получения максимальной прибыли при минимальном риске, оставаясь при этом ликвидным. При управлении пассивами банк определяет не только политику управления размером собственных и привлеченных средств, но и их оптимальную структуру с целью дальнейшего эффективного использования в активной деятельности. Однако чаще всего используется комплексный метод сбалансированного управления активами и обязательствами. В этом случае используется портфельный подход к управлению ликвидностью через согласованное управление активами и обязательствами банка.

Управление активами осуществляется следующими основными методами: общий фонд фондов, конверсия активов, научное управление.

Управление активами заключается в эффективном распределении имеющихся ресурсов, то есть в максимизации потенциальной прибыли при минимальном риске и поддержании ликвидности банка.

Для того чтобы банк мог поддерживать ликвидность, его активы должны соответствовать ряду критериев:

- определенная часть активов должна быть высоколиквидной, т.е. достаточный уровень

т.е. необходимо поддерживать достаточный уровень резервов первого приоритета. Эти активы включают наличные деньги и платежные документы, остатки на корреспондентских счетах в центральном банке и в банках-нерезидентах «развитых» стран; депозиты в центральном банке

- часть активов банка может быть продана или передана кредиторам в течение короткого периода времени и с минимальными потерями (этому критерию отвечают резервы второй очереди: Вложения в государственные ценные бумаги, иностранную валюту, драгоценные металлы, средства на корреспондентских счетах в банках-корреспондентах, банках-нерезидентах неразвитых банков, в СКВ и иностранной валюте с ограниченной конвертируемостью, кредиты и другие платежи банку со сроком погашения в течение 30 дней, межбанковские кредиты, предоставленные на срок до 30 дней).

Регулирование банковской ликвидности

В зарубежной и отечественной практике регулирования операционной деятельности банков основное внимание уделяется вопросам ликвидности и риска банковских операций. Из многовековой практики банковского дела следует, что главное искусство управления банком заключается в обеспечении соблюдения сроков получения и распределения капитала. Распределение капитала должно быть таким, чтобы не было трудно удовлетворить спрос вкладчиков и разумные требования клиентов. Для достижения этой цели в банковской практике сформировалась необходимость соответствия пассивного и активного оборота.

С этой целью центральный банк регулирует платежеспособность и ликвидность коммерческих банков путем установления определенных экономических норм, касающихся ограничения обязательств банков в пределах долга, контроля за выдачей крупных кредитов, создания системы рефинансирования и формирования обязательных резервов. Количество и перечень нормативов определяется спецификой страны, специализацией и размером банков, их кредитной политикой и некоторыми другими обстоятельствами.

Например, во Франции банки обязаны обеспечить стопроцентное покрытие всех активов и обязательств на срок до одного месяца. Долгосрочные кредиты и инвестиции банка должны быть покрыты уставным капиталом и резервами не менее чем на 60 процентов. Доля вкладов до востребования, срочных вкладов и срочных вкладов до 3 месяцев должна поддерживаться на этом уровне. Таким образом, банкам во Франции разрешено проводить тест на зрелость для оставшихся 40 процентов.

В Германии коммерческие банки обязаны сообщать надзорным органам о двух коэффициентах ликвидности. Первый предусматривает соответствие между суммой пассивных операций (включая все депозиты и кредиты со сроком погашения более 4 лет; собственные средства банка; 60% средств на сберегательных счетах и в пенсионных резервах; 10% депозитов, привлеченных на срок менее 4 лет, исключая сберегательные депозиты) и суммой активов, вложенных на срок более 4 лет в некотируемые ценные бумаги и инвестиции, за вычетом резервов на потери по кредитным операциям. Второй коэффициент — это соотношение обязательств, привлеченных на срок до 4 лет, и размещений, осуществленных за тот же период.

Регулирование ликвидности с помощью коэффициентов началось в России в 1991 году, когда в дополнение к руководящим стандартам были разработаны оценочные стандарты, которые использовались для анализа ликвидности и банковской деятельности в целом. В то время коэффициенты были дифференцированы в зависимости от типа банка. В 1992 году около 500 банков работали по индивидуальным коэффициентам. С 1995 года была отменена дифференциация коэффициентов в зависимости от типа банка и их индивидуальное определение. Для развития бизнеса в драгоценных металлах Центральный банк ввел норматив ликвидности в драгоценных металлах, который был отменен как обязательный в 2004 году.

В настоящее время основными нормативами ликвидности как в зарубежной практике, так и в России являются нормативы мгновенной (Н2), краткосрочной (НЗ) и долгосрочной (Н4) ликвидности, которые рассчитываются как отношение ликвидных активов к обязательствам, соответствующим срокам погашения, а также отношение капитала банка к его обязательствам.

Коэффициенты Н2, НЗ и Н4 характеризуют ликвидность банка с учетом срока погашения обязательств, то есть с их помощью отслеживается ликвидность по реальным обязательствам, возникшим в любой момент времени (Н2), в течение одного месяца (НЗ) и свыше одного года (Н1). (N3), более одного года (N4).

Долгосрочные кредиты, инвестиции в акционерный капитал Банка, инвестиции в ценные бумаги.

Собственные средства Банка могут быть использованы для операций по формированию имущества Банка, т.е. инвестиций в здания, оборудование, транспорт, телекоммуникации, которые необходимы для нормального функционирования Банка. За счет этих средств также может осуществляться долгосрочное кредитование, долевые инвестиции банка, вложения в ценные бумаги. Таким образом, средства данной группы обязательств также используются для получения дохода банка.

Как и предыдущий метод, этот метод имеет свои преимущества и недостатки. Основное преимущество заключается в том, что для средств каждой группы обязательств фактически формируется определенный резерв ликвидных активов, размер которого зависит от степени влияния данной группы обязательств на риск несбалансированной ликвидности. Данный метод позволяет Банку поддерживать и планировать свою ликвидность, обеспечивая размещение средств в активы в соответствии со сроками погашения обязательств, а также позволяет Банку корректировать объемы привлеченных и размещенных средств в зависимости от важности бизнеса для Банка, доходности активов, стоимости привлечения обязательств, рискованности размещения средств, стабильности ресурсной базы и других факторов.

Применение данного метода снижает риск ликвидности для банка за счет проведения сбалансированной политики в отношении активов и пассивов. Накопление на балансе определенного запаса ликвидных активов и обязательств повышает шансы клиентов на своевременное удовлетворение их требований, а самому банку гарантирует относительную стабильность и минимальные потери в случае необходимости привлечения внешних источников ликвидности.

К недостаткам метода конверсии относится тот факт, что применение основного принципа (создание резерва ликвидных активов под определенную группу обязательств) на практике приводит к снижению доли операционных активов, что в свою очередь влияет на их развитие.

По сравнению с методом общего пула покрытия, данный метод позволяет несколько уменьшить объем резервов ликвидных активов для покрытия обязательств банка, так как учитывает качественные различия групп обязательств. Кроме того, существует проблема практического определения оптимального уровня ликвидных резервов, необходимых для обеспечения безопасности банка, из-за неоднозначности выбора групп средств. Этот метод основан на среднем значении, а не на потолке ликвидности, что не всегда приводит к оптимальному соотношению доходности и ликвидности. Стоит также отметить, что влияние каждого актива на изменение ликвидности неоднозначно, например, с восстановлением экономики растет количество депозитов, что приводит к увеличению нормы обязательных резервов, но в этом случае потребность в кредитах также увеличивается, при этом в кредиты поступает меньше средств, что снижает прибыль банка. Данный метод предполагает независимость источников средств от способа их размещения, хотя на практике это встречается довольно редко, например, когда банк пытается привлечь новых клиентов и обещает кредиты под низкие проценты, а на самом деле выводит деньги на счет до востребования и выдает кредиты как краткосрочные, так и долгосрочные, что вредит ликвидности банка.

Два рассмотренных ранее метода сводятся к применению простейших примеров научного менеджмента для анализа взаимосвязей между различными активами и обязательствами. Они показывают, как разместить все имеющиеся средства для инвестирования таким образом, чтобы получить достаточную прибыль, проводя операции в рамках ограничений ликвидности, налагаемых руководством банка (т.е. изнутри) или органами банковского контроля (т.е. извне).

Более сложная методология предполагает научный подход к проблемам управления с использованием передовых математических методов и компьютеров для изучения взаимодействия элементов в сложных моделях. Этот подход требует определения целей, установления связей между различными элементами проблемы, выявления переменных, которые находятся и не находятся под контролем руководства, оценки возможного поведения неконтролируемых переменных, а также определения внутренних и внешних ограничений, регулирующих действия руководства.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Технология процесса управления

- Место и задачи менеджмента в рыночной экономике

- Локальные управленческие решения

- Этапы рационального решения проблем

- Подходы к организации контроля, оценка эффективности

- Пути повышения эффективности в сервисных организациях

- Проблемы формирования и развития трудовых коллективов

- Повышение эффективности управления организацией на основе использования современных коммуникаций

- Эффективные и неэффективные организационные коммуникации

- Стратегия и тактика в менеджменте