Оглавление:

В научной литературе я встречал различные толкования корпоративного управления. Вот некоторые из них.

Корпоративное управление — это система взаимоотношений между менеджерами компании и собственниками (акционерами) и другими заинтересованными сторонами в вопросах обеспечения эффективности деятельности компании и защиты интересов собственников и других заинтересованных сторон.

Корпоративное управление — это процесс, с помощью которого достигается баланс между экономическими и социальными целями, между индивидуальными и общественными интересами.

Корпоративное управление — это форма экономического управления корпорацией

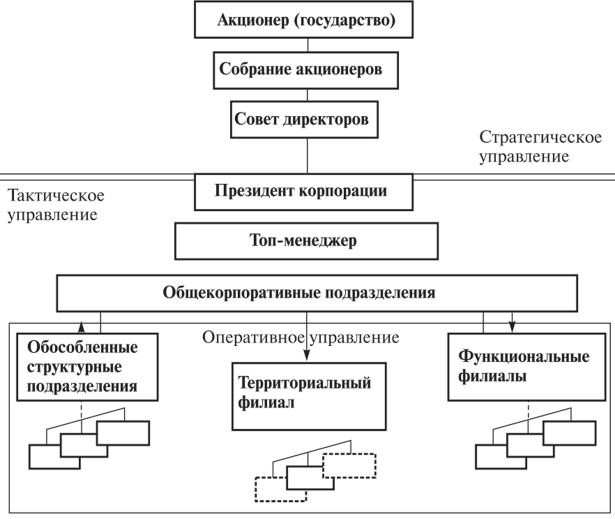

Ассоциации. Его основные функции — стратегическое планирование развития входящих в корпорацию бизнес-единиц и корпорации в целом по видам продукции, работ и услуг. Также это касается объемов производства, его обновления и развития видов продукции и технологий, использования и реконструкции оборудования, достижения конкурентных преимуществ на рынках новой продукции и традиционных рынках, обеспечения устойчивого роста производительности труда, совершенствования организационной структуры предприятия и коммуникационных связей между его элементами и приведения их в соответствие с изменениями в сфере производства и рыночных условий.

Но не стоит думать, что корпоративное управление — это только корпоративное управление. В широком смысле под концепцией корпоративного управления, в контексте понятия «корпорация», мы будем понимать управление, характеризующееся высокой степенью организации, с присущими ей специфическими принципами. Основные стандарты корпоративного управления, принятые многими компаниями в развитых странах, изложены в Принципах корпоративного управления ОЭСР (Организации экономического сотрудничества и развития). Эти принципы сводятся, по сути, к следующему:

- Соблюдение баланса интересов отдельных категорий акционеров;

- контроль акционеров за деятельностью органов и советов директоров открытых акционерных обществ

- четкое разграничение полномочий между органами управления акционерных обществ (общее собрание, совет директоров и орган управления);

- прозрачность деятельности и принятия решений всех органов компании;

- независимость контролирующих органов открытых акционерных обществ.

Корпоративное управление в узком смысле — это система правил и стимулов, заставляющих менеджеров компании действовать в интересах акционеров.

В экономической теории нет доказательств того, что «правильное» корпоративное управление обязательно обеспечивает высокую конкурентоспособность компании. Например, многие крупные «семейные» фирмы, не отвечающие стандартам корпоративного управления, вполне конкурентоспособны. Предполагается, что корпоративное управление защищает от злоупотреблений, но делает компании менее гибкими.

В то же время компании, соблюдающие стандарты корпоративного управления, имеют явное преимущество в привлечении инвестиций (например, через IPO). По мнению инвесторов, хорошее корпоративное управление обеспечивает честность руководства и прозрачность деятельности компании, значительно снижая риск потери средств.

Модели корпоративного управления

Системы корпоративного управления различаются в разных странах. Распределение функций между советом директоров и исполнительными органами, структура акционеров, а также роль и участие других заинтересованных сторон в жизни компании различны. Конечно, на традиционную систему корпоративного управления влияют культурные и экономические особенности и развитие фондового рынка. Соотношение всех этих факторов и характеристик позволяет говорить о различных «моделях корпоративного управления». Традиционно выделяют три модели корпоративного управления — англо-американскую, немецкую (рейнскую) и японскую (Приложение 2).

Системы корпоративного управления других стран содержат элементы описанных выше моделей.

Во Франции корпоративное управление характеризуется следующими особенностями:

- Высокая степень концентрации капитала. Корпоративный сектор представляет собой крупнейшую группу акционеров.

- Некоторые из крупнейших компаний принадлежат государству.

- Большое количество акционеров не участвуют в контроле.

- Возможна как одноуровневая, так и двухуровневая структура правления.

В Швеции действует унитарная (одноуровневая) система правления, но в отличие от США, закон предусматривает представителей работников, в то время как представители руководства ограничиваются включением в состав правления президента компании.

В Нидерландах распространена двухуровневая система советов директоров, но сотрудники не допускаются в наблюдательные советы, которые состоят только из независимых директоров.

В Италии даже очень крупные компании часто принадлежат семьям, поэтому крупнейшие акционеры почти всегда являются и менеджерами. Советы директоров унифицированы.

1.2.1 АНГЛО-АМЕРИКАНСКАЯ МОДЕЛЬ КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Основными экономическими характеристиками, повлиявшими на возникновение англо-американской модели, являются следующие:

- Высокая степень дисперсии капитала. Среди крупнейших американских компаний очень небольшое число имеют крупных, по американским меркам (как правило, владельцы составляют не более 2-5%), акционеров. Основными владельцами капитала этих компаний является большое количество институциональных (пенсионных, страховых и взаимных фондов) и еще большее количество мелких (миноритарных) частных инвесторов. Как правило, средства этих инвесторов распределены между большим количеством компаний, а сами акционеры не связаны с компаниями никакими отношениями, кроме владения акциями. Распыление инвестиций позволяет инвесторам принимать на себя высокую степень риска, связанного с деятельностью компаний.

- Большинство инвесторов сосредоточены на краткосрочных целях, на получении дохода от разницы цен.

- Фондовый рынок очень ликвиден благодаря такой структуре акций и особенностям регулирования.

- Структура капитала и высокая ликвидность обуславливают высокую распространенность враждебных поглощений. Фондовый рынок — это не только рынок акций, но и рынок компаний — через этот рынок передается контроль над крупнейшими компаниями.

- В силу особенностей законодательства и деловой традиции последних 60 лет банки играют незначительную роль в качестве акционеров, их отношения с компаниями не выходят за рамки отношений «заемщик — кредитор».

Немецкая модель корпоративного управления

Немецкая модель корпоративного управления развивалась на фоне следующих экономических характеристик:

- Высокая концентрация акционерного капитала в руках средних и крупных акционеров и широкая практика перекрестного владения акциями. Институциональные и розничные частные инвесторы до недавнего времени владели небольшим объемом акций и пассивно участвовали в процессе принятия решений компаниями.

- Банки и другие промышленные фирмы, связанные с компаниями, акциями которых они владеют, не только правом собственности, но и деловыми интересами, имеют большой вес в структуре собственности компаний. Как крупные, так и мелкие акционеры являются «терпеливыми акционерами», которые сосредоточены на долгосрочных целях. До недавнего времени преобладающей формой дохода от владения акциями были дивиденды.

- Фондовый рынок до недавнего времени имел меньшую ликвидность, чем фондовые рынки США и Великобритании. Компании все чаще используют банковские инструменты для привлечения финансирования.

- Структура акционерного капитала и низкая ликвидность обуславливают незначительное влияние враждебных поглощений на корпоративное управление.

Основными преимуществами немецкой модели считаются:

- Более низкая стоимость привлечения капитала по сравнению с США и Великобританией.

- Ориентация инвесторов на долгосрочное развитие.

- Высокая степень корпоративной стабильности.

- Более высокая степень корреляции между фундаментальной стоимостью компании и стоимостью ее акций.

К недостаткам немецкой модели относятся следующие:

- По сравнению с США и Великобританией, инвесторам сложнее «входить» и «выходить» из компаний.

- Низкая степень информационной прозрачности компаний.

- Недостаточное внимание к правам миноритарных акционеров.

Отличительной особенностью немецкой модели корпоративного управления является «двухуровневый» совет директоров: строгое разделение между наблюдательным советом, состоящим из внешних директоров, не являющихся сотрудниками компании, и правлением. В состав наблюдательного совета обязательно входят представители банков и сотрудники компании.

Немецкая или континентальная модель корпоративного управления характерна для стран Западной Европы (Германия, Австрия, Швейцария, Нидерланды) и Северной Европы (скандинавские страны). Эта модель также работает в некоторых компаниях во Франции (около 20% компаний) и в Бельгии. Он использовался при построении систем корпоративного управления для большинства постсоциалистических стран Центральной и Восточной Европы.

ЯПОНСКАЯ МОДЕЛЬ КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Японская модель корпоративного управления имеет следующие характеристики:

- Высокая концентрация акционерного капитала в руках средних и крупных акционеров и широко распространенная практика перекрестного владения акциями между компаниями одной группы (keiretsu). Институциональные и мелкие розничные инвесторы до недавнего времени имели низкий уровень владения акциями и были пассивны.

- Банки играют чрезвычайно важную роль в деятельности корпораций. Каждая промышленная группа имеет свой банк, который составляет ядро группы, выступает в качестве основного регулятора финансовых потоков внутри группы и обычно является крупным акционером компании. Все акционеры руководствуются долгосрочными целями развития компании. Преобладающей формой дохода от акций были дивиденды.

- Фондовый рынок до недавнего времени имел гораздо меньшую ликвидность по сравнению с фондовыми рынками США и Великобритании. Банки более активно использовались для привлечения капитала.

Модели корпоративного управления — сравнительный анализ

Каждая из описанных моделей имеет свои сильные и слабые стороны. Основным недостатком американской модели считается ее чрезмерная ориентация на краткосрочные интересы инвесторов, чему способствует высокая прозрачность отношений, публикация ежеквартальных отчетов и легкость совершения сделок с акциями на высоколиквидном фондовом рынке.

Немецкая и японская модели критикуются в основном за противоречивую роль банков. Последние, будучи акционерами и одновременно кредиторами, попадают в конфликт интересов, который приводит к невозврату кредитов (Германия) или к выделению неэффективных программ ради стабильности (Япония).

Немецкая и японская модели также критикуются за роль государства, а именно за то, что они намеренно ограничивают свободу конкуренции, что крайне нежелательно из-за возможности потери эффективности.

С точки зрения управления, модели отличаются друг от друга: в Японии в совет директоров могут входить только инсайдеры, в англо-американской модели в совет входят как инсайдеры, так и аутсайдеры, а в немецкой модели инсайдеры входят в совет директоров, но не в наблюдательный совет.

Существует еще одно отличие между немецкой моделью и японской или англо-американской: в немецкой модели размер наблюдательного совета установлен законом и не может быть изменен. С точки зрения структуры акционеров японская и немецкая модели схожи тем, что основными акционерами в них являются банки. Помимо акционирования, банки в этих двух моделях предоставляют множество различных услуг, что является основным отличием от англо-американской модели, в которой фирмы получают финансовые и другие услуги из различных источников, включая рынки ценных бумаг.

Немецкая и японская модели также имеют сходство в том, что касается основных участников. В обеих моделях банки являются основными игроками и играют несколько ролей. А в англо-американской модели банки не могут играть роль институциональных инвесторов. Существует также разница между немецкой моделью и японской и англо-американской моделями: только в немецкой модели рабочие (служащие) могут быть членами наблюдательного совета.

Если посмотреть на модели, касающиеся требований к раскрытию информации, то легко заметить, что самые строгие разработаны в США. В США, в отличие от двух других моделей (где финансовая информация подается раз в полгода), финансовая отчетность о деятельности компании подается ежеквартально. В Японии общая сумма компенсации сообщается по менеджерам и директорам, в то время как в США она сообщается на индивидуальной основе. В Германии сообщается общая сумма вознаграждения директоров и менеджеров, но в отличие от индивидуальной информации в США, информация о членах совета директоров и их владении акциями компании не сообщается.

В Германии федеральные законы оказывают очень сильное влияние на компанию по сравнению со всеми другими моделями. В Японии министерства также оказывают большое влияние на ход разработки промышленной политики. В США компании в меньшей степени подвержены влиянию законодательства. Некоторые вопросы (например, требования к раскрытию информации, отношения корпораций с акционерами, деятельность на рынке ценных бумаг) находятся в ведении федерального агентства — Комиссии по ценным бумагам и биржам.

Корпоративное управление в России

В настоящее время ряд российских компаний достигли международного уровня КУ, среди них «ВымпелКом», «Вимм-Билль-Данн», ряд компаний системы РАО «ЕЭС», некоторые региональные телекоммуникационные компании и другие. Рейтинг корпоративного управления публикуется Standard&Poors и консорциумом Российского института директоров и рейтингового агентства «Эксперт РА», УК «Арсагера» в рамках расчета ставки дисконтирования для оценки инвестиционной привлекательности российских акционерных обществ.

В ряде публикаций отмечается развитие в России негативной «инсайдерской модели корпоративного управления», которая учитывает интересы доминирующих акционеров и менеджмента в ущерб интересам инвесторов. Российское КУ характеризуется следующими негативными чертами:

-Умножение функций владения и управления. Компании, являющиеся государственными корпорациями, продолжают управляться как частные компании.

-Слабые механизмы контроля над управленческой деятельностью. В результате менеджеры подотчетны только доминирующему владельцу (а не всем акционерам) и обычно аффилированы с ним.

-Распределение прибыли через недивидендные каналы. То есть прибыль достается не всем акционерам, а только доминирующим владельцам (через различные модели финансирования, например, с использованием трансфертного ценообразования).

-Низкая прозрачность большинства компаний, затрудненный доступ к информации о финансовом положении, реальном владении и аффилированности, условиях существенных сделок.

Частое использование неэтичных и даже незаконных методов (размывание пакетов акций, выведение активов, недопуск на собрания акционеров, арест акций и т.д.).

Следует отметить, что развитие корпоративного управления в России тормозится неблагоприятной для экономики государственной политикой. Например, повышать прозрачность невыгодно, так как информационная открытость делает компанию более уязвимой для регуляторов и правоохранительных органов. Существует множество примеров, когда не только миноритарные, но и мажоритарные акционеры лишались собственности в результате действий коррумпированных судов, чиновников и полицейских подразделений.

Для содействия развитию корпоративного управления российское бизнес-сообщество в 2003 году создало Национальный совет по корпоративному управлению. Совет организует тематические конференции, публикует книги и другие аналитические материалы, и даже издает журнал «Корпоративное управление». Деловое сообщество и Федеральная комиссия по ценным бумагам (ныне Федеральная служба по финансовым рынкам) разработали Кодекс корпоративного управления. Его положения отражены в корпоративных кодексах многих компаний. Кроме того, была создана нормативная база для деятельности независимых директоров. В частности, Ассоциация независимых директоров России разработала Кодекс независимого директора, положения которого близки к жестким требованиям к независимым директорам в США.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Характеристики и свойства организационной структуры

- Взаимосвязь функций управленческого цикла

- Показатели, определяющие финансовое положение предприятия

- Управление внеоборотными активами предприятия

- Организация как открытая система

- Технологии мотивации персонала в современной компании

- Функции международного менеджмента

- Модели и функции менеджмента

- Функции и цели контроля в системе менеджмента

- Классификация социальных и хозяйственных организаций