| 🎓 Заказ №: 22479 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

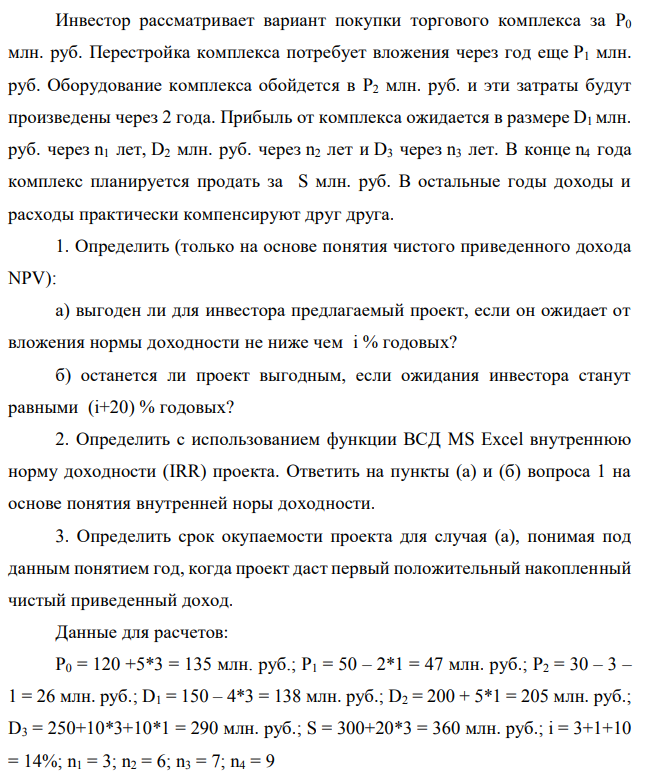

Инвестор рассматривает вариант покупки торгового комплекса за P0 млн. руб. Перестройка комплекса потребует вложения через год еще P1 млн. руб. Оборудование комплекса обойдется в P2 млн. руб. и эти затраты будут произведены через 2 года. Прибыль от комплекса ожидается в размере D1 млн. руб. через n1 лет, D2 млн. руб. через n2 лет и D3 через n3 лет. В конце n4 года комплекс планируется продать за S млн. руб. В остальные годы доходы и расходы практически компенсируют друг друга. 1. Определить (только на основе понятия чистого приведенного дохода NPV): а) выгоден ли для инвестора предлагаемый проект, если он ожидает от вложения нормы доходности не ниже чем i % годовых? б) останется ли проект выгодным, если ожидания инвестора станут равными (i+20) % годовых? 2. Определить с использованием функции ВСД MS Excel внутреннюю норму доходности (IRR) проекта. Ответить на пункты (а) и (б) вопроса 1 на основе понятия внутренней норы доходности. 3. Определить срок окупаемости проекта для случая (а), понимая под данным понятием год, когда проект даст первый положительный накопленный чистый приведенный доход. Данные для расчетов: P0 = 120 +5*3 = 135 млн. руб.; P1 = 50 – 2*1 = 47 млн. руб.; P2 = 30 – 3 – 1 = 26 млн. руб.; D1 = 150 – 4*3 = 138 млн. руб.; D2 = 200 + 5*1 = 205 млн. руб.; D3 = 250+10*3+10*1 = 290 млн. руб.; S = 300+20*3 = 360 млн. руб.; i = 3+1+10 = 14%; n1 = 3; n2 = 6; n3 = 7; n4 = 9

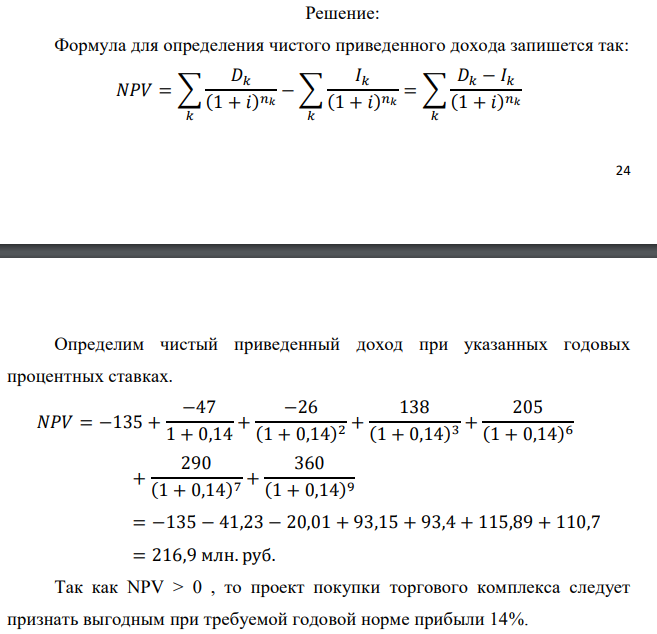

Решение: Формула для определения чистого приведенного дохода запишется так: Определим чистый приведенный доход при указанных годовых процентных ставках. Так как NPV > 0 , то проект покупки торгового комплекса следует признать выгодным при требуемой годовой норме прибыли 14%.

| Научись сам решать задачи изучив экономику на этой странице: |

| Услуги: |

Готовые задачи по экономике которые сегодня купили:

- За три года накоплена сумма 7 500 у.д.е. при фактической процентной ставке 9 % в год.

- Кредит в сумме 10000 долл. выдан на 4 года по ставке 10% годовых. A = 10000 долл, n = 4 года, i = 10% = 0,1

- Номинал облигации, до погашения которой остается 5 лет составляет 1000 рублей, купон 20% выплачивается один раз в год.

- В течение последующих четырех лет компания планирует выплачивать дивиденды в размере 36; 54; 60; 72 рубля на акцию соответственно.

- За отчетный период структура баланса фирмы имела следующий вид: ДА=6000; КА=4000; СК=4000; ДО=4000; КО=2000 у.е. соответственно.

- Номинальная процентная ставка X % в год сроком на 1 день сумму 100 000 у. д. е. при двукратном применении увеличивает до 100 025 у. д. е. Найти X.

- Курс доллара составляет 70 рублей. Трехмесячная ставка без риска — 5 % в рублях, 2% в долларах.

- Курс акции 59 руб. Ставка безрисковая составляет 3%, ставка по кредиту составляет 8 %.

- Пусть сила процента в год даётся формулой

- По условиям задачи 1 рассчитайте доходность вложений в облигации первого и второго вида (без учета комиссионных и прочих сборов) с учетом налогообложения, если покупателем облигаций является гражданин России