Оглавление:

Расчет единичных прав Р, U в конкретной ситуации

Расчет личных прав П, У в конкретных ситуациях. Теперь вы готовы проиллюстрировать процесс определения прав собственности и использования с помощью примеров. А точнее, процесс поиска ПК.

- Это потому, что первый процесс становится вторым процессом, как описано выше. Но чтобы понять права, мы выбрали ситуацию для облигационного займа.

Среди них ПК обладает уникальными возможностями. Людмила Фирмаль

Поэтому сначала мы опишем некоторые основные типы ПК. Реальные процентные ставки двух основных типов кредиторов и заемщиков ПК, в принципе, всегда разные. В связи с этим возникают две концепции: •

Реальная норма доходности — это реальная процентная ставка кредитора. То есть ставка, которая характеризует эффект от инвестиций: • Реальная себестоимость — это реальная ставка заемщика, ставка, которую он должен заплатить за удовольствие получить кредит.

- Опять же, мы подчеркиваем, что эти ПК являются основными именами ПК из-за их различных вариантов. Поэтому для обеспеченных кредитов доходность ПК может означать среднюю процентную ставку для всего инвестора.

И, конечно же, доходность ПК для конкретной облигации или средний ПК для портфеля облигаций могут отличаться. Это особенно верно, если

погашение продлено вовремя и выполняется лот за лотом. Людмила Фирмаль

В главе IV описаны затраты, заимствованные заемщиками, и затраты на повышение фактических себестоимости. В дополнение к номинальной ставке дивидендов, вот несколько примеров преимуществ, которыми могут воспользоваться кредиторы, и увеличение фактической нормы прибыли по облигационным займам. •

Цена выкупа сверх номинала. • Индексирование процентов, а также индексация капитала. • Налоговые льготы. • досрочное погашение или повышение процентной ставки. Разверните список расходов, которые могут быть оплачены обеими сторонами. •

Стоимость выдачи кредита несет компания. • Стоимость покупки и продажи на бирже. • Стоимость услуг по выплате купона и погашения. • Специальные налоги. Рассчитайте доходность ПК или стоимость кредита.

Пример Вот пример базового расчета прав на объекты P ‘, U’. Вы можете видеть, что основное бремя расчетов заключается в определении фактической стоимости и прибыли.

В то же время мы объясним читателю, как использовать уравнение Гури для нахождения приближенного решения соответствующего уравнения и специальную терминологию облигационных займов. Однако для понимания рассматриваемых вопросов, вообще говоря, специальная информация об этих займах не должна быть доступной.

Что касается процитированных решений, для их лучшего понимания желательно знать происхождение формулы Гури и представлять, каково единственное «голое» право собственности и единственное право использования. В приведенном ниже примере ставка дивиденда является фиксированной.

Следовательно, все параметры (стоимость купона, цена покупки, выкупная стоимость) выражены в процентах от номинальной стоимости, и для простоты (но без потери общности) предположим, что номинальная стоимость облигации составляет C = 100 Вы можете

Также ясно, что доходность не зависит от количества купленных облигаций, поэтому при учете URS предполагается, что одна облигация была куплена. И наконец, последнее. В первых трех примерах права на единицу получаются по формуле (см. PV.2) (P1 = (1 + x) — «, V = b5 | x. (5.14).

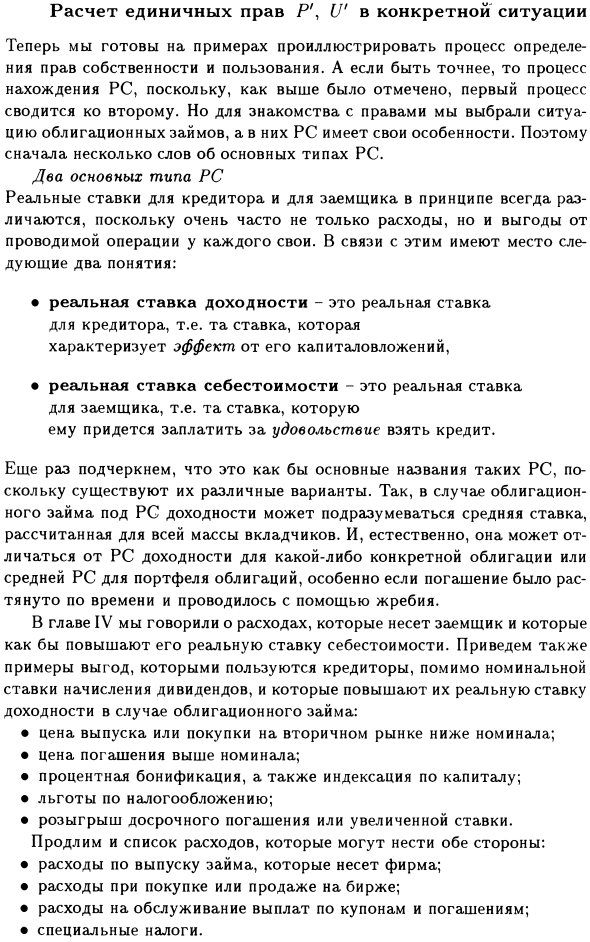

Используйте x везде, чтобы определить x, а затем просто укажите значение. Пример 5.2: Доход держателя Облигаций Облигационные займы выдаются по цене 97% и погашаются через 12 лет по цене 102%.

Выплачивает 10% за все 12 купонов каждый год: определенное количество таких облигаций и соответствующие права на единицу P ‘, U’? Рисунок 5.2. Поток платежей с точки зрения инвестора

Решение: в этом случае вам будет предоставлена цена покупки и выкупа одной облигации — V = 97, R = 102, а дивиденд определяется по базовой формуле c = 0,1 C. Следовательно, URS записывается как Вы можете (рис. 5.2): 12 97 = 10 52 (1 + x) ~ k + 102 (1 + r) -12.1.

Использовать первую формулу Gri для решения этого уравнения И полученное уравнение в виде (5.13), где f (r) = c + (D ~ = {10+ (102-97) (1 + d) 12} / 97V flT2 | r значение Начните итерационный процесс с xq = c / V = 10/97 = 0,1031, затем получите f (x0) = [10 + 5 • 0,308 / 6,711J / 97 = 0,1054, затем zi =

Введите 0.1054 и получите xi = f (xi) = 0.1054, поэтому, если в решении достаточно десятичных разрядов, ответ равен x = 0.1054, поэтому для решения требуется одна итерация В P’-C «| D054 = 0» 302, U1 = ^ T2 | 0.1054 = 6> 650 •

Таким образом, рентабельность операций с точки зрения инвестора составила 10,54%. Причина ясна: стоимость купона составляет 10%, добавляется соответствующая премия и премия по погашению. Пример 5.3. Компания со ставкой стоимости выдает кредит в 9% и через 10 лет.

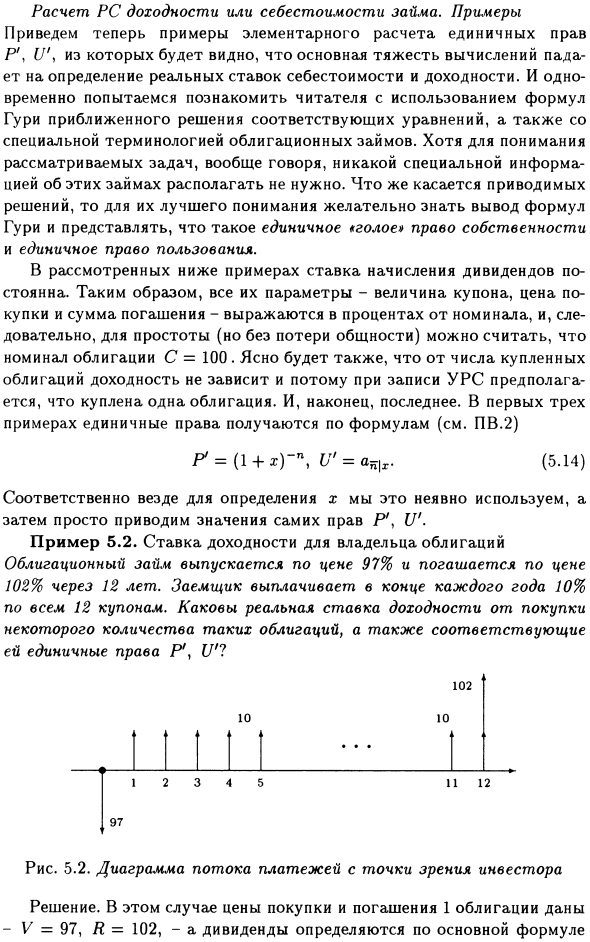

Погашение по цене 103%, если облигация появляется Тем временем найдите себестоимость компании, выдавшей кредит, и соответствующие права на единицу, исходя из предположения, что они продаются по номинальной стоимости, а затраты на выпуск составляют:

Около 1%, около 3% купонов по выплате дивидендов, около 1% от погашения для обработки всего кредита. Решение. В рассматриваемом случае ставка r = 0,09, но остальные начальные свойства корректируются с учетом дополнительных затрат. То есть V = 0,99-C = 99, с = 1,03-100i = 9,27, R = 1,01 • 1,03 • C = 104,03.

Рисунок 5.3. Диаграмма потока платежей с точки зрения компании и, следовательно, равенство от взаимного обязательства имеет вид ω99 = 9,27 ^ (1 + x) к k + 104,03 (1 + r) -10 1 (рисунок 5,3). Опять же, используйте первую формулу Гури, но с xq = 9,27% (купон 4 — это стоимость платежа), а не с xq = c / V = 9,36%.

В результате, две итерации необходимы, чтобы получить ответ х = 9,68%. Фактически, P ‘и U’ имеют одинаковую формулу (5.14), поэтому мы получаем /(*o)=[9.27+(104.03-99)|^|]/99=0.0969 непрерывно. , Q = 0,0969, f (zt) = 0,0968, z2 = 0,0968, f (z2) = 0,0968, P = v ^ g = 0,397, U = aTo | o, o9b8 = 6) 235 •

Здесь найден премьер Также понятно, почему 9,68% от стоимости ставки превышает заявленную ставку в 9%. Это стоимость оплаты рекламы и дивидендов. На самом деле таких причин много. Пример 5.4.

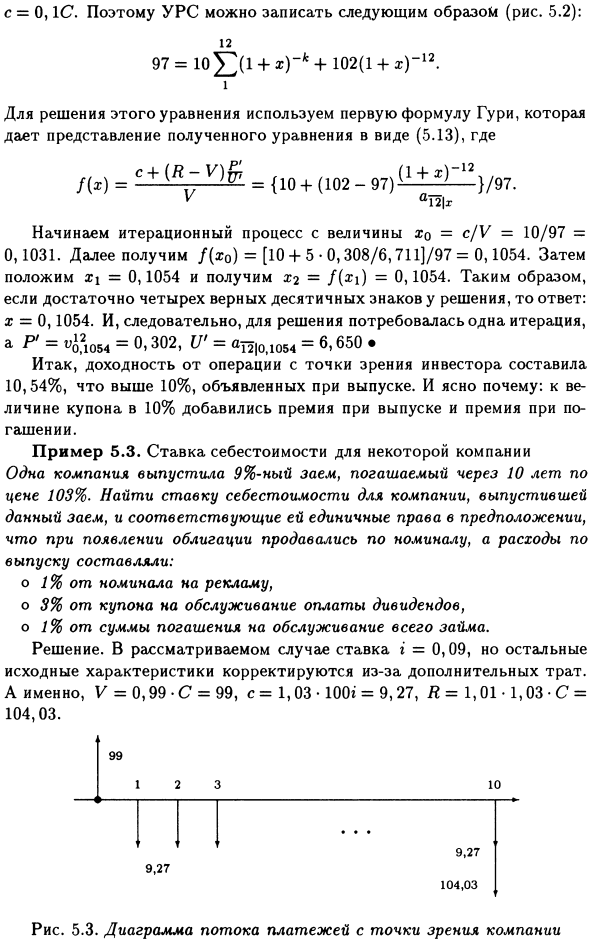

Покупатель доходной биржевой облигации (вторичный рынок) 10 июля 1998 года один инвестор покупает 10% облигацию по цене 99%. Купон по этой облигации аннулируется каждый год 12 мая и будет погашен по номинальной стоимости 12 мая 2002 года.

Какова отдача от этой операции с точки зрения покупателей и соответствующих прав на единицу? Решение. Здесь поток платежей и ПК представлены в следующем формате: 10.07.98 10 100 12.05.98 12.05.99 12.05.2002 99 Рисунок 5.4. Р

ис. 99 (1 + x) — s = 10a <| x + 100 (1 + «) ■■ * = 101 / ‘+ UOR’ с точки зрения Майера, 12 мая 1998 г. (рисунок 5.4) ). Второе выражение Гури с параметрами C = 10, R = 100, V = 99 (1 4-й) «69/365 (цена покупки оценена 59 дней назад, т.е. 12 мая 1998 г.)

Применить, а затем = 10/99 = 10,1%, что равно отношению номинальной ставки к цене вопроса, затем получить ответ (х = 10,85%) и снова использовать (5,14) , Требуется две итерации (P ‘, U’ имеют одинаковую формулу): /(x0)=[10+(100-99(1,101)»59/36e)/3.16J/100=0.108, z , = 0,108, f (xt) = 0,1085, x2 = 0,1085, / (z3) = 0,1085, P1 = 0,291, [/ ‘= 6,537 •

Пример числового значения: организация, выдающая ссуды на корректировку ПК, имеет номинальную ставку ссуды Существует возможность настроить ПК на рыночную доходность и стоимость даже во время выпуска без изменений. (Не Франция: Juisance period)

Выплата долга заемщику. То есть дата выплаты первого процента и / или погашения. По мере приближения этой даты к дате выпуска ПК будет увеличиваться, но уменьшаться по мере его удаления. Пример 5.5.

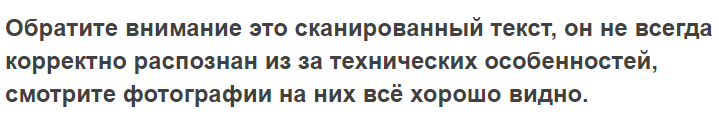

Кредит под залог с процентной ставкой 10,2% будет погашен на сумму 20. в год. Рассчитайте его стоимость и соответствующие индивидуальные права 1) Если меняется только цена вопроса (три варианта): 100, 99, 98%.

2) Оценка номинальной цены выпуска, а также даты выпуска и выплаты первых процентов за 15 или 30 дней (2 варианта). Решение. В любом случае формат URS V = 10.2C7 ‘+ 100P *. 1) V = 100, 99, 98, 2) V = 100 ВДж, где h = 15/365 или h = 30/365, а количество P ‘, U’ определяется по формуле (PV.2.6, 2.7

Смотрите, где i = c / C = c / 100 = 0.102, n = 20). Решение этого вопроса и вычисление прав дает следующую таблицу. V h x% P ‘U’ 100 0 10 200 0,30975 6,76718 99 0 10,349 0,30539 6,71185 98 0 10,500 0,30107 6,65651 100 В ч 15/365 10,259 0,30801 6,74458 100>? 30/365 10,320 0,30623 6,72257

Таким образом, снижение цены эмиссии на 1% повышает процентную ставку на 0,15%, а сближение даты выпуска и процентов в месяц повышает процентную ставку на 0,12%. Теперь читатель придет к выводу о правах.

Смотрите также:

| Единичные права в непрерывном случае. | Упражнения. |

| О приближенном решении уравнения реальной ставки. | Эффективность капиталовложений. |

Если вам потребуется помощь по финансовой математике вы всегда можете написать мне в whatsapp.