Оглавление:

Природа долгового кризиса

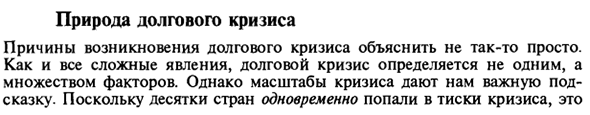

- Природа долгового кризиса Объяснить причину долгового кризиса не так просто. Как и во всех сложных явлениях, долговой кризис определяется многими факторами, а не одним. Однако масштабы кризиса дают важные подсказки. Потому что десятки стран попали в кризис одновременно, Данные за 1987 год. Источник: Всемирный банк, Доклад о мировом развитии 1989 года, Доклад о мировом развитии 1990 года (Оксфорд: издательство Оксфордского университета, 1989 и 1990 годы).

- Дает основание полагать, что основную роль в его возникновении сыграли международные факторы (например, рост мировых процентных ставок). Кроме того, нельзя исключать влияние внутренних факторов, потому что некоторые страны все еще находятся в большей степени, чем другие.

Как еще можно объяснить тот факт, что Латинская Америка пережила более серьезный кризис, чем Восточная Азия, без учета внутренних проблем? Людмила Фирмаль

Наша цель — понять взаимосвязь между внутренними и внешними факторами, влияющими на долговой кризис, некоторые из которых являются прямыми последствиями экономической политики, проводимой должниками, Часть была определена внешними факторами вне государственного контроля. Внешние факторы 1973-1974 гг.

Глобальное повышение цен на нефть способствовало быстрому развитию рынка евродолларов, сети оффшорных банков в Европе. Ближневосточные экспортеры нефти приносят огромные дополнительные доходы европейским международным банкам. Банки предоставляли средства из этих депозитов заемщикам в развивающихся странах.

Таким образом, нефтяной шок способствовал значительному увеличению международного финансирования развивающихся стран. Правительства многих развивающихся стран, которые не могли получать кредиты от банков до 1973 года, осознали, что коммерческие банки готовы кредитовать деньги4. Кроме того, кредит был предложен под очень низкую процентную ставку. На самом деле реальная процентная ставка была отрицательной.

Казалось, что для крупнейших заемщиков в Аргентине, Бразилии, Мексике и т. Д. Долги в будущем исчезнут из-за низких процентных ставок и быстрого роста экспортных доходов (из-за стремительного роста мировых цен на сырье, экспортируемое из этих стран). Нет проблем с погашением. Интересно сосредоточиться на поведении коммерческих банков в то время.

Большинство из них следуют примеру самого влиятельного банка CityCorp, чей председатель сказал, что Уолтер Уристон «заявляет, что не может обанкротиться». Другими словами, в какой-то момент банкир прекратил учитывать риски, связанные с предоставлением внешних займов5, как это было раньше. Наоборот, крупные банки систематически увеличивали свои кредиты развивающимся странам.

Многие крупные банки предоставляют кредиты некоторым развивающимся странам за пределами чистых активов6. В конце 70-х казалось, что такая стратегия кредитования была выбрана правильно. Доходы банка росли. Сочетание низких процентных ставок и высоких темпов роста экспорта в странах-заемщиках стимулирует.

«Увеличение объема межгосударственных кредитов, предлагаемых международными банками, и развитие рынка евродолларов с момента его создания в 1950-х годах было проанализировано гл. * Иногда они думают, что нефтяной шок сыграл более непосредственную роль и вынуждают развивающихся импортеров нефти занимать деньги на мировом рынке для оплаты дополнительных счетов и нефти.

Фактически, как страны-экспортеры, так и страны-импортеры нефти быстро увеличили свои заемные средства, и долговой кризис ударил по ТС. Другое. 5 Питер Линдерт и Питер Мортон указали, что «международное финансовое сообщество часто предпочитало повторять прошлые ошибки, а не учиться на прошлых». См. Совместную статью Джеффри Сакса «Механизмы суверенного долга».

Долг развивающихся стран и экономические показатели, Национальное бюро экономических исследований (Chicago: University of Chicago Press, 1989). 6 Во время кризиса общий объем кредитов Аргентине, Бразилии, Мексике и Венесуэле, четырем крупнейшим латиноамериканским странам, превысил 100% совокупного капитала крупных банков США.

Отношение общего объема кредитов к капиталу в декабре 1982 года составило Bank of America -137%. Chase Manhapen-165; химия-164; Citycorp-197; Menyufekchurers Hanover-206; Morgan Direct-123% (Вашингтонский федеральный совет по тестированию финансовых учреждений, обзор кредитования страновых рисков, апрель 1983 г.) Однако уверенность в том, что заемщик сможет погасить долг.

На самом деле не было ничего, что могло бы обеспечить благоприятные условия. Рост банковского кредитования привел к увеличению задолженности в развивающихся странах. Однако имейте в виду, что в этот период другие кредиторы увеличили объем своих кредитов. Правительство по возрастной системе Эти экспортные кредиты предоставляют ссуды странам-заемщикам для покупки товаров, экспортируемых из стран-кредиторов.

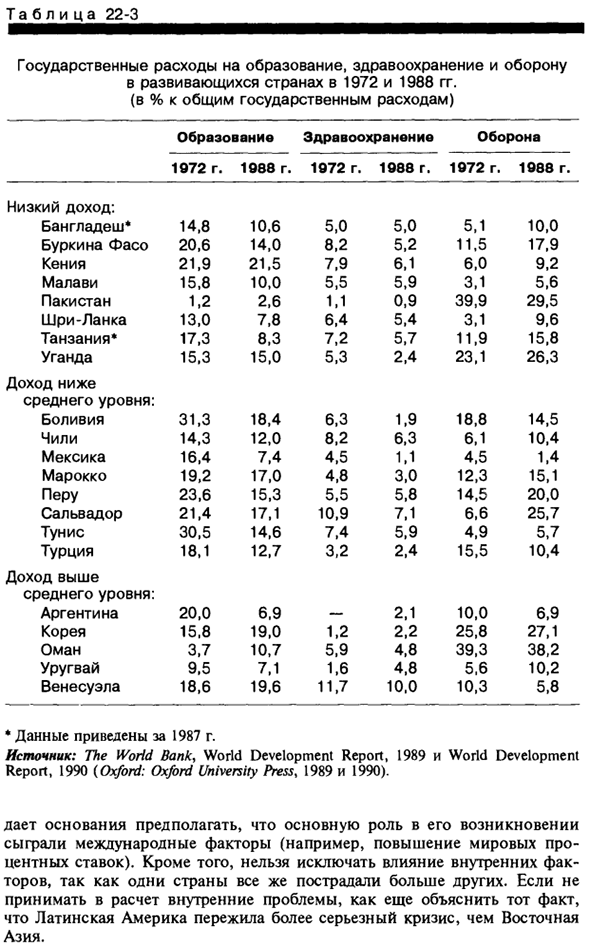

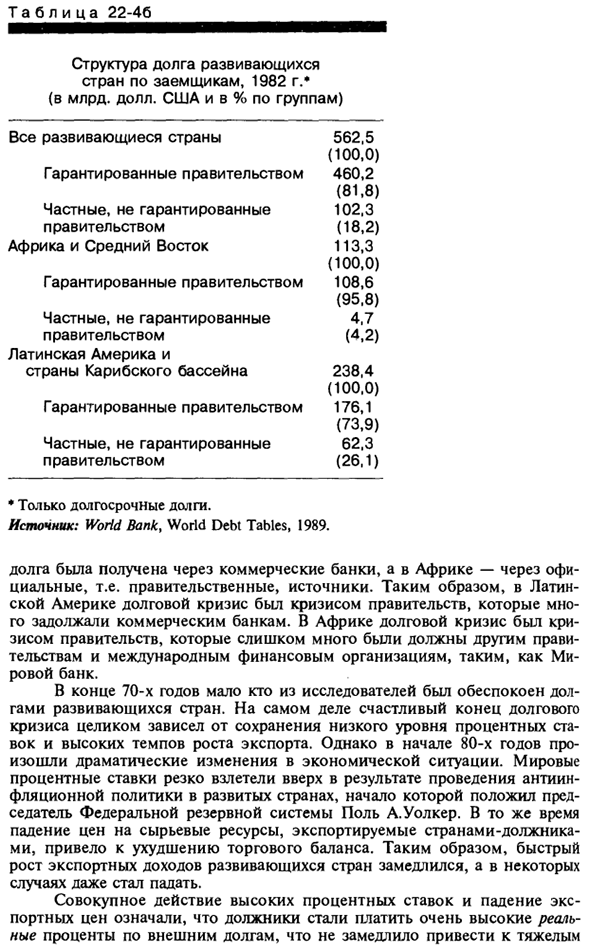

На этот тип межправительственного финансирования приходится значительная доля задолженности в самых бедных странах (особенно в Африке) и небольшая доля в развивающихся странах с доходами (особенно в Латинской Америке и Восточной Азии). Структура задолженности развивающихся стран в начале 80-х годов представлена в таблице. 22-4.

Обратите внимание, что как в Латинской Америке, так и в Африке большая часть долгов приходится на государство, а не на частные компании или домашние хозяйства. Больше всего в Латинской Америке Долг является государственным или государственным источником через коммерческие банки и в Африке. Таким образом, в Латинской Америке долговой кризис был правительственным кризисом, который многим обязан коммерческим банкам.

В Африке долговой кризис является правительственным кризисом и многим обязан другим правительствам и международным финансовым институтам, таким как Всемирный банк. В конце 70-х годов лишь немногие исследователи были обеспокоены долгами развивающихся стран. Фактически, счастливый конец долгового кризиса полностью зависел от поддержания низких процентных ставок и высоких темпов роста экспорта.

Однако в начале 80-х годов в экономической ситуации произошли серьезные изменения. Глобальные процентные ставки резко возросли в результате антиинфляционной политики развитых стран, инициированной Полом А. Уокером, председателем Федерального резерва. В то же время сальдо торгового баланса ухудшилось, так как цены на сырье, экспортируемые странами, и должников упали.

Таким образом, быстрый рост экспортных доходов в развивающихся странах замедлился и в некоторых случаях начал снижаться. Совокупное влияние высоких процентных ставок и более низких экспортных цен означало, что должники начали платить очень высокие реальные процентные ставки по внешнему долгу, что не замедлило катастрофических последствий.

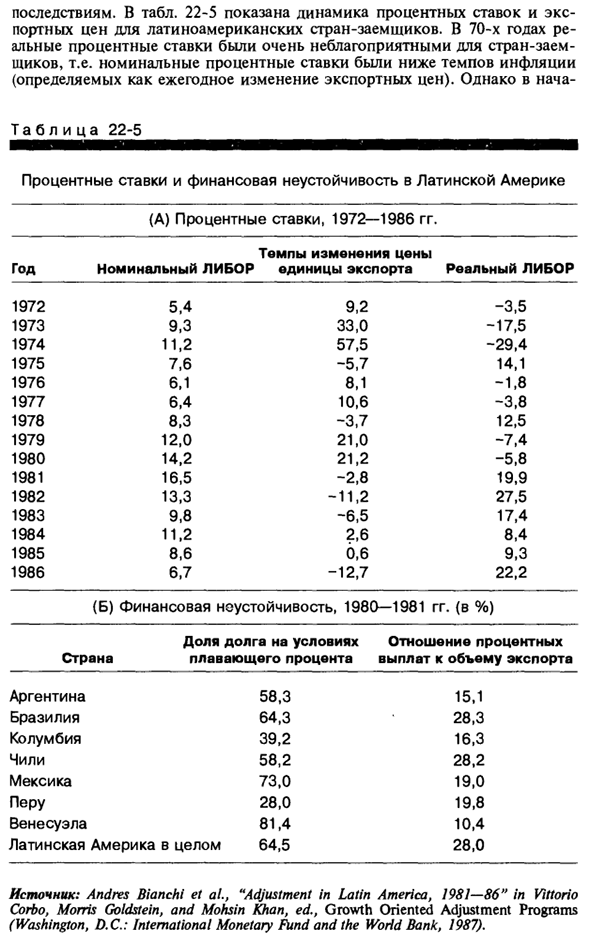

В таблице. На рисунке 22-5 показана динамика процентных ставок и экспортных цен для латиноамериканских заемщиков. В 70-е годы реальные процентные ставки были очень невыгодными для стран-заемщиков. Номинальная процентная ставка была ниже уровня инфляции (определяется как годовое изменение экспортных цен).

Однако сначала В 1980-х реальные процентные ставки стали положительными. В среднем с 1981-1983 гг. Они достигли 20% в год. На экономику заемщика существенное влияние оказало повышение процентных ставок. Это потому, что заимствования были сделаны на основе плавающей ставки. Это означает, что во время получения долгосрочного кредита заемщик не знает или не знает процентную ставку, необходимую для выплаты кредита.

Большинство кредитных соглашений между правительством заемщика и коммерческими банками обусловлено тем, что процентные платежи зависят от процентной ставки на мировом рынке в момент платежа1. Около 65% латиноамериканских долгов было взято по плавающей ставке, поэтому, когда процентная ставка неожиданно выросла в начале 80-х годов, счета обслуживания долга в Латинской Америке внезапно и внезапно подскочили.

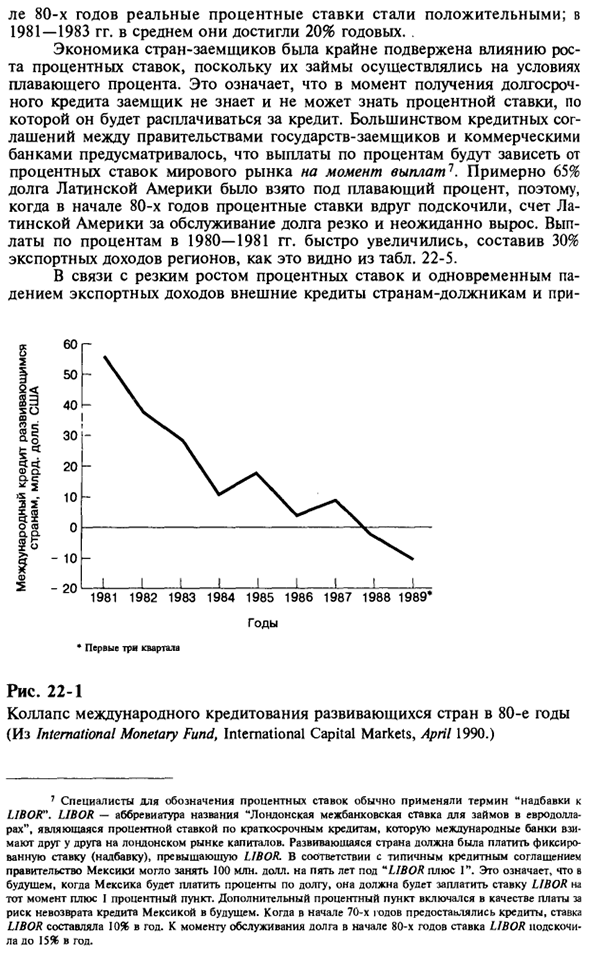

Как видно из графика выплат процентов за 1980-1981 гг., Он быстро растет, составляя 30% экспортных доходов региона. 22-5. Из-за быстрого роста процентных ставок и одновременного снижения экспортной выручки, 20 — » 1 _ I_L_1_I 1 _ I -: — 1981 1982 1983 1984 1985 1985 1986 1987 1988 1988 1989 * Количество лет * Первые 3 квартала Рис. 22-1

Крах международных займов развивающимся странам в 1980-х годах (апрель 1990 года, на международных рынках капитала и международных рынках капитала) 7 Эксперты обычно использовали термин «премия за ЛИБОР» для обозначения процентных ставок. LIBOR — это аббревиатура под названием «Лондонская межбанковская ставка по кредитам в евродолларе».

Это процентная ставка по краткосрочным кредитам, которые международные банки взимают друг с другом на лондонском рынке капитала. Развивающиеся страны должны были платить фиксированную плату (премию) сверх LIBOR. Согласно типичному кредитному соглашению, правительство Мексики может занять 100 миллионов долларов на пять лет под LIBOR и I.

- Это означает, что в будущем, когда Мексика будет выплачивать проценты по долгам, она должна будет платить ЛИБОР. В то время, что включало дополнительный процентный пункт в качестве платы за неоплаченный риск будущей Мексики. , 15% в год. Поток иностранных инвестиций быстро уменьшается.

Самого высокого уровня в 1981 году, до 20 млрд. Долл. США в 1982 году и всего 3,2 млрд. Долл. США в 1983 году. Он отказался. На рисунке 22-1 показана динамика международного кредитования развивающихся стран в целом через коммерческие банки и рынки ценных бумаг в период с 1981 по 1989 год.

Общий чистый приток капитала в Латинскую Америку, объем нового долга за вычетом старого долга, увеличился с 38 млрд. Долл. США Людмила Фирмаль

Эта цифра показывает крах чистого кредитования с 1988 и 1989 гг. Чистое кредитование было отрицательным. Другими словами, новый кредит меньше, чем выплата старого долга. Можно использовать тот, который разработан Sec. 4-6 На основе двухпериодной модели анализатора для изучения проблемы повышения процентных ставок.

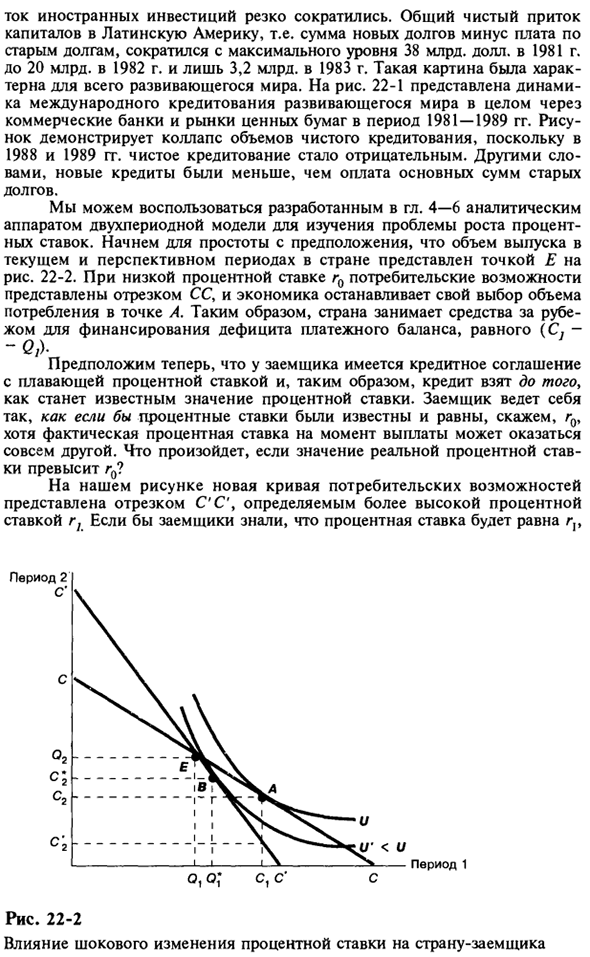

Для простоты мы начнем с предположения, что производство за текущий и будущий период страны представлено точкой E на диаграмме. 22-2. При низкой процентной ставке r0 потребительские возможности представлены сегментами SS, и экономика перестает выбирать потребление в точке A. Таким образом, страна (C, -C?,)

Предположим, что заемщик владеет кредитом с плавающей ставкой, поэтому кредит был взят до того, как была известна процентная ставка. Заемщик ведет себя так, как будто процентная ставка известна, например, равна r0, но фактическая процентная ставка на момент платежа может быть совершенно другой. Что произойдет, если реальная процентная ставка превысит r0?

На рисунке новая кривая потребительских возможностей представлена сегментом С’С \, который определяется более высокой процентной ставкой rL. Если заемщик знает, что процентная ставка равна r, Рисунок 22-2 Влияние шоков процентных ставок на страны-заемщики Объем потребления отличается между точкой C и точкой C * 2, а сумма кредита уменьшается8.

Однако процентная ставка будет известна только во втором периоде, когда ничего нельзя изменить. Потребление первого периода C, определяемое на основе ложных прогнозов значений процентных ставок, и потребление второго периода должно последовательно снижаться до C’T. Внутренняя политика Большая часть причин кризиса должна быть связана с внутренней экономической политикой.

В начале 70-х годов, когда было легко получить кредиты, ни банкиры, ни заемщики не обращали достаточного внимания на то, как должники использовали предоставленные кредитные ресурсы. Они инвестировали в проект, который обещает достаточный доход, чтобы погасить долг? Или они «съедены»? Может быть, заемные средства «выплыли» из государства?

Выбор направления заемных средств в основном определялся внутренней экономической политикой. Кризис задолженности больше всего затронул страны, где фискальная политика чрезмерно расширяется, торговая политика несбалансирована, а экспорт явно предвзят. Как мы увидим позже, основные различия между странами Латинской Америки и Восточной Азии были именно связаны с политикой в этих двух сферах экономической жизни.

Фискальная политика. Использование внешних займов позволило многим правительствам многократно увеличить расходы, не вводя новые налоги и не полагаясь на инфляционные средства. Конечно, большой внешний долг можно было поддерживать только в течение ограниченного периода времени.

Когда в начале 1980-х годов приток капитала из-за рубежа внезапно сократился, правительство-должник не смогло сократить расходы и увеличить налоговые поступления, чтобы компенсировать это сокращение. Поэтому дефицит стал финансироваться за счет внутренних ресурсов, а не других государственных расходов. В следующем разделе этот вопрос обсуждается более подробно.

В странах с самым высоким внешним долгом, Аргентине, Бразилии и Мексике, долговой кризис был вызван главным образом дефицитом государственного бюджета. После нефтяного кризиса 1973 года Бразилия приняла стратегию развития, основанную на государственных инвестиционных программах и крупных энергетических субсидиях.

Инвестиционный проект требовал значительного объема средств от важных иностранных фондов. Фискальная экспансия Мексики была в значительной степени обусловлена большими инвестициями в нефтяной сектор, который основывался на оптимистичных прогнозах цен на нефть. В начале 80-х годов мексиканское правительство не обращало внимания на первые свидетельства глобального экономического спада и мирового рынка нефти, и государственный сектор продолжал расширяться.

В 1982 году дефицит бюджета Мексики достиг рекордного уровня в 18% ВВП. * Повышение процентных ставок Rate r {Достаточно большой, чтобы заемщик предпочел стать кредитором. У Аргентины также был большой дефицит бюджета. В этом случае дефицит обусловлен политической нестабильностью в 1970-х годах, крупномасштабными военными расходами в конце 70-х и начале 80-х годов из-за военных действий на Фолклендских (Мальвинских) островах, неэффективностью государственных предприятий и дефицитом местных бюджетов.

Налогообложение, определенное хроническим из-под контроля. Масштабное кредитование за рубежом позволило правительству избежать краткосрочного финансирования инфляции, но Аргентина вошла в зону гиперинфляции, когда поток кредитов из-за рубежа был исчерпан. Иногда вы хотите назвать расширенную бюджетную политику просто ошибкой.

Конечно, политический провал был важной частью проблемы, но бюджетные расходы такого масштаба — больше, чем просто ошибка. Латиноамериканская политика — популистская. Это означает, что даже если у правительства не было достаточно средств, правительство пыталось получить общественную поддержку путем реализации крупной государственной программы.

По-видимому, одной из причин создания такой популистской политики было значительное неравенство доходов в Латинской Америке. В крайних случаях они были очень состоятельными людьми, которые составляли основную часть их национального дохода, и они использовали свою экономическую власть, чтобы оказать политическое давление на правительство, чтобы избежать массового налогообложения.

Другой крайностью был низкий класс, который распределяет небольшую часть национального дохода, но большой процент от общей численности населения требует значительных расходов на общественные нужды. Это соотношение создает необходимость увеличения затрат, поскольку способность правительства увеличивать налоговые поступления невысока.

Это не наблюдалось и не наблюдалось в Восточной Азии, где распределение доходов является более равномерным. Торговая политика. Другим важным различием между страной, переживающей кризис, и страной, которая избежала его, было отношение к международной торговле.

Страны, пережившие кризис, имеют более свободные условия мировой торговли (не ограничиваясь тарифами и другими протекционистскими барьерами), реалистичные обменные курсы для обеспечения прибыльности экспорта и в целом на международном уровне. Мы следовали политике, которая стимулировала конкурентоспособность экспорта.

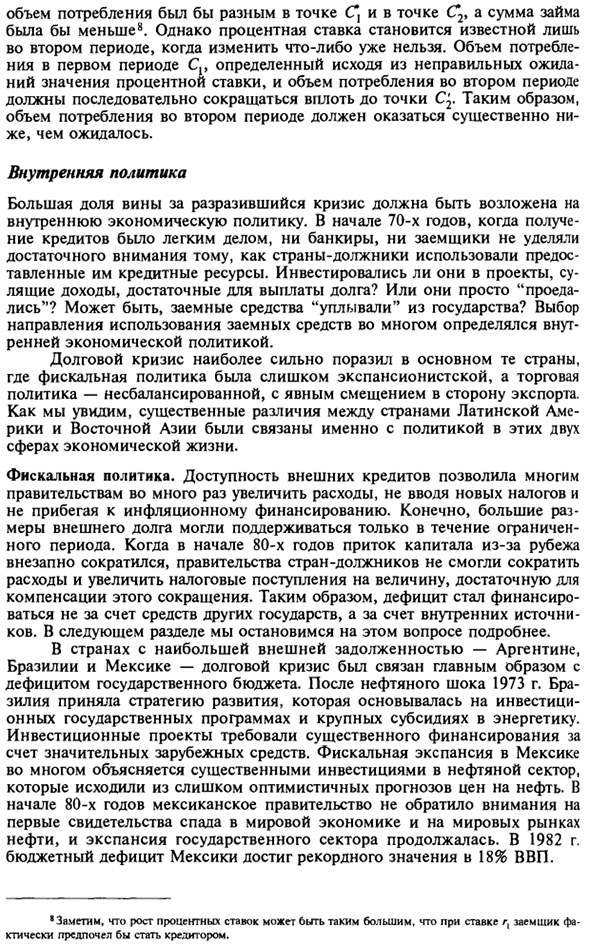

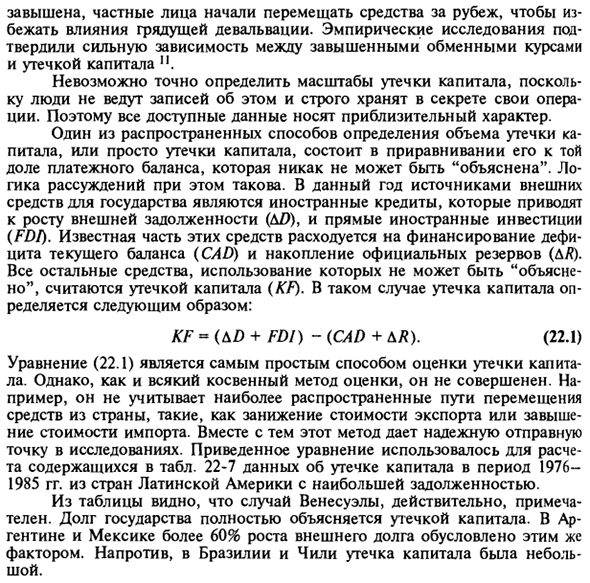

В таблице. Рисунок 22-6 показывает некоторые данные, которые характеризуют торговую политику и эффективность экспорта. Наряду с данными об экспорте представлен так называемый «индекс внешней торговли». Это рассчитывается Всемирным банком для классификации стран по шкале от 1 до 4 в зависимости от торговой политики.

Чем выше рейтинг, тем более открытой и свободной является государственная торговая система. Как видно из таблицы, в странах Восточной Азии была более свободная система торговли. В то же время отношение экспорта к ВВП в странах Восточной Азии выросло относительно высоко, что свидетельствует о важности роста экспорта для экономики в целом.

Латиноамериканские страны, с другой стороны, имеют более закрытую торговую систему, где процент экспорта в процентах от ВВП ниже, чем в азиатских странах, который рос не так быстро. Благодаря антиэкспортной политике, проводимой странами Латинской Америки, иностранные кредиты, полученные в 70-х годах, не привели к значительному увеличению регионального экспортного потенциала в 80-х годах.

Поэтому при выдаче кредитов латинским странам Таблица 22-6 Характеристика торговой системы и открытость экономики Процент экспортируемых товаров и услуг Режим страновой торговли *% ВВП,% Латинская Америка: Аргентина 1 15 Перу 1 22 Колумбия 2 15 Коста-Рика 2 32 Мексика 2 16 Бразилия 3 14 Чили 3 29

Уругвай 3 25 Среднее 2,1 21,0 Восточная Азия: Индонезия 2 23 Филиппины 2 22 Южная Корея 4 36 Малайзия 3 55 Таиланд 3 27 Гонконг 4 106 Сингапур 4 129 Средний 3,1 56,9 • Всемирный банк сообщает о торговой системе с 1973 по 1985 год. Он оценивается фактическим уровнем протекционизма, степенью прямого регулирования внешней торговли, стимулированием экспорта и уровнем переоценки обменных курсов.

Страны делятся на четыре группы — от стран с внутренней ориентацией (первая группа) до стран с внешней ориентацией (четвертая группа). Источник: Всемирный банк, Доклад о мировом развитии, Вашингтон, округ Колумбия, 1987. США отказались и не смогли погасить задолженность за счет экспортных доходов.

Наоборот, латиноамериканские страны столкнулись с необходимостью сократить импорт, чтобы погасить свои долги, что привело к заметному снижению уровня жизни. В отличие от этого, в Восточной Азии в 1980-х годах наблюдался резкий рост экспортных поступлений, что позволило обеспечить средства для своевременного погашения задолженности.

В большинстве стран, испытывающих трудности с погашением внешнего долга, было принято переоценивать. Валюта, которая привела к резкому снижению экспортных стимулов. Примером этого являются страны южного пояса Латинской Америки. В Аргентине, Чили и Уругвае национальная валюта Несмотря на высокую внутреннюю инфляцию, доллар.

В результате каждая из этих стран прошла существенную переоценку. Соотношение PN / PT резко возросло. Стимулы для экспорта и, следовательно, стимулы для инвестиций в экспортный сектор уменьшились, и в результате проблема погашения внешнего долга стала только более сложной. Восточноазиатские страны намного лучше управляют своими собственными курсами обмена валют.

Южная Корея немедленно отреагировала на нефтяной шок с 1979 по 1980 год. Валюта сильно обесценилась, и в то же время национальный бюджет «затянул пояс». Индонезия провела серьезную девальвацию в 1978 году, что значительно способствовало следующему шагу. Из всех государств Восточной Азии только Филиппины допустили переоценку национальной валюты.

Нет ничего удивительного в том, что из-за экономических условий они были ближе к стране Латинской Америки, чем их соседи. Отток капитала Побочными эффектами огромного бюджетного дефицита и завышенного обменного курса в Латинской Америке были утята большой утки капитала. Это происходит, когда местные жители конвертируют сбережения в иностранную валюту, чтобы остаться за границей.

С 9 фиксированными обменными курсами и открытой рыночной экономикой это можно сделать легально, просто конвертируя национальную валюту в иностранную валюту. В странах, где капитал регулируется, вы должны полагаться на незаконные средства (такие как недооценка экспортных доходов). В Латинской Америке значительный отток капитала произошел в 70-х и 80-х годах.

С ростом государственного долга перед иностранными банками местные жители Латинской Америки значительно увеличили объем средств, находящихся за рубежом. Соотношение между побегом и дефицитом капитала часто является прямым. При фиксированных обменных курсах мы знаем, что попытка правительства покрыть дефицит бюджета за счет кредита центрального банка приводит к переизбытку национальной валюты, находящейся в ведении домашнего хозяйства.

Аналогичным образом, домохозяйства переводят эти средства в иностранную валюту по официальным обменным курсам. Валютные резервы центрального банка уменьшаются, но количество валютных средств в населении увеличивается (в то же время отток капитала увеличивается, если средства отправляются за границу). Отток капитала также увеличивается в ожидании будущей девальвации национальной валюты.

С конца 70-х годов стало ясно, что во многих латиноамериканских странах стоимость местной валюты высока. «Мягкий термин« диверсификация портфеля »используется, когда внутренние сбережения резидентов в развитых странах инвестируются вне их.

Там, где тот же процесс имеет место в развивающихся странах, используется концепция утечки капитала, но в более традиционном смысле термин «утечка капитала» соответствует иностранным денежным переводам, которые реагируют на политическую нестабильность.

Однако при обсуждении международного долгового кризиса в 1980-х годах этот термин применяется ко всем случаям, когда резидент в стране-должнике переводит средства на оффшорный счет. Есть и другие причины оттока капитала, но они здесь не рассматриваются. Например, политическая нестабильность вынуждает владельцев богатств переводить средства за границу, а причиной бегства капитала является бегство налоговых платежей.

Слишком дорого, люди начали переводить средства за границу, чтобы избежать последствий предстоящей девальвации. Эмпирические исследования подтверждают сильную корреляцию между завышенным обменным курсом и бегством капитала. Невозможно точно определить степень утечки капитала. Потому что люди не ведут эту запись и держат свои операции строго в секрете.

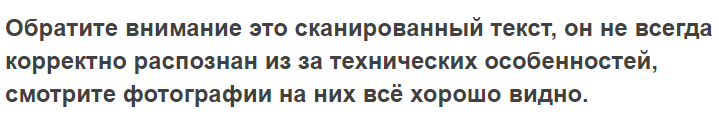

Поэтому все имеющиеся данные являются приблизительными. Один из распространенных способов определения бегства капитала, или просто суммы бегства капитала, состоит в том, чтобы приравнять к той части платежного баланса, которую никак нельзя «объяснить». Логика рассуждений заключается в следующем.

В этом году внешним источником финансирования государства является внешний долг, что ведет к увеличению внешнего долга (L /) и прямых иностранных инвестиций (ПИИ). Известная часть этих средств расходуется на финансирование дефицита текущего счета (CAD) и накопления государственных резервов (D /?).

Все остальные фонды, которые не могут быть «объяснены», считаются оттоком капитала (KF). В этом случае отток капитала определяется следующим образом: KF- (LD + FDI) — (CAD + DR). (22,1) Уравнение (22.1) — это самый простой способ оценить бегство капитала. Однако, как и метод косвенной оценки, он не является полным.

Nap Например, мы не рассматриваем наиболее распространенные способы перемещения средств из страны, такие как недооценка стоимости экспорта, переоценка стоимости импорта. Тем не менее, этот метод обеспечивает надежную отправную точку для исследований. Используя приведенную выше формулу, мы рассчитали, что входит в таблицу.

22-7 данных о бегстве капитала с 1976 по 1985 год. Из стран Латинской Америки, которые наиболее задолжали. Из таблицы видно, что случай с Венесуэлой действительно замечательный. Государственный долг полностью связан с бегством капитала. В Аргентине и Мексике более 60% прироста внешнего долга обусловлено теми же факторами. В Бразилии и Чили, с другой стороны, почти не было оттока капитала.

Смотрите также:

| Кризис внешнего долга | Проблемы приспособления и перспективы стран-должников |

| Социальное развитие и долговой кризис | Проблемы коммерческих банков-кредиторов |

Если вам потребуется помощь по экономике вы всегда можете написать мне в whatsapp.