Оглавление:

Проблемы коммерческих банков-кредиторов

- Проблема коммерческих банков-кредиторов Долговой кризис стал катастрофой не только для стран-должников, но и для кредитных организаций, которые одалживали деньги. В результате, в начале 80-х годов коммерческие банки были очень трудными в последнее десятилетие и кредитовали в больших масштабах.

- В 1982 году, когда внезапно осознали, что большинство кредитов, предлагаемых коммерческими банками, не могут быть погашены, шок распространился на весь мировой рынок капитала. Было установлено, что необоснованное увеличение кредитов развивающимся странам может привести к банкротству крупнейших мировых финансовых учреждений.

Чтобы понять, насколько слабым является состояние банковской системы в 1982 году, важно вспомнить основные принципы работы коммерческих банков. Людмила Фирмаль

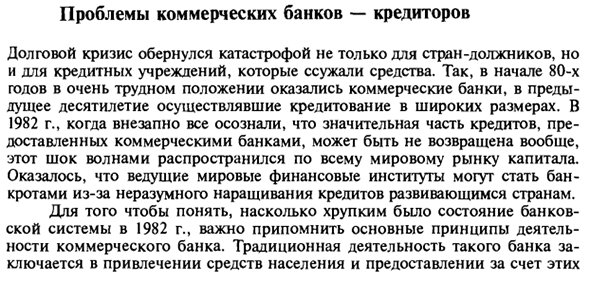

Традиционной деятельностью такого банка является сбор и предоставление средств от населения / • Таиланд Марокко | Мексика] я ^ Эквадор Щ Филиппины «Илья Венесуэла Аргентина ■ Чили ■ Нигерия Уругвай 5 15 25 35 45 Средний за 1976-1981 гг. % ■ группа не тяжелых долгов • Некоторые страны-должники без проблем с погашением задолженности Рисунок 22-7 Темпы роста инвестиций отдельных стран по отношению к ВВП:

По сравнению с 1976-1981 гг. 1982-1988 гг. (%) (Из Международного валютного фонда, World Financial Outlook, апрель 1989 г.) Финансирование средств для различных клиентов. Владельцы банков инвестируют свои собственные средства, но средства владельца, называемые банковским капиталом, составляют небольшую часть средств, предоставленных заемными средствами банков.

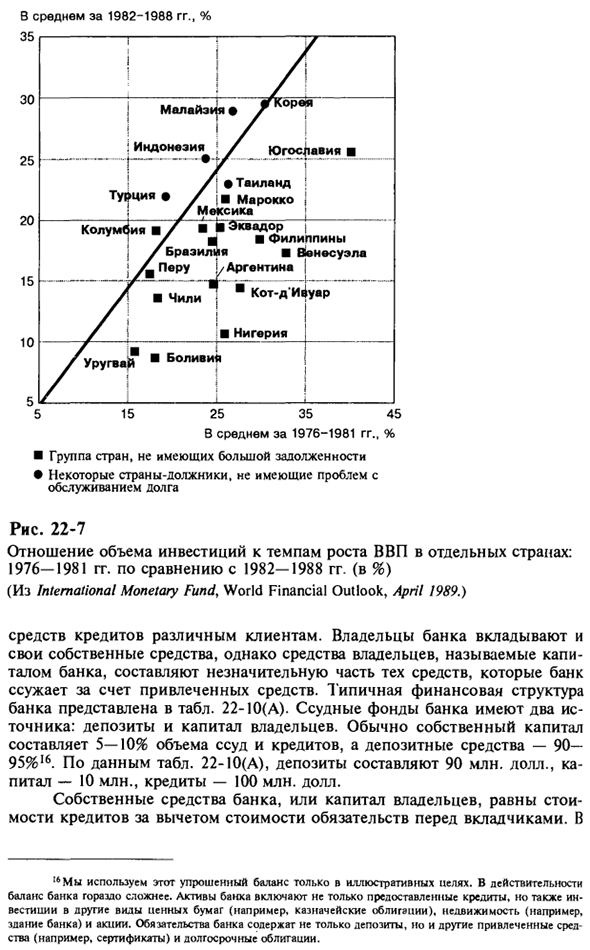

В таблице приведена типичная финансовая структура банка. 22-10 (А). Существует два источника банковских кредитных средств: депозиты и собственный капитал. На акции обычно приходится 5-10% займов и кредитов, а на депозитные фонды приходится 90-95% 16. По данным табл. 22-10 (A), депозиты составляют 90 миллионов долларов, капитал — 10 миллионов долларов, кредиты — 100 миллионов долларов.

Собственные средства банка или равенство собственников равны стоимости кредита за вычетом стоимости обязательства перед вкладчиком. в Турция • 35% в среднем за 1982-1988 гг. Малайзия • Индонезия) ! 6 Этот упрощенный баланс используется только в иллюстративных целях. На самом деле банковские балансы являются более сложными.

Активы банка включают не только предоставленные кредиты, но также и инвестиции в другие векселя для ценных бумаг (например, государственные облигации), недвижимость (например, банковские здания) и акции. Банковский долг включает не только депозиты, но и другие привлеченные средства массовой информации (например, сертификаты) и долгосрочный долг.

Типичная упрощенная финансовая структура банка (в миллионах долларов) (A) Активы и обязательства Кредит 100 Депозит 90 Капитал 10 (В) Активы и обязательства Кредит 90 Депозит 90 Капитал 0 (В) Активы и обязательства Кредит 85 Депозит 90 Капитал -5 В этом примере капитал составляет 10 миллионов долларов США (100 миллионов долларов США в виде кредитов — 90 миллионов долларов США в виде депозитов), что является небольшой частью стоимости кредита, предлагаемого банком.

Банки используют заемные средства главным образом для финансирования, поэтому, даже если стоимость кредита незначительно колеблется, стоимость капитала может значительно колебаться. Используйте таблицу данных. 22-U (B), показывает, что происходит, когда только 10% кредита попадает в подозрительную категорию.

Рыночная стоимость кредита падает со 100 до 90 миллионов долларов, а рыночная стоимость падает с 10 миллионов до нуля. Другими словами, если стоимость выданного кредита уменьшится всего на 10%, капитал исчезнет полностью (100%). Здесь необходимо обратить внимание на одну функцию, связанную с правилами бухгалтерского учета.

Органы банковского надзора часто по неосторожности вовлечены в основную обязанность банка по управлению, обязательство установить форму, в которой банк должен сообщать о своих средствах. Во многих случаях банк может утверждать, что все в порядке, даже если рыночная стоимость предоставленного им кредита значительно упала.

Надзорные органы часто доверяют банкам, которые утверждают, что кредит является полным, даже если перспективы погашения очень фантастические. Таким образом, хотя большинство аналитиков считают, что только треть займов, полученных Бразилией, может быть погашена, банк сообщает, что займ Бразилии в размере 1 млн долларов будет стоить 1 млн долларов. вы.

Рыночная стоимость предоставленного com Ссуды будут сокращены, но банки могут показать, что сумма займа равна стоимости первого займа7. Фактическая ситуация соответствует данным, показанным в части (B) таблицы. В 22-10 банки могут представить свой статус, как будто ничего не произошло со своими средствами в соответствии с частью (А) таблицы.

Даже если рыночная стоимость собственных средств банка равна нулю, банк будет продолжать рассматривать утвержденный капитал (как указано в бухгалтерских документах банка) как 10 миллионов долларов. Таким образом, банк уверен, что сможет погасить депозит из кредита и будет продолжать выплачивать дивиденды партнеру. Погашенный долг не даст достаточно средств для того и другого.

- В таблице. 22-10 (B) показывает более драматическую ситуацию. Сегодня стоимость кредитов снизилась на 15% до 85 миллионов долларов. Собственные средства банка были отрицательными (кредит 85 млн долларов, депозит 90 млн долларов). В этом случае существует риск закрытия банка, поскольку у банка недостаточно средств для возврата средств с депозитом.

И если это действительно происходит, в большинстве стран правительство выплачивает вклады вкладчикам за счет средств, следуя программе страхования вкладов. Вспоминая сущность банковского дела, когда долговой кризис разразился в начале 80-х годов, стало яснее, почему финансовая система оказалась на грани краха.

Многие крупнейшие коммерческие банки мира находятся под угрозой банкротства. Людмила Фирмаль

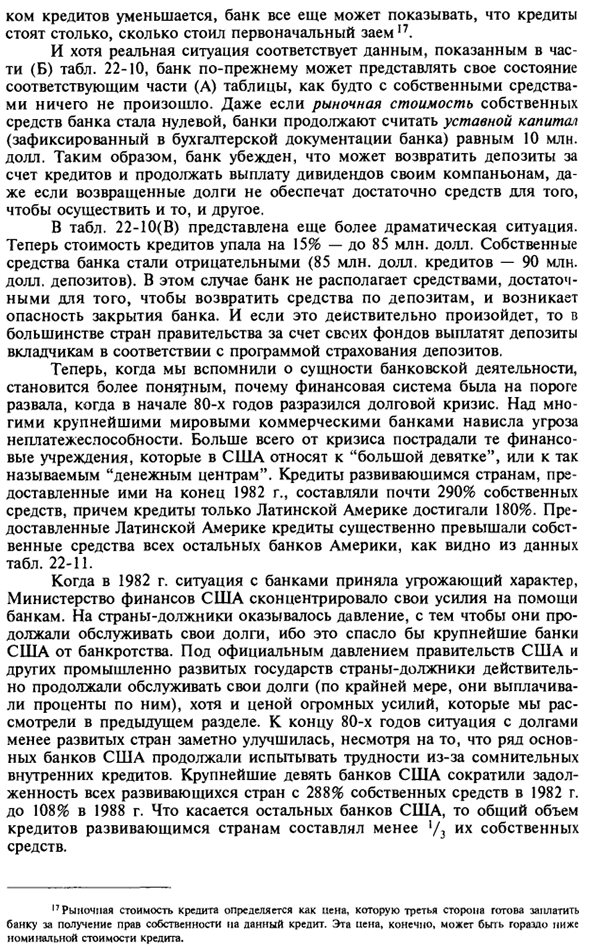

Финансовые учреждения, называемые «Большой девяткой» или так называемыми «Денежными центрами», больше всего страдают от этого кризиса. Кредиты развивающимся странам, предоставленные в конце 1982 года, достигли приблизительно 290% их собственных средств, а кредиты только Латинской Америке достигли 180%.

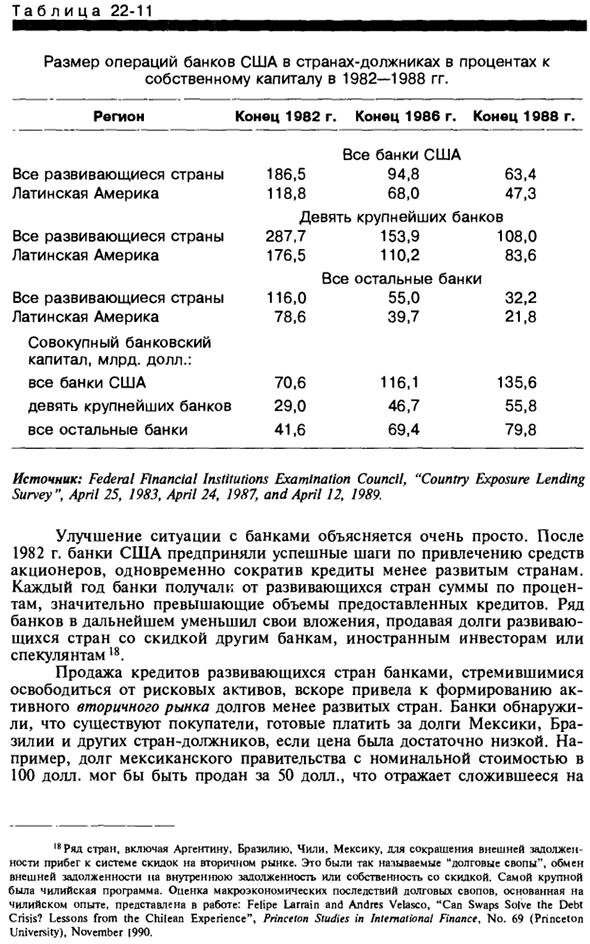

Как видно из таблицы, кредиты, предоставленные Латинской Америке, значительно превышают самофинансирование всех других американских банков. 22-11. В 1982 году, когда банковская ситуация носила тревожный характер, Казначейство США сосредоточилось на банковской поддержке. Страна-должник была вынуждена продолжать погашать долги, чтобы спасти крупнейший банк США от банкротства.

Под официальным давлением со стороны правительств Соединенных Штатов и других развитых стран должники продолжали погашать свои долги (по крайней мере, так как они Я заплатил). К концу 1980-х годов ситуация с задолженностью в развивающихся странах значительно улучшилась, несмотря на то, что многие крупные банки США продолжали испытывать трудности с подозрительным внутренним финансированием.

Девять крупнейших банков США сократили долг во всех развивающихся странах с 288% своих собственных средств в 1982 году до 108% в 1988 году. 17 Рыночная стоимость кредита определяется как иена, которую третье лицо готово заплатить банку, чтобы получить право собственности на кредит. Конечно, эта иена может быть намного ниже, чем номинальная стоимость кредита.

Процентная доля бизнеса Банка США в странах с долгами в период с 1982 по 1988 год. Регион Конец 1982 Конец 1986 Конец 1988 Конец Все банки США Все развивающиеся страны 186,5 94,8 63,4 Латинская Америка 118,8 68,0 47,3 9 крупных банков Все развивающиеся страны 287,7 153,9 108,0 Латинская Америка 176,5 110,2 83,6

Все остальные банки Все развивающиеся страны 116,0 55,0 32,2 Латинская Америка 78,6 39,7 21,8 Общий банковский капитал, 1 млрд. Долларов: Все банки США 70,6 116,1 135,6 9 крупных банков 29,0 46,7 55,8 Все остальные банки 41,6 69,4 79,8 Источник: Федеральный совет по рассмотрению финансовых учреждений, «Обзор ссуд в странах», 24 апреля 1983 г., 24 апреля 1987 г., 12 апреля 1989 г.

Улучшение банковской ситуации очень легко объяснить. С 1982 года банки США предпринимают успешные шаги по привлечению средств акционеров, но снижают доверие к развивающимся странам. Каждый год банки получали проценты от развивающихся стран, которые значительно превышали сумму кредитов, многие банки продают долги развивающихся стран другим банкам, иностранным инвесторам и спекулянтам по сниженным ценам.

Это еще больше сократило инвестиции18. Продажа ссуд развивающимся странам банками, пытающимися освободиться от активов с высокой степенью риска, быстро привела к формированию активного вторичного рынка долговых обязательств в развивающихся странах. Банки нашли покупателей, готовых заплатить за долги в Мексике, Бразилии и других странах-должниках, если цена будет достаточно низкой.

Например, государственный долг Мексики с номинальной стоимостью 100 долларов можно продать за 50 долларов. «Многие страны, Lucaya Аргентина, Бразилия, Чили и Мексика полагались на скидки на вторичном рынке для сокращения внешнего долга. Это так называемые «долговые свопы», которые обменивают внешний долг на внутренний долг или активы по сниженной цене.

Самой большой была чилийская программа. Фелипе Ларайн и Андрес Веласко дают оценку макроэкономическому воздействию долговых свопов на основе опыта Чили: «Могут ли свопы решить долговой кризис? Уроки из опыта Чили», Princeton Studies・ Международные финансы, № 69 (Принстонский университет). Ноябрь 1990 г.

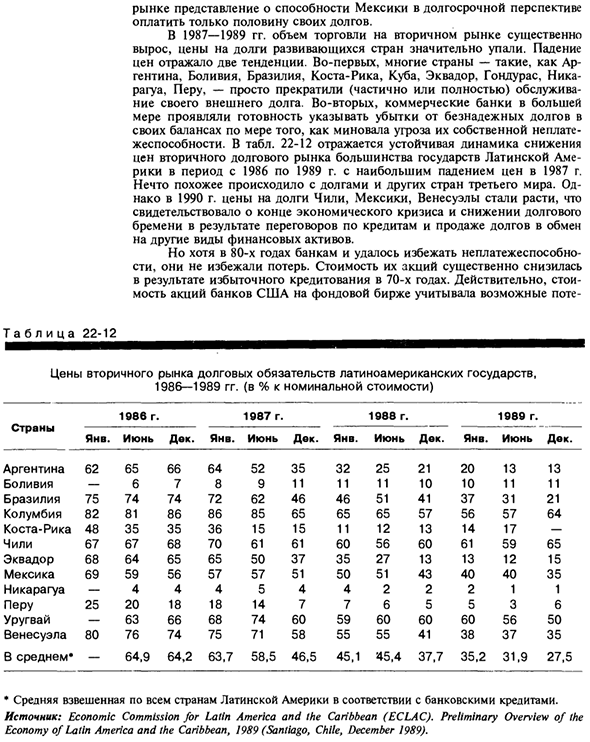

Рынок признает долгосрочную способность Мексики выплатить только половину своего долга. С 1987 по 1989 год объем торговли на вторичном рынке значительно вырос, а цена долга в развивающихся странах значительно снизилась. Падение цен отражает две тенденции.

Во-первых, многие страны — Аргентина, Боливия, Бразилия, Коста-Рика, Куба и др. Эквадор, Гондурас, Никарагуа. Перу, — просто прекратили (частично или полностью) свое обслуживание внешнего долга. Во-вторых, коммерческие банки хотели перечислить убытки из-за плохих кредитов на своих балансах, как только их банкротство закончилось.

В таблице. 22-12 показало наибольшее снижение цен в 1987 году, что отражает низкую цену и стабильную динамику на вторичном рынке долговых обязательств в большинстве стран Латинской Америки с 1986 по 1989 год. То же самое произошло с долгами других стран третьего мира.

Однако в 1990 году цена долга в Чили, Мексике и Венесуэле начала расти с окончанием экономического кризиса и сокращением долгового бремени в результате продажи долга в обмен на переговоры о займе и другие виды финансовых активов. Он показал. Тем не менее, банк смог избежать банкротства в 80-х годах, но это не избежало потерь.

В результате чрезмерного кредитования в 70-х годах стоимость их акций значительно упала. Фактически стоимость акций американских банков на бирже учитывала возможные потери Что касается кредитования развивающихся стран, то вторичный рынок для этих активов практически одинаков19.

Смотрите также:

| Природа долгового кризиса | На пути к разрешению долгового кризиса |

| Проблемы приспособления и перспективы стран-должников | Резюме к кризису внешнего долга развивающихся стран |

Если вам потребуется помощь по экономике вы всегда можете написать мне в whatsapp.