Оглавление:

Сравнение инвестиционных проектов

Сравнение инвестиционных проектов. Мы продолжим рассмотрение простейших ситуаций, в которых могут использоваться представленные выше концепции PP и VD. Мы также коснемся двух методов сравнения.

- Один — использовать VD явно, а другой — использовать его неявно. Кроме того, пример для двух проектов, но сам метод явно подходит для сравнения нескольких проектов. Основные варианты сравнения Предположим, вы хотите

сравнить два варианта для инвестиций или проекта. Людмила Фирмаль

Кроме того, вам нужно дать ответ, используя PP и VD. Инвесторы могут принимать решения только от ДП, представляющего эти проекты. Для простоты предположим, что 1) этот инвестор имеет одинаковые x TS для ставок по кредитам и кредитам и 2) может занимать в больших количествах произвольно.

И сначала рассмотрим следующий конкретный пример: Пример 2.4. Какой из двух кредитов инвестировать? Кредит 1. Приобретение пенсии дает 10 000 человек возможность получать 1000 долларов в год равными частями в течение 15 лет в конце каждого квартала.

- Кредит 2. Если вы покупаете 110 облигаций по цене 100 за штуку, в дополнение к 605, выплачиваемым в конце каждого года, 11 000 получат первоначальную сумму в конце этого периода в течение 18 лет, 18 лет.

Предполагается, что инвесторы смогут получать кредит по ставке 4% в год и отдавать деньги. Вы рекомендуете ему инвестировать в кредит? Решение. Для займа 1 есть Y (=) = -10 000 + оо ± Ц ±.

Следовательно, его VD определяется из уравнения а ^. = 10, МП 0,0588. Людмила Фирмаль

Для займа 2 V2 (i) = -11000 + 6050 ^ + 11,000v18, где ясно решение уравнения Vi (i) = 0 (причина): G’o (2) = 0,055. По условию инвестору принадлежит доля транспортных средств с x = 0,04, что ниже HP обоих проектов.

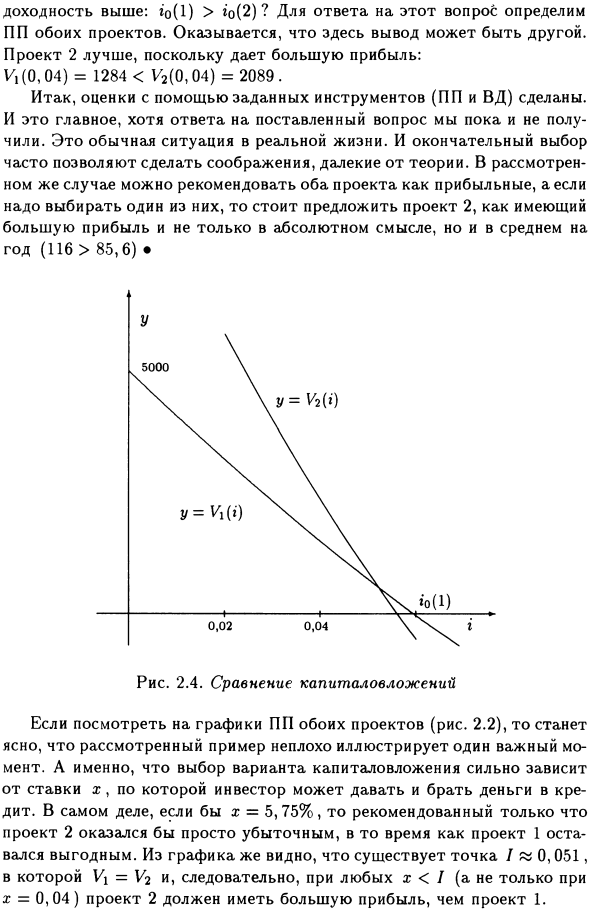

Поэтому и то, и другое можно считать прибыльным. Тем не менее, проект 1 является прибыльным и может считаться прибыльным: i0 (l)> g’o (2)? Чтобы ответить на этот вопрос, определите ПП для обоих проектов. Здесь видно, что выводы могут быть разными.

Проект 2 лучше, потому что он имеет большое преимущество C (0,04) = 1284 85,6) Рисунок 2.4. Сравнение инвестиций При рассмотрении графика PP для обоих проектов (рис. 2.2) становится ясно, что приведенный выше пример иллюстрирует один важный момент.

Другими словами, выбор варианта инвестирования сильно зависит от скорости x, с которой инвесторы могут зарабатывать и получать деньги с помощью кредитов. Фактически, для x = 5,75% рекомендуемый проект 2 просто менее выгоден, но проект 1 остается прибыльным.

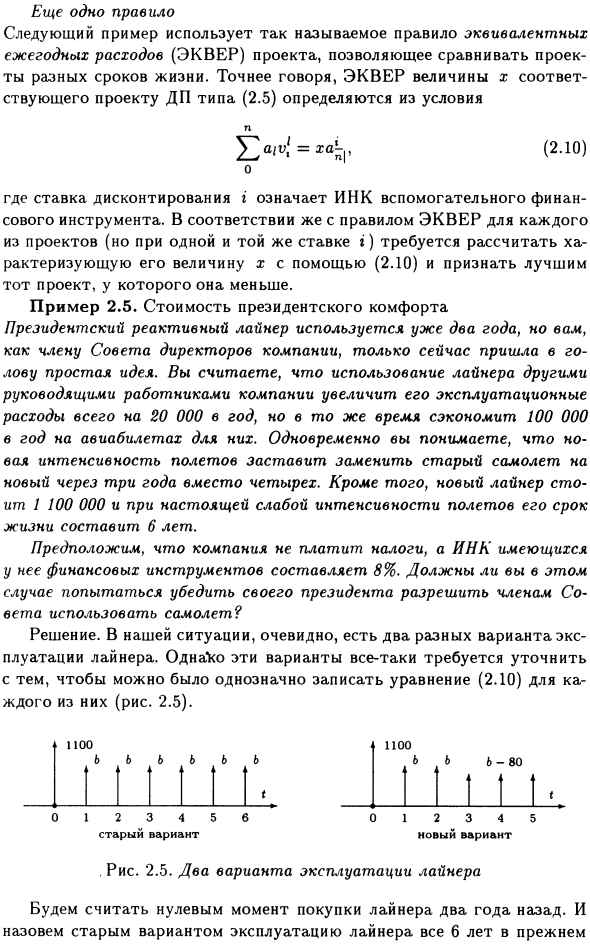

График показывает, что существует точка I 0,0 0,051, где C = Y2. Таким образом, для x , 1100-80i2 • aj | 0 08 1100-80-0,85734-2,5771 D? 2 ”-L / H / CHG’CH 1, L-OO, 3.9927 a5 | 0.08 Итак, вы получите X \ = b + 237 946, X2 = b + 231.233, поэтому новый вариант действительно выгоден, поэтому президент

Конечно, он считает, что ежегодная плата за комфорт 6713 слишком велика, или понимает, что эта плата увеличится до 42 443, полностью перейдя на более интенсивную схему с использованием самолетов. Вот пример скрытого использования проекта VD.

Фактически, само уравнение (2.10) представляет собой случай, когда целью является аренда проекта, осуществляемого за счет компании, с целью достижения определенной доходности. , ПП обязательства между двумя сторонами

В этом случае, конечно, величина x, конечно, играет роль годовой ренты, известна, ставка дисконтирования i сама превращается в неизвестную переменную в уравнении (2.10), и решение Является ли VD компании.

Таким образом, в приведенном выше примере компания покупает, эксплуатирует и обслуживает самолет в некотором режиме. В левой части уравнения (2.10) показана соответствующая стоимость компании PP.

Конечно, для правшей будет, конечно, арендная плата, и, поскольку арендная плата различна, ясно, что доход от аренды одинаков (0,08). Если ставки одинаковы, доход от аренды будет меньше 0,08.

Смотрите также:

Если вам потребуется помощь по финансовой математике вы всегда можете написать мне в whatsapp.