Оглавление:

Теория управления рисками основана на трех фундаментальных концепциях: полезность, регрессия и диверсификация.

В 1738 году швейцарский математик Даниэль Бернулли добавил к теории вероятности метод полезности или желательности того или иного исхода событий. Идея Бернулли заключалась в том, что при принятии решений люди обращают больше внимания на величину последствий различных исходов, чем на их вероятность.

В конце XIX века английский исследователь Ф. Гальтон предложил рассматривать регрессию или возвращение к среднему значению как универсальную статистическую закономерность. Суть регрессии он трактовал как возвращение явлений к норме с течением времени. Впоследствии было доказано, что правило регрессии работает в самых разных ситуациях — от азартных игр до расчета вероятности несчастных случаев и прогнозирования колебаний экономических циклов.

Основные концепции управления рисками.

Риск — это процедура, непосредственно связанная с решением проблем неопределенности в выборных ситуациях, в процессе управления риском появляется возможность качественно и количественно оценить вероятность достижения ожидаемого результата, фиаско и отклонения от цели.

Управление рисками или риск-менеджмент — это бизнес-процессы, связанные с выявлением, анализом рисков и принятием решений с целью минимизации негативных последствий наступления рисковых событий и максимизации позитивных последствий. Таким образом, риск-менеджмент — это система управления рисками и финансовыми рисками и взаимоотношениями между субъектами, возникающими в процессе этого управления, включая тактику и стратегию управления рисками.

Управление рисками основывается на следующих основных направлениях:

- Теория, концепция и природа риска;

- Характеристики риска;

- Расчет и анализ рисков;

- Страхование рисков;

- Управление финансовыми рисками, методы управления, управление рисками;

- Виды и классификация рисков;

- Процедуры оценки рисков с использованием качественных и количественных методов анализа рисков;

- Создание интегрированной системы управления рисками для компаний — Система управления рисками.

Управление финансовыми рисками.

Финансовые риски в компании тесно связаны с управленческими решениями в условиях неопределенности внешней бизнес-среды. Результаты управления финансовыми рисками в компании зависят как от понимания топ-менеджерами компании процессов, которыми им необходимо управлять, так и от знания факторов управления рисками и модели управления. Для повышения эффективности современным компаниям необходимо построить в компании эффективную и надежную систему управления финансовыми рисками. Суть управления финансовыми рисками — целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения прибыли в условиях сильно меняющейся и неопределенной экономической ситуации. Конечная цель, которая должна быть достигнута при подходе к управлению финансовыми рисками в компании, соответствует объективной функции предпринимательства. Это достижение максимальной прибыли при минимальном, или, по крайней мере, приемлемом для предпринимателя, соотношении прибыли и риска. Эту задачу на современном предприятии решает риск-менеджмент, который представляет собой систему управления рисками и экономическими, а точнее, финансовыми отношениями, возникающими в процессе этого управления.

Если рассматривать управление финансовыми рисками (риск-менеджмент) как систему, то она включает в себя две подсистемы: контроллинг (объект управления) и менеджмент (субъект управления). Объектом управления рисками является сам риск, рискованные финансовые операции, связанные с инвестициями, а также экономические отношения между компаниями. К таким отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между партнерами и конкурентами и т.д. Субъектом управления в структуре управления финансовыми рисками предприятия является специальная группа людей (финансовый менеджер, специалист по страхованию, актуарий, страховщик, андеррайтер и т.д.), которая с помощью различных приемов осуществляет целенаправленное функционирование объектов управления, подпадающих под категорию финансовых рисков.

Прогноз риска

Методы социально-экономического прогнозирования. Кратко рассмотрим различные методы эконометрического прогнозирования (предсказания, экстраполяции), которые используются в социально-экономической сфере. В рамках теории принятия решений существует научная дисциплина «Математические методы прогнозирования». Ее целью является разработка, изучение и применение современных математических методов эконометрического (в частности, статистического, профессионального, комбинированного) прогнозирования социально-экономических явлений и процессов, причем методы должны быть разработаны до уровня, позволяющего применять их в практической деятельности экономиста, инженера и менеджера. Основные задачи данной дисциплины включают разработку, изучение и применение современных математических и статистических методов прогнозирования. Наиболее перспективными являются непараметрические методы. К ним относятся метод наименьших квадратов с оценкой точности прогнозирования, адаптивные методы, методы авторегрессии и др. Не менее необходимым является развитие теории и практики экспертных методов прогнозирования. Включая методы анализа экспертных оценок, основанных на статистике нечисловых данных. Особенно актуальной является разработка методов прогнозирования в условиях риска, а также комбинированных методов прогнозирования с использованием совместных экономико-математических и эконометрических (как статистических, так и экспертных) моделей.

Теоретическую основу методов прогнозирования составляют математические дисциплины (особенно теория вероятностей и математическая статистика, дискретная математика, исследование операций), а также экономическая теория, экономическая статистика, менеджмент, социология, политология и другие социальные и экономические науки.

Как было широко известно со времен основателя научного менеджмента Анри Файоля, прогнозирование и планирование составляют основу работы менеджера (см. главу 1.2). Суть эконометрического прогнозирования заключается в описании и анализе будущего развития, в отличие от планирования, которое направляет будущие движения.

Часто полезен промежуточный путь между прогнозированием и планированием — так называемый нормативный прогноз. При его применении сначала ставится цель (т.е. «норма», которой нужно следовать). Затем разрабатывается система действий для достижения этой цели, и изучаются характеристики этой системы (количество необходимых ресурсов, включая материалы, персонал, финансы, время, возникающие риски и т.д.).

Роль прогнозирования в управлении страной, отраслью, регионом, предприятием очевидна. Необходимо учитывать факторы STEEP (т.е. социальные, технологические, экономические, экологические и политические), факторы конкурентной среды и научно-технического прогресса. А также прогнозирование затрат и доходов бизнеса, населения и общества в целом. Проблемы внедрения и практического применения математических методов эконометрического прогнозирования для управления рисками и принятия решений связаны, прежде всего, с отсутствием достаточно обширного опыта подобных исследований в нашей стране.

Статистические методы прогнозирования. Метод наименьших квадратов чаще всего используется для небольшого числа факторов (1-5). Метод наименьших квадратов и другие методы экстраполяции используются реже, хотя их статистические свойства зачастую лучше.

Оценка точности прогноза является необходимой частью процедуры квалифицированного прогнозирования. Для этого обычно используются вероятностно-статистические модели восстановления зависимости, например, наилучший прогноз делается методом максимального правдоподобия (при использовании параметрических моделей). Были разработаны параметрические (обычно основанные на модели нормальной ошибки) и непараметрические оценки точности прогнозирования и доверительные границы для них (основанные на центральном пределе теории вероятности). Так, в Институте высоких статистических технологий и эконометрики были предложены и исследованы методы доверительной оценки точки перекрытия (встречи) двух временных рядов и их применение к оценке динамики технического уровня собственной продукции и продукции конкурентов на мировом рынке.

Также используются эвристические методы, не основанные на какой-либо теории: метод скользящего среднего, метод экспоненциального сглаживания. Адаптивные методы прогнозирования позволяют своевременно корректировать прогнозы при появлении новых точек

Многомерная регрессия в настоящее время является основным инструментом эконометрического прогнозирования. Подчеркнем, что нереалистичное предположение о нормальности ошибок измерения и отклонений от линии регрессии (площади) не нужно использовать. Однако, чтобы отказаться от предположения о нормальности, необходимо опираться на другой математический аппарат, основанный на многомерной центральной предельной теореме теории вероятностей и технике эконометрической линеаризации. Она позволяет выполнять точечные и интервальные оценки параметров, проверять значимость их отличия от 0 в непараметрической формулировке и строить доверительные границы для прогноза.

Проблема проверки адекватности модели очень важна, как и проблема выбора факторов. Дело в том, что априорный список факторов, влияющих на ответ, обычно довольно обширен, и желательно его сократить. Большое направление современных эконометрических исследований посвящено методам выбора «информативного набора признаков». Однако эта проблема еще не решена окончательно. Есть необычные эффекты. Например, установлено, что широко используемые статистические оценки степени полинома имеют геометрическое распределение при увеличении объема выборки.

Перспективными являются непараметрические методы оценки плотности вероятности и их применение к регрессионной реконструкции любой формы. Наиболее сильные результаты в этой области получены при использовании подходов нечисловой статистики данных.

Современные методы

Современные статистические методы прогнозирования также включают модели авторегрессии, модель Бокса-Дженкинса и эконометрические системы уравнений, основанные как на параметрических, так и на непараметрических подходах.

Вычислительные статистические методы полезны для определения выполнимости асимптотических результатов для конечных объемов выборки. Они также позволяют нам строить различные имитационные модели. Обратите внимание на полезность методов распространения данных (методы бутстрапа). Компьютерные системы прогнозирования объединяют различные методы прогнозирования в рамках одной автоматизированной рабочей станции прогнозирования.

Прогнозирование на основе данных нечисловой природы, особенно прогнозирование качественных характеристик, основывается на результатах статистики нечисловых данных. Регрессионный анализ на основе интервальных данных и регрессионный анализ нечетких данных, разработанные в монографии, первой книге российского автора по нечетким множествам, являются весьма перспективными для прогнозирования. Общая формулировка регрессионного анализа в рамках статистики нечетких данных и его частных случаев — дисперсионного анализа и дискриминантного анализа (распознавание образов с учителем) — дает единый подход к формально различным методам, традиционно считавшимся принципиально разными. Он полезен при программной реализации современных статистических методов прогнозирования.

Экспертные методы прогнозирования. Отметим большое практическое значение экспертизы при сравнении и отборе инвестиционных и инновационных проектов, управлении проектами, экологической экспертизе. Роли лиц, принимающих решения (ЛПР) и специалистов (экспертов) в процедурах принятия решений, критерии принятия решений и место экспертных оценок в процедурах принятия решений рассматриваются в экспертологии — научно-практической дисциплине, занимающейся методами экспертных оценок. Она формирует основу для конкретных процедур подготовки и принятия решений с использованием методов экспертной оценки, например, процедуры распределения финансирования НИОКР (на основе балльной оценки или парных сравнений), технико-экономического анализа, кабинетных маркетинговых исследований (в отличие от «полевой» выборки), оценки, сравнения и отбора инвестиционных проектов. Примерами конкретных экспертных процедур, широко используемых в прогнозировании, являются метод Дельфи и метод сценариев.

Экспертные оценки могут быть получены в различных математических формах. Наиболее часто используются количественные или качественные (порядковые, номинальные) атрибуты, бинарные отношения (ранги, разделы, допуски), интервалы, нечеткие множества, результаты парных сравнений, тексты и т.д. Основные понятия теории (репрезентативных) измерений: основные типы шкал, допустимые преобразования, адекватные выводы и т.д. — важны для экспертной оценки. Необходимо использовать средние значения, соответствующие основным шкалам измерения. Примененная к различным типам оценок, репрезентативная теория измерения позволяет выяснить степень их адекватности ситуации прогнозирования, чтобы предложить наиболее полезные для целей прогнозирования.

Проблемы применения методов прогнозирования в условиях риска. Существует множество примеров ситуаций, связанных с социальными, технологическими, экономическими, политическими, экологическими и другими рисками. В таких ситуациях обычно требуется прогнозирование. В теории принятия решений в условиях неопределенности (риска) известны различные типы критериев. В связи с непоследовательностью решений, принимаемых по разным критериям, необходимость использования экспертных оценок очевидна.

В конкретных задачах прогнозирования необходимо классифицировать риски, поставить задачу оценки конкретного риска, провести структуризацию риска, в частности, построить деревья причин (в другой терминологии: деревья неисправностей) и деревья последствий (деревья событий). Центральной задачей является построение групповых и обобщающих показателей, например, показателей конкуренции и качества. Риски должны учитываться при прогнозировании экономических последствий принимаемых решений, поведения потребителей и конкурентной среды, внешнеэкономических условий и макроэкономического развития России, состояния окружающей среды, безопасности технологий, экологической опасности промышленных и иных объектов. Метод сценариев незаменим для анализа технических, экономических и социальных последствий аварий.

Существует определенная специфика применения методов прогнозирования в ситуациях, связанных с риском. Роль функции потерь и методов ее оценки, в том числе в экономическом плане, велика. Вероятностный анализ безопасности (для ядерной энергетики) и другие специфические методы используются в определенных областях.

Этапы управления рисками

В управлении рисками принято различать несколько важных этапов:

- Первым шагом является идентификация риска с сопутствующей оценкой вероятности его возникновения и величины последствий;

- На втором этапе разрабатывается стратегия риска, направленная на снижение вероятности материализации риска и минимизацию возможных негативных последствий;

- Третий этап — выбор методов и инструментов для управления выявленным риском;

- четвертый этап — непосредственное управление риском;

- На заключительном этапе оцениваются достигнутые результаты и корректируется стратегия риска.

Выбор методов и инструментов управления рисками считается ключевым этапом управления рисками.

Методы и инструменты управления рисками.

Основными методами управления рисками являются неприятие риска, смягчение риска, передача риска и принятие риска.

Набор инструментов для работы с рисками гораздо шире. Она включает в себя политические, организационные, правовые, экономические и социальные инструменты. Управление рисками как система позволяет одновременно применять несколько методов и инструментов управления рисками.

Наиболее часто используемым инструментом управления рисками является страхование. Страхование означает передачу ответственности за возмещение ожидаемого убытка сторонней организации (страховой компании). Примерами других инструментов могут быть:

- Воздержание от чрезмерно рискованной деятельности (метод отказа),

- Избегание или диверсификация (метод сокращения),

- Аутсорсинг дорогостоящих рисковых функций (метод передачи),

- Предоставление или складирование (процедура приемки).

Существование рисков как неотъемлемой части предпринимательской деятельности привело к необходимости разработки специальных методов и приемов их выявления при принятии и реализации управленческих решений. Предприятия работают в разных конкурентных условиях, с разными внутренними структурами, производственными мощностями, уровнем персонала и т.д. В связи с этим у каждой компании есть риски, которые непосредственно присущи только этой компании и связаны со спецификой производственной, технологической, коммерческой, финансовой и иной деятельности. Важно вовремя их выявить и определить вероятность их возникновения, сроки их наступления, а также возможный ущерб.

Классификация рисков.

Эффективность организации по управлению рисками во многом определяется ее классификацией, которая создает возможности для эффективного применения соответствующих методов и способов управления рисками.

Природные риски включают риски катастроф, таких как землетрясения, наводнения, ураганы, тайфуны, удары молнии, извержения вулканов и т.д.

Техногенные риски связаны с экономической деятельностью человека.

Смешанные риски — это природные события, возникшие в результате деятельности человека.

Чистые (простые) риски или статические риски почти всегда наносят ущерб предприятию, т.е. связаны только с убытками для предпринимательской деятельности. Это риск потери материальных ценностей из-за порчи имущества или плохой организации.

Спекулятивные или динамические риски — это риски непредвиденных изменений в стоимостных оценках управленческих решений компании, а также изменения рыночных условий или политических обстоятельств. Они характеризуются тем, что могут быть связаны как с убытками, так и с получением дополнительной прибыли по отношению к ожидаемым результатам.

Производственные риски — это риски, присущие производственной деятельности и связанные с потерями из-за остановки производства по различным причинам, а также недостаточного использования оборудования и технологий, основных и оборотных средств, производственных ресурсов и рабочего времени.

Финансовые риски — это риски, связанные с вероятностью потери финансовых ресурсов (денег). Финансовые риски делятся на два типа: Риски, связанные с покупательной способностью денег, и риски, связанные с капиталовложениями (инвестиционные риски, кредитные риски, риски прямых финансовых потерь). По типу потерь финансовые риски делятся на прямые материальные риски и риски, связанные с обязательствами, т.е. риск потерь, вызванных конкурентами, сотрудниками или партнерами в связи с изменением условий выполнения обязательств.

Имущественные риски — это риски, связанные с возможной потерей имущества по различным причинам: Кража, саботаж, халатность, перегрузка технических и технологических систем, повреждение и т.д.

Коммерческий риск — это риск, связанный с предпринимательской деятельностью, направленной на максимизацию прибыли и возникающий при продаже товаров и услуг, произведенных или приобретенных компанией.

Социальные риски напрямую связаны с жизнью, здоровьем и трудоспособностью сотрудников компании, а также с их личностными характеристиками и условиями труда.

Основные причины внешних и внутренних рисков

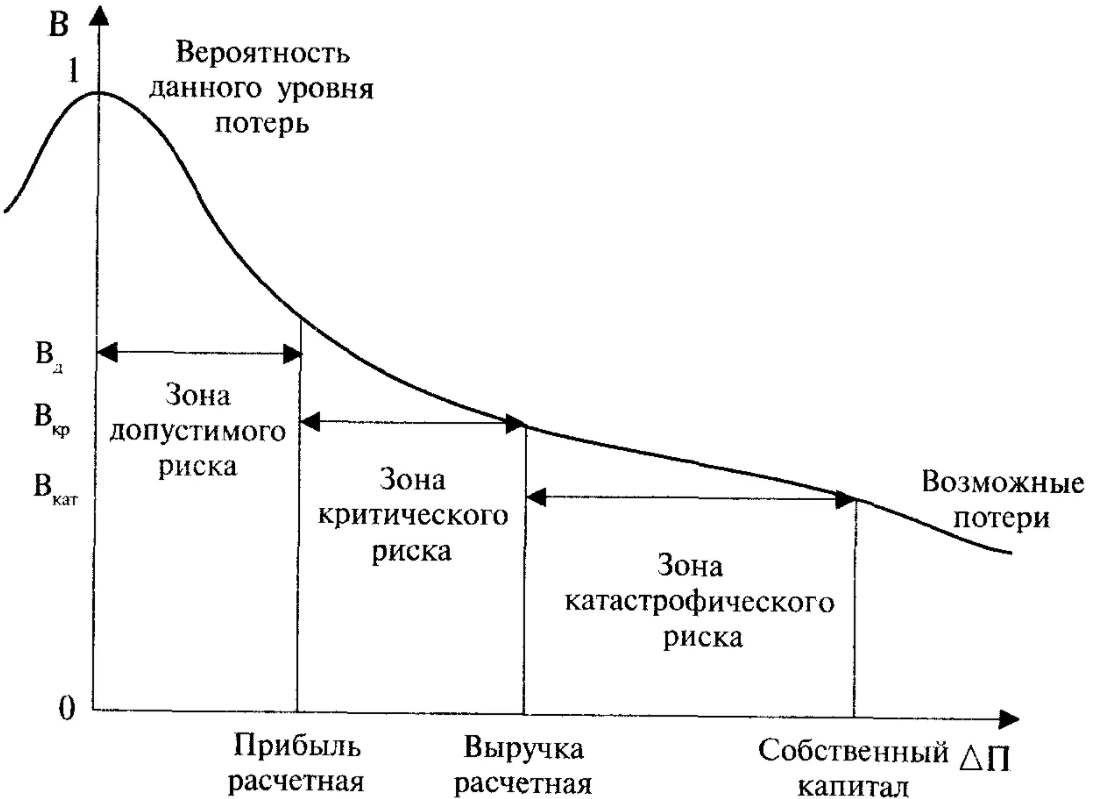

Предпринимательский риск связан со случайной потерей предпринимательской прибыли. Потери в предпринимательской деятельности делятся на материальные, трудовые, финансовые, временные и специальные виды потерь.

Материальный ущерб проявляется в дополнительных затратах или прямых потерях активов, имущества, продукции, сырья, энергии и т.д. Материальные потери измеряются в тех же единицах, в которых измеряется количество данного вида материальных ресурсов, т.е. в физических единицах, таких как вес, объем, площадь и т.д., а в стоимостном выражении — в денежных единицах. Для этого потери в физическом измерении переводятся в денежные путем умножения их на цену единицы соответствующего материального ресурса. При наличии достаточного количества физических ресурсов, стоимость которых известна заранее, потери можно сразу оценить в денежном выражении. Трудовые потери — это потери рабочего времени, вызванные случайными, непредвиденными обстоятельствами. При прямом измерении трудовые потери выражаются в человеко-часах, человеко-днях или просто отработанных часах. Перевод трудовых потерь в денежную стоимость осуществляется путем умножения человеко-часов на стоимость часа. Финансовые потери — это прямые денежные убытки из-за непредвиденных платежей, штрафов, дополнительных налогов, потери денег и ценных бумаг, невозврата долгов, неоплаты поставленных покупателями товаров. Временные финансовые потери могут быть вызваны замораживанием счетов, несвоевременным перечислением средств, отсрочкой погашения долга, изменением курса рубля, инфляцией и т.д. Потери времени возникают, когда процесс предпринимательской деятельности идет медленнее, чем планировалось. Прямая оценка таких потерь производится в часах, днях, неделях, месяцах задержки в достижении запланированного результата. Для того чтобы перевести оценку потерь времени в стоимостное измерение, необходимо определить, к каким потерям дохода и прибыли приводят случайные потери рабочего времени. Особые виды потерь проявляются в виде ущерба здоровью и жизни людей, окружающей среде, престижу компании, а также других неблагоприятных социальных и морально-психологических последствий, количественное и, прежде всего, денежное определение которых обычно крайне затруднено.

Профессиональные риски связаны с выполнением профессиональных обязанностей государственных служащих.

Инвестиционные риски возникают, когда инвесторы вкладывают деньги в инвестиционную недвижимость с целью получения прибыли. Различают систематические и несистематические риски; реальные и финансовые инвестиционные риски.

Транспортные риски — это риски, связанные с потерями в результате транспортировки товаров; различают морской, воздушный и наземный транспорт.

Банковские риски представляют собой риск потерь в банковском бизнесе, они могут иметь внешние причины (страновые и валютные) и внутренние, такие как риски пассивного и активного бизнеса, риски, связанные со спецификой клиента.

Страховой риск связан с неэффективной страховой деятельностью, как на этапе, предшествующем заключению договора страхования, так и на последующих этапах перестрахования, создания страховых резервов и т.д.

Организация системы управления рисками в компании.

Одни и те же риски могут возникать в разных сферах производственно-хозяйственной деятельности. Поэтому в управлении рисками главное — выявить возможные области риска применительно к исследуемому предприятию. Количественно риск характеризуется субъективной оценкой ожидаемого размера максимальной и минимальной прибыли (убытка) от конкретного вложения капитала. Таким образом, чем больше диапазон между возможными максимальными и минимальными доходами (убытками) при одинаковой вероятности их возникновения, тем выше степень риска. Степень риска — это вероятность наступления рискового события; чем более неопределенной является экономическая ситуация при принятии решений, тем выше степень риска. Факторы, влияющие на степень риска, можно разделить на объективные и субъективные. К объективным факторам относятся причины, которые возникают во внешней среде компании, то есть не зависят напрямую от деятельности компании. Например, политические, экономические и экологические кризисы, таможенная, налоговая и бюджетная политика государства. Субъективные факторы непосредственно связаны с внутренней средой предприятия и характеризуют его деятельность: уровень производительности труда, уровень технической и технологической оснащенности, производственные мощности, система управления, организация труда, маркетинг, ценообразование, инвестиционная политика предприятия.

Управление рисками характеризуется набором методов, приемов и мер, позволяющих в определенной степени прогнозировать возникновение рисков и принимать решения об их воздействии. Стратегия управления рисками строится в зависимости от сфер деятельности компании. Для эффективного управления рисками в компании может быть создано специальное подразделение — отдел управления рисками. Ее возглавляет риск-менеджер, который занимается исключительно проблемами управления рисками и координирует деятельность всех подразделений в части управления рисками и компенсации возможных убытков. Риск-менеджер формирует организационную структуру управления рисками в компании и разрабатывает основные правила и инструкции для этой деятельности.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Управление мотивацией и развитие приверженности

- Личностный коучинг

- Модели управления образовательной системой

- Определение готовности к изменениям

- Управление малым бизнесом

- Эффективность крупных организаций

- Теория и практика финансового оздоровления предприятия

- Целевая ориентация управленческих решений

- Улучшение организационной адаптивности

- Особенности финансового менеджмента в коммерческом банке