Оглавление:

В основе данных методов лежит оценка вероятности наступления случайного события исходя из относительной частоты появлений данного события в серии наблюдений. Данные методы являются наиболее предпочтительными, поскольку, во-первых, они достаточно просты и, во-вторых, их оценки базируются на фактических данных (а практика, как известно, является критерием истины).

Но статистические методы не применимы там, где нет достаточного объема наблюдений. Для корректной оценки рисков редких событий требуется очень больший объем статистических данных. Кроме того, сбор и обработка таких массивов информации могут оказаться слишком долгими и дорогими.

Статистический метод заключается в изучении статистики потерь и прибылей, которые были на данном или аналогичном предприятии торговли, с целью определения вероятности события и установления величины риска.

Вероятность означает возможность получения определенного результата. Например, вероятность успешного продвижения нового товара на рынке товаров и услуг в течение одного года может составить 3/5, а обратная вероятность — 2/5.

Величина, или степень, риска измеряется с помощью таких показателей, как среднее ожидаемое значение и колеблемость возможного результата.

Средняя величина представляет собой обобщенную количественную характеристику, и по ее значению достаточно трудно принять решение в пользу какого-либо варианта вложения капитала. С этой целью измеряется Колеблемость, или размах, полученного результата. Колеблемость — это степень отклонения ожидаемого значения результата от его средней величины. Для определения колеблемости вычисляют такие статистические величины, как дисперсия и среднее квадратическое отклонение.

Дисперсия (σ2) представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых.

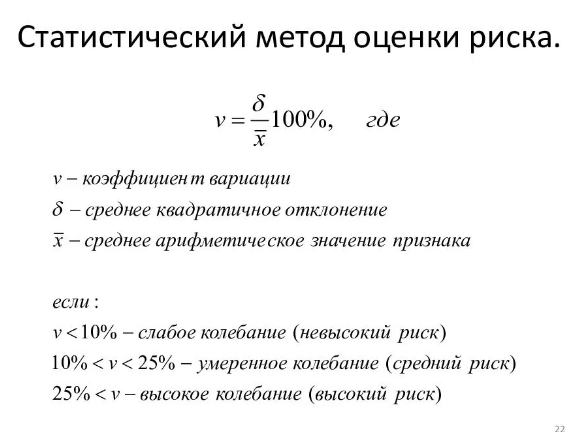

Дисперсия и среднее квадратическое отклонение являются мерами абсолютной колеблемости. Они измеряются в тех же единицах, что и варьирующий признак. Для анализа степени отклонения часто используется коэффициент вариации.

Коэффициент вариации (V) выражается как отношение среднего квадратического отклонения к среднему ожидаемому значению.

Коэффициент вариации позволяет сравнивать колеблемость признаков, имеющих разные единицы измерения. Причем чем выше коэффициент вариации, тем сильнее колеблемость признака.

Аналитический метод оценки риска

Аналитический метод. Аналитический способ построения кривой риска наиболее сложен, поскольку лежащие в основе его элементы теории игр доступны только очень узким специалистам Чаще используется подвид аналитического метода — анализ чувствительности модели. Он состоит из следующих шагов: выбор ключевого показателя, относительно которого и производится оценка чувствительности (внутренняя норма доходности, чистый приведенный доход и т. п.); выбор факторов (уровень инфляции, состояние экономики и др.); расчет значений ключевого показателя на разных этапах осуществления проекта (закупка сырья, производство, реализация, транспортировка, капитальное строительство и т. п.). Сформированные таким образом последовательности затрат и поступлений финансовых ресурсов дают возможность определить потоки фондов денежных средств для каждого момента (или отрезка времени), т. е. определить показатели эффективности. Строятся диаграммы, отражающие зависимость выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно определить так называемые ключевые показатели, в наибольшей степени влияющие на оценку доходности проекта.

Анализ чувствительности имеет и серьезные недостатки: он не является всеобъемлющим и не уточняет вероятность осуществления альтернативных проектов.

Метод экспертных оценок

Сущность метода экспертных оценок заключается в проведении экспертами интуитивно-логического анализа проблемы с количественной оценкой суждений и формальной обработкой результатов. Получаемое в результате обработки обобщенное мнение экспертов принимается как решение проблемы. Комплексное использование интуиции (неосознанного мышления), логического мышления и количественных оценок с их формальной обработкой позволяет получить эффективное решение проблемы.

Характерными особенностями метода экспертных оценок как научного инструмента решения сложных неформализуемых проблем являются, во-первых, научно обоснованная организация проведения всех этапов экспертизы, обеспечивающая наибольшую эффективность работы на каждом из этапов, и, во-вторых, применение количественных методов как при организации экспертизы, так и при оценке суждений экспертов и формальной групповой обработке результатов. Эти две особенности отличают метод экспертных оценок от обычной давно известной экспертизы, широко применяемой в различных сферах человеческой деятельности.

Все множество плохо формализуемых проблем условно можно разделить на два класса. К первому классу относятся проблемы, в отношении которых имеется достаточный информационный потенциал, позволяющий успешно решать эти проблемы. Основные трудности в решении проблем первого класса при экспертной оценке заключаются в реализации существующего информационного потенциала путем подбора экспертов, построения рациональных процедур опроса и применения оптимальных методов обработки его результатов. При этом методы опроса и обработки основываются на использовании принципа «хорошего» измерителя. Данный принцип означает, что выполняются следующие гипотезы: 1) эксперт является хранилищем большого объема рационально обработанной информации, и поэтому он может рассматриваться как качественный источник информации; 2) групповое мнение экспертов близко к истинному решению проблемы. Ко второму классу относятся проблемы, в отношении которых информационный потенциал знаний недостаточен для уверенности в справедливости указанных гипотез. При решении проблем из этого класса экспертов уже нельзя рассматривать как «хороших измерителей». Поэтому необходимо очень осторожно проводить обработку результатов экспертизы. Применение методов осреднения, справедливых для «хороших измерителей», в данном случае может привести к большим ошибкам. В связи с этим для проблем второго класса в основном должна применяться качественная обработка. В настоящее время применяются различные разновидности метода экспертных оценок. К основным видам относятся: анкетирование и интервьюирование; мозговой штурм; дискуссия; совещание; оперативная игра; сценарий. Каждый из этих видов экспертного оценивания обладает своими преимуществами и недостатками, определяющими рациональную область применения. Во многих случаях наибольший эффект дает комплексное применение нескольких видов экспертизы. При использовании метода экспертных оценок возникают свои проблемы. Основными из них являются: подбор экспертов, проведение опроса экспертов, обработка результатов опроса, организация процедур экспертизы.

Формирование системы управления рисками

Независимо от причин возникновения экономического риска естественным является желание каждого субъекта уменьшить возможные потери, связанные с реализацией данного риска. Это осуществляется путем принятия управленческих решений, в ходе реализации которых и происходит управление риском, называемое также в контексте бизнеса риск-менеджментом.

Управление риском (риск-менеджмент) — процесс принятия и выполнения управленческих решений, которые минимизируют неблагоприятное влияние на организацию или лицо убытков, вызванных случайными событиями.

Поэтому управление риском, понимаемое таким образом, может осуществляться на разных уровнях:

— на государственном уровне (например, система гражданской защиты населения);

— на уровне фирмы (в частности, программа мер по обеспечению устойчивости ее бизнеса);

— на индивидуальном уровне (личное страхование и страхование личного имущества).

Хотя управление риском базируется на общих принципах, этот процесс имеет свою специфику на каждом уровне. Ввиду возможности появления для отдельной производственно-хозяйственной единицы больших потерь, связанных с реализацией экономического риска, проблема управления рисками на уровне фирмы становится особенно актуальной.

В мировой и отечественной специальной литературе понятие » управление рисками» (риск-менеджмент) используется в широком и узком смыслах.

В широком смысле управление риском (риск-менеджмент) есть искусство и наука об обеспечении условий успешного функционирования любой производственно-хозяйственной единицы в условиях риска.

В узком смысле управление риском (риск-менеджмент) представляет собой процесс разработки и внедрения программы уменьшения любых случайно возникающих убытков фирмы.

Управление риском — достаточно сложный вид деятельности, это связано как с неоднозначностью самого понятия «риск», так и с многообразием проявления риска и возможностей преодоления его неблагоприятных последствий. Поэтому, прежде чем рассматривать особенности процедур управления риском, следует проанализировать общие принципы, на которых они базируются.

Свойства системы управления риском

В первую очередь следует рассмотреть следующие свойства системы управления риском.

1. Системный характер управления риском. Это свойство очень важно, так как подразумевает комплексное рассмотрение совокупности всех рисков как единого целого, с учетом всех взаимосвязей и возможных последствий.

2. Сложная структура системы управления риском. Данное свойство подразумевает не только необходимость одновременного анализа большого числа рисков разной природы, т.е. значительную неоднородность совокупности рисков, но и особенности взаимозависимости между рисками, а также возможность ее использования для решения проблем разного уровня.

3. Высокая результативность системы управления риском. Это свойство отражает способность исследуемой совокупности мероприятий к снижению возможности возникновения неблагоприятных событий и/или к преодолению их последствий.

Таким образом, управление риском обладает всеми характеристиками относительно обособленной системы, что свидетельствует о возможности и необходимости его использования.

Процесс управления риском

Процесс управления риском является сложной и многоуровневой процедурой, общая характеристика которой была дана в предыдущем параграфе. Тем не менее, его можно условно разделить на ряд этапов в соответствии с особенностями последовательности действий по управлению риском. Выделение таких этапов является условным, потому что на практике они часто реализуются одновременно, а не последовательно, друг за другом. Для более полного понимания специфики указанной процедуры необходимо проанализировать каждый этап.

Этап 1. Идентификация и анализ риска. Это важный этап, который необходим для понимания специфики изучаемой рисковой ситуации. Под идентификацией и анализом рисков следует понимать выявление рисков, их специфику, обусловленную природой и другими характерными чертами рисков, выделение особенностей их реализации, включая изучение размера экономического ущерба, а также изменение рисков во времени, степень взаимосвязи между ними и изучение факторов, влияющих на них. Без такого исследования невозможно эффективно и целенаправленно осуществлять процесс управления риском.

Этап 2. Анализ альтернативных методов управления риском. Основная цель данного этапа заключается в исследовании тех инструментов, с помощью которых можно препятствовать реализации риска и воздействию его негативных последствий на бизнес фирмы. Другая классификация базируется на учете соотношения между моментом осуществления конкретных мероприятий и моментом возникновения неблагоприятного события. С этой точки зрения все методы управления рисками условно можно разделить на две большие группы: — дособытийные методы управления рисками, планируемые и осуществляемые заблаговременно и направленные на снижение вероятности наступления ущерба, уменьшение размера возможного ущерба и модификацию структурных характеристик риска.; — послесобытийные методы управления рисками, осуществляемые после наступления ущерба и направленные на ликвидацию последствий неблагоприятного события и возмещение ущерба. Основным для данной группы методов является то, что они направлены на финансирование риска, т.е. на формирование финансовых источников, используемых на покрытие ущерба, являющегося следствием реализации рисков.

Этап 3. Выбор методов управления риском. Этот этап предназначен для формирования политики фирмы в области борьбы с риском и неопределенностью. Необходимость подобной процедуры выбора связана с различной результативностью методов управления риском и разным объемом ресурсов, требуемых для их реализации.

Этап 4. Исполнение выбранного метода управления риском. Содержание данного этапа заключается в исполнении принятых на предыдущем этапе решений о реализации тех или иных методов управления риском.

Этап 5. Мониторинг результатов и совершенствование системы управления риском. Этап мониторинга результатов и совершенствования системы управления риском обеспечивает обратную связь в указанной системе.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Стиль и имидж менеджера туристской фирмы

- Деловое общение в организации. Проведение совещаний и бесед

- Планирование профессионального развития посредством smart и pert-диаграммы

- Регулирование и контроль в системе менеджмента

- Теория приобретенных потребностей Макклелланда

- Функции управления в менеджменте

- Функции решений в методологии менеджмента

- Теория партисипативного управления

- Управление человеческими ресурсами

- История возникновения и развития коммерции и предпринимательства за рубежом и в России